Образец заявления о возврате излишне уплаченного налога

Когда необходимо подавать заявление на возврат суммы излишне уплаченного налога

Ситуации возникновения переплаты по налогу бывают разные. Например, налогоплательщик по ошибке перечислил сумму налога большую, чем показал в декларации. Либо подал уточненную декларацию с меньшим начислением налогов, чем было показано первоначально и, соответственно, уже перечислено.

Кроме того, возможно, что авансовых платежей по итогам отчетных периодов было перечислено больше, чем получилось налога к начислению за налоговый период.

В таких случаях налогоплательщику следует обратиться в налоговую инспекцию по месту учета с заявлением на возврат суммы излишне уплаченного налога. Вернуть налог можно в течение 3 лет с момента его переплаты (п. 7 ст. 78 НК РФ).

Больше о возврате налогов узнайте из этой статьи.

Не забудьте, что налоговая инспекция обязана самостоятельно начислить и выплатить проценты за несвоевременный возврат переплаты. Подавать заявление для этого не нужно. О том, как должны быть рассчитаны проценты и что делать, если налоговики отказали в возврате, вы можете узнать из Готового решения от КонсультантПлюс. Пробный доступ к К+ можно получить бесплатно онлайн.

Форма заявления о возврате налога в 2021–2022 годах

Форма заявления на возврат излишне уплаченного налога утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@. С 23.10.2021 она применяется в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/757@. Скачать бланк можно бесплатно, кликнув по картинке ниже:

В бланке заявления о возврате излишне уплаченного налога нужно указать:

Также на первом листе указывается подпись заявителя и дата подписания. На второй странице приводятся сведения о реквизитах банковского счета (вид счета указывают в виде кода, а поле для указания коррсчета отсутствует), наименование получателя и сведения о документе, удостоверяющем личность. Третья страница заполняется физическими лицами, не являющимися индивидуальными предпринимателями. На ней также приводятся сведения о документе, удостоверяющем личность. С 09.01.2019 адрес места жительства физлица в заявлении не указывают. Обратите внимание, что эту страницу можно не заполнять, если указан ИНН.

Под заявлением проставляется дата и подпись заявителя. Если заявление подается в электронном виде, оно заверяется усиленной квалифицированной электронной подписью.

О том, нужна ли на заявлении печать, читайте здесь.

Образец заявления на возврат излишне уплаченного налога

Образцы заполнения с 23.10.2021 заявлений на возврат в зависимости от вида налога и ситуации вы можете скачать в КонсультантПлюс. Пробный онлайн-доступ к К+ вы можете получить бесплатно, кликнув ниже по нужной ссылке.

| Вид возврата | |

| Возврат возмещаемого НДС | Образец заявления от К+ |

| Возврат излишне уплаченного НДС | Образец заявления от К+ |

| Возврат излишне взысканного НДС | Образец заявления от К+ |

| Возврат переплаты по налогу на прибыль | Образец заявления от К+ |

| Возврат налоговому агенту переплаты по НДФЛ | Образец заявления от К+ |

Итоги

Образовавшуюся переплату по налогу можно вернуть из бюджета. Для этого надо подать в ИФНС заявление установленной формы, указав в этом документе необходимые коды, данные налогоплательщика, период образования переплаты, ее сумму и реквизиты, по которым переплата будет возвращена.

Составляем и подаем в ИФНС заявление на возврат переплаты

Чтобы вернуть или зачесть возникшую переплату налогов и других платежей, надо составить принятое приказом ФНС от 14-го февраля 2017 № ММВ-7-8/182@ заявление. Однако с 2019 г. в его форму внесены некоторые изменения. Наша статья поможет налогоплательщикам: физлицам и организациям — правильно составить нужные документы.

На практике случаются ситуации, когда в бюджет перечислено налогов, иных взносов, сборов больше, чем была обязанность их уплатить. И как результат — возникшая переплата. Физлица, предприниматели и юрлица, имея на сайте ФНС (nalog.ru) свой личный кабинет, легко могут узнать сумму их излишне уплаченных налогов. Выявив, какая сумма платежей переплачена, необходимо решить: зачесть ее либо вернуть, заполнив при этом письмо и подав его в налоговую. Рассмотрим формы, которые надо составить, как их подать, в какие допустимые сроки, приведем пример заполнения заявления на возврат.

Как распорядиться переплатой по налогам

Пользуясь своим правом по ст. 78 НК РФ, физические лица или компании переплаченные в бюджет налоги (на доходы, прибыль, имущество, НДС и др.) могут зачесть в счет налогов, подлежащих уплате в будущем (или недоимки по другим платежам), или вернуть их из бюджета.

Когда и как заявить о возврате (зачете) излишне уплаченного налога

Обратиться за возвратом/зачетом переплаченного излишне сбора, налога, взноса или штрафа можно лично, по электронной или обычной почте или из своего личного кабинета. Важно сделать это не позднее 3-х лет после уплаты этой суммы.

Чаще на практике, получив обращение с просьбой засчитать или возвратить сумму переплаты по какому-нибудь платежу, ИФНС перед вынесением своего решения делает сверку расчетов.

Само решение «зачесть или вернуть» выносится налоговым органом в течение не более 10-тидневного срока с получения обращения или совместно подписанного акта по итогам сверки налогов, о котором письменно сообщается заявителю. При этом со стороны налоговой инспекции компании может поступить запрос о представлении подтверждающих документов о возникших лишних суммах уплаты налогов.

Принятое ФНС решение служит основанием, чтобы перечислить излишне уплаченную сумму налога: по НК РФ это их обязанность в течение 1-го месяца от получения указанного заявления о возврате.

НК РФ обязывает налоговую информировать вас обо всех случаях излишней уплаты налогов в 10-тидневный срок (п. 3 ст. 78 НК РФ)

Заполняем заявление о возврате из бюджета налога

Предположим, что ООО «Вымпел», оплачивая начисленный по декларации налог на прибыль организаций за 2018 год, совершило ошибку и налог был перечислен на 5 350 рублей больше. Компания подала в межрайонную ИФНС заявление с просьбой вернуть указанную сумму.

На этом примере мы попробуем заполнить необходимую форму документа (заявления) о возврате налога, состоящую из 3-х страниц, которую нужно сдать в налоговую.

ФНС России скорректировала применяемый бланк заявления о возврате/зачете переплаты налогов своим приказом от 30.11.2018 N ММВ-7-8/670@.

Процесс заполнения такого заявления сводится к последовательности следующих действий: оформляем титульный лист (лист 001 формы), лист 002 и лист 003 (при необходимости).

Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

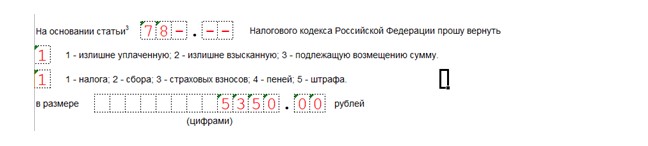

В строке «На основании статьи» следует указать № статьи в НК РФ, служащей основанием предстоящего возврата переплаченного платежа. При возврате переплаченного налога, взноса это ст. 78 НК РФ, при возврате госпошлины — ст. 333.40 НК РФ, ошибочно взыскала налоговая — ст. 79 НК РФ, возмещаете НДС — ст. 176 НК РФ и др.

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

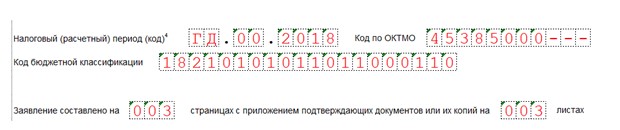

В строке «в размере» цифрами прописываем сумму запрашиваемой переплаты по налогу, например, 5 350 рублей. Строка «Налоговый (расчетный) период» заполняется следующими кодами для первых двух клеток:

«МС» — если платеж месячный;

«КВ» — если квартальный;

«ПЛ» — если переплата за полугодие;

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.

Заявление о возврате суммы излишне уплаченного налога

Обычно составление заявления на возврат суммы излишне уплаченного налога происходит после завершения периодов сдачи налоговых отчетов и перечислений, когда в результате перепроверки сумм, отправленных в налоговую, выясняется, что по какой-либо причине произошла переплата.

Причины переплат по налоговым выплатам

Самые разные обстоятельства могут привести к переплате налога. Чаще всего это банальные ошибки при оформлении документов, которые допускают как бухгалтеры компаний, так и сами инспекторы налоговых служб. Например, неправильно указываются действующие налоговые ставки, не применяются льготы, не учитываются все необходимые значения при расчете налогооблагаемой базы и т.д.

Бывает, что налоговики списывают налог два раза – такое обычно случается, если одно юридическое лицо имеет несколько счетов. Также возможны ситуации, когда излишняя оплата налога происходит вследствие авансовых платежей, выплаченных своевременно.

В любом случае, вне зависимости от причины, приведшей к переплате налога, закон предусматривает возможность возврата суммы, выплаченной сверх необходимого. Для этого надо всего лишь подать в территориальную налоговую инспекцию соответствующее заявление.

Сроки возврата излишне уплаченного налога

Существует четко ограниченный период подачи заявления на возврат излишне уплаченного налога: три года.

Если факт переплаты вскрылся позднее или налогоплательщик по каким-то причинам не смог обратиться за возвратом денежных средств за этот срок, в дальнейшем сделать что-либо будет уже вряд ли возможно.

Если заявление подано вовремя и по всем правилам, при этом никаких вопросов у налоговой не возникло и она согласилась с требованием налогоплательщика, возврат должен быть осуществлен не позднее, чем через месяц после подачи заявления.

Если не написать заявление на возврат

В случае отсутствия требования по возврату излишне оплаченного налога, специалисты налоговой инспекции имеют полное право зачесть эту сумму в счет будущих налоговых платежей налогоплательщика или же покрыть ею какие-либо его недоимки, пени и штрафы.

Встречаются ситуации, когда заявлении поступает после того, как налоговики уже распорядились переплаченными деньгами – в таких случаях на счет плательщика налога вернется только разница между покрытыми недоимками (пенями, штрафами) и излишне оплаченной суммой.

Процедура возврата

Например, если произошла оплошность со стороны бухгалтера предприятия, впоследствии обнаруженная, надо подготовить и сдать налоговикам уточненную декларацию. Или можно просто составить акт сверки с налоговой – если он выявит переплату, то и «уточненку» подавать уже не потребуется.

Порой факт налоговой переплаты вскрывается в результате выездных налоговых проверок – в этом случае налоговая высылает организации письменное уведомление.

Иногда в поисках истины, налогоплательщики вынуждены бывают обратиться в суд, но как правило, это крайняя мера. Однако если по суду факт переплаты налога будет доказан, это также послужит основанием для возврата денежных средств.

Налоговики обязаны рассмотреть заявление в течение 10 дней с момента получения.

Как передать заявление

Налогоплательщик имеет право передать заявление налоговикам любым удобным для себя способом:

Правила по оформлению заявления

Заявление следует оформлять по специальному образцу, разработанному и утвержденному Федеральной налоговой службой. При заполнении бланка необходимо придерживаться определенных норм.

Лучше всего в документе писать печатными буквами, чтобы вся информация была максимально разборчива, при этом надо стараться избегать неточностей и ошибок, а если они все же случились, лучше не исправлять их, а написать новое заявление.

Составляется документ в двух экземплярах, один из которых, после визирования у инспектора остается на руках у налогоплательщика, второй – передается в налоговую.

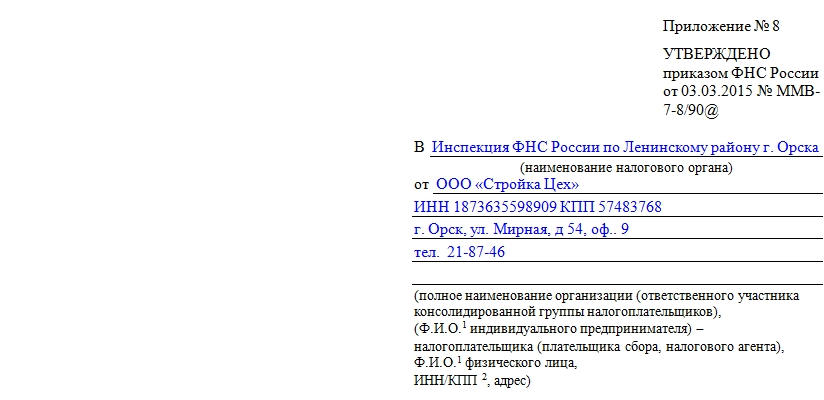

Образец заявления о возврате суммы излишне уплаченного налога

Сначала в верхней правой части документа указываются сведения об адресате заявления и его авторе. Здесь указывается название и номер конкретной налоговой службы, а также информация о налогоплательщике:

Основная часть документа касается излишне оплаченного налога.

Возврат налогов в 2021-2022 годах (заявление и порядок)

Возврат налога в 2021–2022 годах изменился, появились новые правила. В данной рубрике собраны материалы, призванные помочь вам в таком не слишком легком деле, как налоговый возврат.

Когда есть право на возврат налога

Всего ситуаций, когда можно претендовать на возврат налога, 3:

В зависимости от ситуации различается и порядок действий по возврату налога. Что предпринять в каждой из них, вам расскажут материалы данной рубрики.

Возврат излишне уплаченного налога

Итак, у вас переплата, и вы хотите ее вернуть. На что следует обратить внимание?

Прежде всего, на дату ее возникновения. На возврат налога Налоговым кодексом отведено 3 года. Исчисляются они с даты возникновения переплаты. И если по обязательным платежам, которые перечисляются только по итогам налоговых периодов, определить эту дату достаточно просто, то по налогам с авансовым механизмом расчетов может возникать вопрос: «Считать срок на возврат налога с даты внесения в бюджет аванса или годового платежа?».

Ответ на этот вопрос ищите в этой публикации. В ней рассмотрен налог на прибыль, но выводы применимы ко всем налогам, которыми мы авансируем бюджет.

Если 3-годичный срок пропущен, на возврат налога можно не рассчитывать.

Если временные рамки позволяют, вам нужно решить, как вы хотите использовать имеющийся излишек. Получить его назад можно не только в форме возврата налога, но и в форме зачета «лишнего» в счет недоимок или будущих платежей. И в том и в другом случае от вас потребуется заявление.

Посмотреть и скачать образец заявления на возврат налога можно в этой статье.

Заявление подано — осталось дождаться решения налоговиков. На решение о зачете у них есть 10 дней, на решение о возврате налога — 1 месяц после получения заявления. За нарушение сроков возврата с ФНС можно получить проценты.

А все спорные вопросы, связанные с налоговой переплатой, вам поможет разъяснить материал «Ст. 78 НК РФ (2017): вопросы и ответы».

Особенности возврата излишне взысканных сумм

Излишне взысканные суммы являются следствием налоговых доначислений, которые впоследствии оказываются незаконными. Например, вас проверили, доначислили налог и пени, а возможно, и штраф. Вы все это уплатили, а затем успешно обжаловали доначисления в суде. У вас есть все основания вернуть то, что взыскано не по закону.

Для возврата налогов в такой ситуации применяются правила ст. 79 НК РФ, которые отличаются от возврата переплаты следующим:

Форма заявления на возврат излишне взысканных сумм та же, что и для возврата переплаты. О ней читайте здесь.

Возврат налогового вычета

Если в результате применения вычета бюджет остался должен вам некую сумму, вы вправе ее вернуть. Такая ситуация может сложиться у плательщиков:

Возврат вычетов по НДС (его возмещение) происходит по особому сценарию, который прописан в ст. 176 НК РФ.

Ответы на некоторые спорные вопросы по возврату налога на добавленную стоимость можно найти в этом материале.

Если же вам нужны подробности, обратитесь к нашей рубрике «Возмещение НДС».

Аналогичная процедура для вычетов по акцизам предусмотрена ст. 193 НК РФ.

Возврат вычета по НДФЛ зависит от того, где вы его получаете:

Текст этой статьи и комментарии к ней ищите здесь.

Заявление на возврат налога: образец

Мы кратко рассмотрели все возможные ситуации с возвратом налога. Они разные, но у них есть один обязательный атрибут — заявление.

Документ важен потому, что только посредством его подачи налогоплательщик может потребовать назад суммы, которые переплатил в казну по собственной воле или помимо нее. Не будет заявления — не будет и возврата.

Подача такого заявления запускает возвратный механизм, а также сроки, в которые налоговики должны успеть завершить процедуру, чтобы не навредить бюджету. А значит, от вас требуется правильно его составить и вовремя подать. А помогут вам в этом материалы нашего сайта, например:

Как составить и подать заявление для зачета переплаты по налогам

Заявление о зачете излишне уплаченного налога — это документ, с помощью которого налогоплательщик обращается к ФНС с просьбой зачесть налоговую переплату. Форма утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@.

С 23 октября 2021 года ФНС меняет документы, которые юридические и физические лица используют для зачета и возврата переплаты по налогам, — заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) и обращение о зачете переплаты.

Когда понадобятся новые формы

Если на основании статьи 78 НК РФ налогоплательщики, у которых образовалась переплата, хотят распорядиться излишне уплаченными суммами:

им понадобится новая форма заявления на возврат переплаты по налогу 2021 г. или заявление о ее зачете в счет других платежей. Эти правила распространяются на все введенные в РФ сборы и налоги, в том числе госпошлину (с некоторыми особенностями, перечисленными в статье 333.40 НК РФ), НДС, авансовые платежи.

Как заполнить

Если налогоплательщик решил перераспределить собственные средства, то ему необходимо написать соответствующее обращение в налоговую службу. Бланк заявления о зачете переплаты по налогам представлен в приказе ФНС от 14.02.2017 № ММВ-7-8/182@, приложение № 9. Скачать его можете внизу страницы.

Допустим, ООО «PPT.ru» подало декларацию по НДС, но при его уплате допустило ошибку, заплатив на 25 000 рублей больше. Организация обращается в межрайонную ИФНС, пишет письмо о зачете переплаты в счет другого счета — на предстоящие платежи по налогу на прибыль в федеральный бюджет. Рассмотрим пошагово, как заполняется такой документ.

Шаг 1. Традиционно в самом верху следует указать ИНН и КПП. Идентификационный номер у ИП состоит из 12 цифр, и свободных клеточек оставаться не должно. Организации вписывают в соответствующие поля только 10 цифр, в оставшихся двух ставят прочерки. Когда заполняется строка, предназначенная для КПП, заявители действуют аналогично: есть цифры — вписать их, нет — поставить прочерки.

Шаг 2. Прописываем номер обращения. Здесь проставляют то число, сколько раз в текущем году они обращались за зачетом. Не забываем про прочерки, если количество вписываемых цифр меньше, чем клеток.

Шаг 3. Вписываем код налогового органа, куда отправляется обращение. Это инспекция ФНС по месту учета ИП или организации. В консолидированной группе налогоплательщиков о зачете переплаты по налогу на прибыль просит ответственный участник этой группы.

Шаг 4. Прописываем полное наименование организации-заявителя — например, общество с ограниченной ответственностью «PPT.ru». Оставшиеся клеточки заполняем прочерками. Ни одна из них остаться пустой не должна. При заполнении этого поля индивидуальным предпринимателем ему необходимо указать фамилию, имя и отчество, если оно имеется. Кроме того, следует указать статус заявителя, в качестве кого он обращается, в соответствии с указаниями:

Шаг 6. Записываем, по чему образовалась переплата — налогу, сбору, страховым взносам, пеням, штрафам.

Шаг 7. Вписываем код по ОКТМО. Если вы его не знаете или забыли, то позвоните в ИФНС по месту учета либо на сайте nalog.ru узнайте нужный код по наименованию муниципального образования.

Шаг 8. В случае обращения за возвратом госпошлины заполняют поля «Дата п/п» и «Номер п/п», где сокращение п/п – платежное поручение. Поскольку в нашем примере речь идет о зачете переплаченного налога, эти два поля заполняются только прочерками.

Шаг 10. Уточняем, в какую ИФНС были перечислены лишние средства.

Шаг 11. На первом листе остается заполнить, на каком количестве листов подается заявление и сколько приложено листов подтверждающих документов, и указать данные о самом заявителе. Мы рекомендуем оставить эти два небольших раздела на потом.

Продолжим заполнение образца заявления на зачет переплаты по налогу в 2021 году на втором листе. В самом первом поле, где требуется указать фамилию, имя и отчество, ставим прочерки. Ниже указываем, что надо сделать с переплатой, — погасить задолженность или оставить средства в счет предстоящих платежей.

Шаг 12. Записываем конкретную сумму, которую заявитель хочет зачесть. Она указывается цифрами, без текстовой расшифровки.

Шаг 13. Вновь записываем код ОКТМО. Обычно он дублируется.

Шаг 14. Уточняем КБК для перечисления средств, в счет которого пойдет лишняя сумма. У нас он отличается от прошлого КБК, поскольку налоги разные. Если переплата пойдет в счет будущих платежей по одному и тому же сбору, то КБК совпадают.

Шаг 15. Вписываем код ИФНС, которая принимает поступления. Как видно из образца письма в налоговую о зачете с одного КБК на другой, он дублируется.

Шаг 16. Поскольку больше никаких переплат нет, в следующих строках проставлены только пробелы.

Организации и ИП не заполняют и третий лист. Он предназначен для физических лиц, не зарегистрированных в качестве ИП, которые не указали ИНН.

Шаг 17. Возвращаемся к первому листу и вписываем количество страниц и приложений. В предусмотренных полях заявители указывают соответствующие данные.

Шаг 18. Последняя часть заявления не должна вызывать проблем при заполнении. Здесь необходимо уточнить, кто и когда подает обращение, и указать контактный номер телефона. Правая часть остается незаполненной: она предназначена для отметок инспекторов ФНС.

Как вернуть деньги

Если предприниматель (компания) решил вернуть сумму переплаты, то ему надо воспользоваться другой формой из приказа ФНС № ММВ-7-8/182@ от 14.02.2017, предложенной в приложении № 8, — для возврата лишней суммы.

Правила заполнения этого документа в основном такие же. Детально рассматривать их не будем, а приведем пример заполненного документа. Допустим, ООО «PPT.ru» переплатило НДС на сумму 10 000 рублей и теперь хочет вернуть ее. Вот как выглядит обращение руководителя ООО.

Когда и как подавать обращение

Согласно статье 78 НК РФ обращаться за зачетом и возвратом допускается в течение 3 лет с даты уплаты сбора. Доставить документы есть возможность тремя способами:

Получив такое обращение, налоговый орган решает, удовлетворить его или нет. О решении служба уведомляет плательщика в течение 10 дней со дня получения обращения. Обычно, если инициатива исходит от организации или ИП, в ФНС делают сверку расчетов. Если же переплату обнаружит сам проверяющий, то от сверки могут отказаться, но от необходимости подать заявление предприниматель не освобождается.