Составляем ответ на требования налоговой о предоставлении пояснений

Ответ на требование налоговой о предоставлении пояснений — это официальный документ, составленный для сотрудников налоговой инспекции и содержащий разъяснительную информацию по результатам камеральной проверки того или иного вида отчетности.

Когда составлять ответ

Если по результатам проведения проверки в организацию поступило письмо из налоговой с требованием предоставления пояснений, вероятнее всего, при автоматическом контроле отчетности были выявлены ошибки. Но учреждение не всегда обязано отвечать на запрос из ИФНС. Разъяснения необходимо направлять, если вопросы у инспектора возникли по факту проведения камеральных проверок периодической или итоговой отчетности.

Самыми распространенными неточностями, подразумевающими ответ на требование из налоговой о предоставлении пояснений, являются:

Разъяснительное письмо в ответ на требование о предоставлении пояснений необходимо направлять, если расхождения выявлены в процессе проведения камеральных проверок (п. 3 ст. 88 НК РФ). Но для налогоплательщику не повредит, если он отправит пояснительную информацию на запрос ИФНС, не связанный с камералкой. Это поможет сформулировать четкую позицию учреждения в разрешении той или иной проблемы.

Что будет, если не направить ответ в налоговую

Если же предприятие, получившее запрос о предоставлении пояснений, проигнорирует запрос, то по п. 1 ст. 129.1 НК РФ, последствием станет привлечение к административной ответственности и штрафные санкции в размере от 5000,00 (если ответ не предоставлен однократно) до 20 000,00 рублей (если это повторное нарушение).

Поредоставление подробной пояснительной информации приведет к диалогу с ИФНС и дальнейшему разрешению ситуации, тогда как неотвеченный запрос повлечет за собой серьезные разбирательства, не исключающие обращения в суд.

Как написать пояснение на запрос от ФНС

Все сроки и правила, как написать письмо в налоговую в ответ на требование об уплате налога, прописаны в НК РФ. После завершения камеральной проверки периодической или итоговой отчетности инспектор направляет в учреждение письмо в бумажном или электронном виде о выявленных расхождениях, подлежащих уточнению, разъяснению или корректировке.

Организация должна сформировать и передать пояснительный материал в течение пяти рабочих дней с момента получения запроса из ИФНС (п. 3 ст. 88 НК РФ). Письмо составляется в произвольной форме. Если налогоплательщик готовит ответ на запрос по факту камеральной налоговой проверки, то ему надлежит использовать образец ответа на требование налоговой о предоставлении пояснений.

Ответ подают через систему электронного документооборота с обязательным использованием ЭЦП, по электронной почте, курьером либо непосредственно в инспекцию (письмо зарегистрируют в канцелярии). В доказательство своей позиции налогоплательщик формирует пакет документов со всеми необходимыми приложениями, заверенными и подписанными руководителем.

При обнаружении технических помарок или неточностей, не влияющих на налогооблагаемую базу и величину исчисленного налога, в разъяснительном материале опишите сложившуюся ситуацию, отметив при этом, что верный вариант предоставлен в ответе на запрос либо в уточненной декларации.

Обобщенный бланк ответа на запрос ИФНС

Ответ на требование по декларации НДС

Образец ответа на запрос по декларации НДС формируется в электронном виде, если организация по законодательству должна сдавать отчет через средства электронного документооборота (п. 3 ст. 88 НК РФ). Для ответа на запрос по НДС есть специально утвержденный бланк, поэтому, на основании п. 1 ст. 129 НК РФ, налогоплательщик обязан соблюдать не только условия об электронной сдаче, но и о форме подаваемых разъяснений. В качестве подтвердительной документации по НДС специалист подготовит копии счетов-фактур и книг покупок и продаж.

Ответ на запрос по убыткам

Правильный образец письма в ИФНС в ответ на требование о предоставлении пояснений по убыткам содержит информацию, по какой причине у налогоплательщика наблюдается превышение расходной части над доходной. Главное, что отмечает специалист при составлении пояснения, — это экономическую эффективность и целесообразность увеличившихся издержек и приложить к ответу оправдательные документы по каждому виду произведенных расходов. Вот так выглядит ответ в налоговую на требование о предоставлении пояснений по прибыли или убыткам:

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Ответ на требование налоговой о предоставлении документов

Автор: Галина Кардашян Главный бухгалтер-методолог 1С-WiseAdvice

Ответ на требование налоговой о предоставлении документов

Автор: Галина Кардашян

Главный бухгалтер-методолог 1С-WiseAdvice

Рассказываем, как правильно оформить ответ на требование ИФНС о предоставлении документов и что грозит организации, если проигнорировать просьбу налоговиков.

Почему налоговая выставляет требование о предоставлении документов?

Фискалы, проводящие мероприятия налогового надзора имеют право требовать документы как у проверяемого субъекта, так и у его контрагентов. Запросить информацию могут и у третьих лиц, которые, по мнению инспекторов, обладают необходимыми сведениями.

Таким образом, налоговики проверяют полноту и правильность начисления и уплаты налогов, отслеживают реальность и экономическую целесообразность сделок, анализируют возможность извлечения налогоплательщиками необоснованной налоговой выгоды.

Требование составляется на бланке установленной формы (приложение № 17 к приказу ФНС от 07.11.2018 № ММВ-7-2/628@) и должно содержать все необходимые сведения, чтобы налогоплательщик мог четко идентифицировать, какие именно документы нужно представить и по какой причине.

Какие документы могут потребовать инспекторы

НК РФ не уточняет, какие виды документов могут требовать контролеры у налогоплательщиков. Статьи кодекса содержат лишь обтекаемые формулировки: «документы относительно конкретной сделки», «необходимые для проведения проверки документы», и т. д. Поэтому контролеры самостоятельно решают, какую именно документацию запросить в каждом отдельном случае.

Например, при камеральной проверке декларации НДС с заявленным возмещением, обычно требуют счета-фактуры и иные документы, свидетельствующие о правомерности вычетов.

При выездной проверке могут быть запрошены любые документы в пределах проверяемого периода и налога, включая регистры учета, первичную документацию (счета, договоры, накладные, банковские выписки) и пр.

Если фискалов интересуют сведения о контрагенте (встречная проверка) или определенной сделке, могут запрашивать: договор с конкретным субъектом и дополнительные соглашения к нему, счета, акты, товарные накладные, таможенные декларации, счета-фактуры и т. д.

Срок представления документов по требованию налоговой

Если компания должна представить контролерам свои документы в рамках проверки или документацию об определенной сделке – срок направления ответа 10 дн.

Передать документы с данными по контрагенту или сообщить, что таковые отсутствуют, нужно не позже, чем через 5 дн.

Как написать ответ на требование налоговой о предоставлении документов?

Ответ на запрос контролеров составляется в произвольной форме, ведь по большому счету — это просто сопроводительное письмо к представляемой документации.

То есть в тексте ответа указывается, что налогоплательщик выполняет конкретный запрос инспекторов, а также перечисляет, какие именно документы передаются, и в каком количестве. Если в требовании ИФНС были прописаны дополнительные вопросы, то в ответ включаются пояснения по каждому из них.

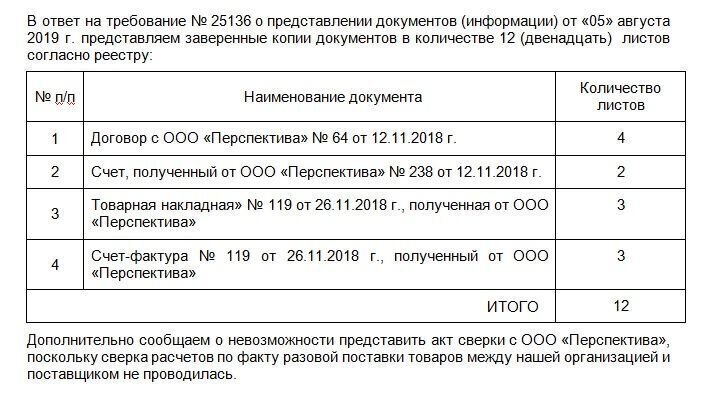

Образец ответа на требование

К сопроводительному письму прикладываются запрошенная документация в виде заверенных копий. Если компания представляет документы в бумажной форме, то допускается заверение как каждой отдельной копии, так и целиком прошитой пачки однородных документов (пачек, если документации очень много). Общий объем каждой прошивки не должен превышать 150 листов.

Наши эксперты обращают внимание, что пояснения в налоговую могут быть направлены в бумажном или электронном виде по ТКС. Правда, есть исключение. Речь идет о пояснениях, которые инспекторы просят представить в рамках камеральной проверки декларации по НДС. Данные пояснения направляются исключительно в электронной форме. Решите сдать на бумаге — налоговики будут считать, что объяснения не представлены ( ст. 88 НК РФ).

Клиенты 1С-WiseAdvice могут в кратчайшие сроки подготовить ответ на запрос налогового органа благодаря уникальной технологии обработки первичной документации «Процессинг». Все поступающие оригиналы документов сразу сканируются и хранятся в электронной базе данных, что многократно облегчает доступ к нужным сведениям и способствует их сохранности.

В случаях, когда налогоплательщик не располагает запрошенными документами, просит отсрочку по их подготовке или не может предоставить сведения по каким-либо причинам, в налоговый орган подается уведомление по установленной форме (приложение № 1 к приказу ФНС от 24.04.2019 № ММВ-7-2/204@).

Что будет, если не отправить ответ?

У законопослушного предприятия, получившего требование контролеров, есть всего 3 варианта действий:

Неисполнение запроса инспекторов карается штрафами по ст. 126 НК РФ. Положения п. 1 этой статьи распространяются на предприятия, вовремя не подавшие сведения в отношении самих себя (200 руб. за каждый несданный документ), а п. 2 применяется, если налогоплательщик не ответил на запрос ИФНС о конкретной сделке или контрагенте (10 000 руб.).

Пункт 2 ст. 126 НК РФ никак не разграничивает ответственность налогоплательщика в зависимости от того, представил ли он документацию частично или не подал совсем. Поэтому даже неподача 1 документа из затребованного списка дает налоговикам право взыскать с виновного полную сумму штрафа.

Должностным лицам компании также может грозить административный штраф (до 500 руб.). Обычно санкции налагаются на руководителя организации. Но, если в штате предприятия есть главбух (бухгалтер), и в его должностной инструкции четко прописано, что именно он несет ответственность за неподачу сведений налоговым органам, то штраф с высокой долей вероятности придется платить уже штатному сотруднику (решение ВС РФ от 09.03.2017 № 78-АД17-8).

Что будет, если запрошенных документов нет?

Итак, ответить налоговикам нужно обязательно. А что, если запрошенные документы должны быть у компании, но их нет? С высокой долей вероятности такого безответственного налогоплательщика ждет выездная проверка.

И если документация была утеряна, уничтожена до истечения установленных сроков хранения или не оформлялась совсем — компанию ждут серьезные неприятности:

Как написать ответ на требование налоговой?

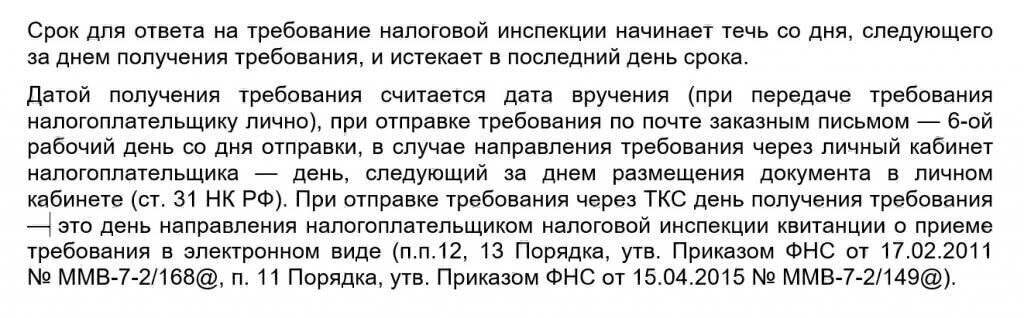

Ответить на требование налоговой инспекции о представлении документов (пояснений) необходимо в установленный срок. Как правило, срок исполнения требования указан в тексте самого документа. А какие дни – рабочие или календарные брать для исполнения требования? Как говорит нам пункт 6 статьи 6.1 НК РФ, срок, определенный днями, исчисляется в рабочих днях, если срок не установлен в календарных днях. При этом рабочим днем считается день, который не признается в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем.

Ваша компания получила требование о представлении документов или пояснений в ходе проведения, например, камеральной проверки. Как правильно реагировать и отвечать на это требование – об этом пойдет речь в моей статье.

Сразу обращаю ваше внимание на то, что такой документ, как «требование», он не может быть произвольным, написанным «как попало» – это документ, форма которого утверждена приказом ФНС России от 08.05.2015 г. № ММВ-7-2/189@.

Итак, требование может быть о представлении документов (информации) и о представлении пояснения (мы сейчас не рассматриваем требование об уплате налога). И в каждом виде требования должно быть указано:

– основание для выставления требования;

– если требование о представлении пояснений, то обязательно указывается причина выставления данного требования. То есть, прочитав данное требование, компания или ИП должны понимать, что от них требуется;

– если требование о представлении документов (информации), тогда обязательно указываются: какие документы и за какой период они нужны;

– срок исполнения требования.

Перейдем сразу к примеру, чтобы было понятно, какие действия надо совершить при получении требования.

Компания получила требование о представлении документов в отношении проводимой налоговой проверки контрагента. Согласно требования, следует представить:

1. Договоры за период с 01.01.2015 по 31.12.2017;

2. Акты за период с 01.01.2015 по 31.12.2017;

3. Счета-фактуры за период с 01.01.2015 по 31.12.2017.

Срок исполнения требования – пять дней со дня получения требования.

Компания вела активное сотрудничество со своим контрагентом, и поэтому накопилось много документации. Подготовить в срок пять дней все копии, заверить их должным образом, не представляется возможным.

Как продлить срок представления документов

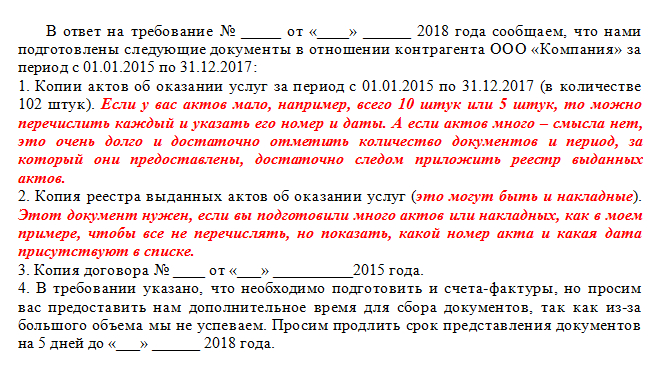

Само сопроводительное письмо будет являться ответом на требование. Допустим, компания смогла найти и подготовить только акты и договоры, а счета-фактуры нет. Как мы напишем сопроводительное письмо?

Как мы видим из письма (это пример), мы частично подготовили уже документы и сдаем их, а на вторую часть просим продлить срок представления документов. Мы вправе объединить наши действия в одном сопроводительном письме (оно служит ответом на требование).

На практике я часто сталкивалась с тем, что приходя в кабинет инспектора, можно увидеть огромные коробки в узких проходах между их столами. Как рассказывают работники инспекции, это могут быть документы, которые компания принесла в ответ на требование.

То есть, вы понимаете, что компания «перегнула» палку – принести несколько коробок бумаги, которую перебрать просто нереально… Достаточно все оформлять реестром. Например, у вас тысячи накладных и счетов-фактур только за один год, а надо за три года.

Советую в сопроводительном письме написать и уточнить, что вы представляете не конкретно поштучно сами накладные в адрес покупателя, а реестр выписанных счетов-фактур и накладных. Для того, чтобы инспектор мог увидеть воочию сам документ, приложите копии пары документов из каждого года.

Главное – отразить информацию в сопроводительном письме по каждому документу. И можно спросить – за какой месяц или какую дату лучше всего предоставить дополнительно документ, потому что из-за большого объема документации, не представляется возможным физическая доставка документов.

И уже, когда вы принесете документы к инспектору, спросите у него лично – как ему лучше, может он проверить определенную сделку и все. Инспекторы тоже люди и не автоматы, они «пугаются», когда видят, что им несут «контейнеры» бумаг.

В ответе на требование советую внизу слева указать исполнителя и его телефон, чтобы инспектор мог оперативно связаться с тем бухгалтером, который работал по этому требованию.

Если вам так будет удобно, конечно. Я так всегда делала, что было очень удобно.

Итог – запомните, ответить на требование или собрать документы (информацию) надо в тот срок, который указан в самом требовании. И если вы не успеваете собрать документы, не переживайте, это не конец света, вы просто успейте в установленный срок написать ответ на требование – в котором просите продлить срок представления документов (информации) по причине большого объема документации.

Не упустите никакой документ. Например, в требовании указано 6 видов документов, три из которых вы подготовили, на два из которых вы просите дать вам время, а про один забыли – проверьте, упомянули ли вы все виды документов в своем ответе на требование или нет. Это важно, чтобы потом вы не забыли про этот вид документа.

Сопроводительное письмо (ответ на требование) распечатать надо в трех экземплярах (если вы несете документы вручную). Почему три? Возможно, что у вас достаточно будет двух, но в моей практике, в кабинетах налоговой «оседает» два документа, а третий с отметкой о принятии идет мне.

Не забывайте брать свой экземпляр с отметкой о принятии. На отметке будет стоять дата приема документов (ответа на требование) и ФИО инспектора, его подпись. В том случае, если в будущем у вас попросят повторно предоставить документы, вы всегда сможете поднять ваш «сопровод», сделать с него копию и написать – что такой-то документ был уже ранее подан такого-то числа.

Какой срок ответа на требование налоговой

10 дней – в случае, если вне рамок проведения налоговых проверок у налоговых органов возникает обоснованная необходимость получения документов (информации) относительно конкретной сделки.

5 дней – если идет проверка в отношении вашей компании или ИП.

Основание – пункт 5 статьи 93.1 НК РФ.

А какие дни – рабочие или календарные брать для исполнения требования?

НДС – 2022

Лучший спикер в налоговой тематике Эльвира Митюкова 14 января подготовит вас к сдаче декларации и расскажет обо всех изменениях по НДС. На курсе повышения квалификации осталось 10 мест из 40. Поток ограничен, так как будет живое общение с преподавателем в прямом эфире. Успейте попасть в группу. Записаться>>>

Как представить документы по требованию налоговой инспекции

Способы представления документов

Если при камеральной проверке были потребованы различные документы, то в налоговую инспекцию их можно предоставить следующими способами (подп. 1 п. 2 ст. 93 НК РФ):

Налогоплательщик сам вправе выбрать, каким способом передавать ему документы по запросам и требованиям налоговиков (письмо ФНС России от 25.11.2014 № ЕД-4-2/24315).

ОБРАТИТЕ ВНИМАНИЕ! Налогоплательщики, обязанные сдавать отчетность только в электронном виде, не вправе направлять уведомления о невозможности представления запрашиваемых ФНС документов почтой.

Подробности см. здесь.

ВАЖНО! Пояснения по НДС можно подать только в электронном формате. Подробности см. в этой статье.

Какие возможности предоставляют электронные личные кабинеты, узнайте из материалов:

Перечень документов, которые может затребовать ФНС зависит от вида мероприятия, которое проводится налоговиками. Какие документы подготовить в рамках проверок (выездной или камеральной), вне проверок, при встречных проверках, подробно рассказывают эксперты КонсультантПлюс. Получите пробный доступ и приступайте к изучению Готового решения бесплатно.

Представление документов в электронной форме

Передать налоговикам требуемые документы в безбумажной форме можно по телекоммуникационным каналам связи (ТКС) с применением усиленной квалифицированной электронной подписи (УКЭП) через оператора электронного документооборота (ЭДО) или через сайт ФНС России (подробности об этом способе см. по ссылке).

Как получить электронную подпись, узнайте из публикации.

Благодаря такой возможности вы:

На подготовку и представление документов у вас есть:

Отсчет сроков производится со дня получения требования о представлении документов.

Скан-образы бумажных документов: на что ориентироваться при их представлении

При передаче налоговикам скан-образов документов, составленных на бумажном носителе, ориентируйтесь:

Решая вопрос о том, в какой форме представить налоговикам истребуемые документы, не забывайте, что отдельные документы налоговики принимают исключительно в электронной форме. Подробнее об этом узнайте по ссылке.

Как подписать ксерокопии документов

Если документы представляются в бумажном виде, то следует придерживаться ряда правил.

Ксерокопии документов необходимо заверить у руководителя или другого уполномоченного лица. Можно также скрепить их печатью, если она есть у организации. Но это необязательно. Налоговики разрешают не заверять представляемые копии печатью, даже если компания или ИП не отказалась от печати в своей деятельности (письмо ФНС России от 05.08.2015 № БС-4-17/13706@).

Уполномоченное лицо действует на основании доверенности, выданной руководителем. Доверенность должна быть составлена в соответствии с требованием законодательства (ст. 185-189 ГК РФ и подп. 1 п. 3 ст. 29 НК РФ).

Подпись на ксерокопии проставляется в соответствии с порядком оформления, определенном в п. 3.26 ГОСТ Р 6.30-2003 (постановление Госстандарта России от 03.03.2003 № 65-ст). Этот стандарт указывает, в каком порядке должны стоять надписи. Это выглядит таким образом:

Должность заверяющего Личная подпись Инициалы, фамилия

Необходимо учитывать, что установленный порядок носит рекомендательный характер, поэтому считается необязательным (подп. 4 п. 1 ГОСТ Р 6.30-2003). Таким образом, надписи могут находиться в любом месте документа.

Нотариально удостоверять копии документов не требуется (п. 2 ст. 93 НК РФ). Но может возникнуть ситуация, когда без нотариуса не обойтись. Узнайте об этом из следующего раздела.

Нужно ли ИП заверять доверенность у нотариуса

Если документы предпринимателя для предоставления в налоговую инспекцию заверяются уполномоченным лицом, то необходима доверенность, заверенная у нотариуса (подп. 4 п. 2 ст. 11, подп. 2 п. 3 ст. 29 НК РФ).

Такого же мнения придерживаются:

Как оформить копии документов

Если законодательством не предусмотрена копия документов, заверенная нотариусом, то налоговые инспекторы не имеют право требовать заверенных копий (подп. 2 п. 2 ст. 93 НК РФ, дополнительно письмо Минфина России от 07.12.2009 № 03-04-05-01/886).

Поэтому налоговым инспекторам предоставляются копии документов, заверенные руководителем.

Многостраничная копия документа обязательно прошивается и ставится единая заверительная надпись на прошивке. Листы нумеруются, и общее количество проставляется на заверительной надписи. Прошивать листы необходимо с таким условием, чтобы впоследствии не было расшития пачки, и был свободный доступ для ксерокопирования любого листа. Все даты, подписи должны быть хорошо видны на копии документа (письма Минфина России от 07.08.2014 № 03-02-РЗ/39142, ФНС России от 13.09.2012 № АС-4-2/15309@ (п. 21)).

Указанные письма относятся к встречным проверкам. Так как условия представления документов по требованию налоговых органов одинаковы, то могут применяться и к камеральным проверкам (п. 2 ст. 93, подп. 3 п. 5 ст. 93.1 НК РФ).

Не следует для копии документов применять использованные листы. На обратной стороне ставятся данные об исполнителе документа – фамилия, инициалы и номер телефона (письмо от 01.02.2010 № 03-02-07/1-35).

Об особенностях оформления ответов на требования ФНС отвечает эксперт КонсультантПлюс Климова М. А. Получите бесплатный пробный доступ к системе и переходте к видеолекции.

Требование отсканированного варианта документа неправомерно

Действия налоговых инспекторов считаются неправомерными, если кроме заверенной копии документов запрашивается отсканированный вариант документа на дисках или в электронном виде.

В налоговом законодательстве не предусмотрено представление отсканированного варианта документа на дисках или в электронном виде, если ранее была представлена бумажная копия (ст. 93 НК РФ).

Какие штрафы ожидают компанию, если она не представит документы по встречной проверке, см. в статье «Какой штраф за непредоставление документов по встречной проверке?».

В какие сроки необходимо успеть подготовить и передать налоговикам документы, узнайте здесь.

Когда можно не исполнять требования налоговиков, мы рассказывали в этой публикации.

Итоги

Если налоговики запросили у вас документы, можете представить их на бумаге или в электронном виде. Бумажные копии нужно заверить подписью руководителя и определенным образом сшить, а принести в налоговую можно лично (либо через представителя) или отправить заказным письмом по почте.

При передаче документов электронным способом нужно учесть требования приказа ФНС России от 17.02.2011 № ММВ-7-2/168@.