Образец заявления на вычет по НДФЛ в 2021 году

Получить деньги в виде налогового вычета без специального заявления не получится, даже если налоговики подтвердят право на такой вычет. С 2021 года изменились правила представления заявления на возврат налога. Как эти правила работают? По какой форме теперь нужно заполнять заявление? Ответы — в нашем материале.

Новые правила подачи заявления с 2021 года

По действующим правилам для получения вычета в ИФНС по месту жительства нужно представить декларацию 3-НДФЛ с расчетом налоговой базы с учетом вычета и суммы НДФЛ, подлежащей возврату из бюджета. Заявление о возврате НДФЛ можно подать в течение 3 лет со дня уплаты налога.

Заявление о возврате НДФЛ — это официальная просьба получателя вычета вернуть ему излишне уплаченную сумму НДФЛ на основании ст. 78 НК РФ.

До 2021 года заявление подавалось в виде отдельного документа и это был единственный способ его представления. С 2021 года правила поменялись, и заявление о возврате НДФЛ можно подавать одним из двух способов:

Включение заявления о возврате налога в состав декларации 3-НДФЛ позволяет сократить срок возврата налога из бюджета.

Заявление в составе декларации 3-НДФЛ

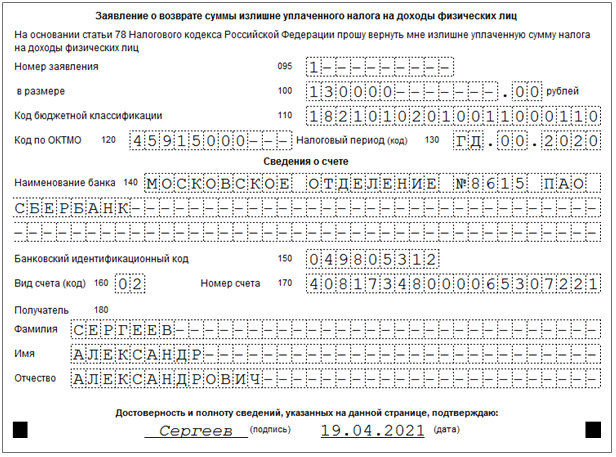

Заявление на возврат НДФЛ с отчетности за 2020 год можно заполнить непосредственно в декларации 3-НДФЛ — в Приложении к разделу 1 (п. 5.1 Порядка, утв. Приказом ФНС России от 28.08.2020 № ЕД-7-11/615@).

Образец заявления на вычет по НДФЛ (в составе 3-НДФЛ) Скачать

Порядок заполнения строк заявления:

| Строка | Как заполнить | ||||||||||||||||||||||||||||||||

| 095 | Укажите уникальный (порядковый) номер заявления в текущем году. Для первого по счету заявления проставьте «1». Каждое последующее заявление в этом же году имеет соответствующий порядковый номер: 2, 3 и т. д. | ||||||||||||||||||||||||||||||||

| 100 | Отразите сумму НДФЛ, подлежащую возврату по декларации | ||||||||||||||||||||||||||||||||

| 110 | Проставьте КБК, с которого производится возврат — 182 1 01 02010 01 1000 110 (Приложение № 2 к Приказу Минфина от 08.06.2020 № 99н, Приложение 1 к Приказу Минфина от 06.06.2019 № 85н) | ||||||||||||||||||||||||||||||||

| 120 | Перенесите код ОКТМО из строки 030 раздела 1 декларации | ||||||||||||||||||||||||||||||||

| 130 | Укажите код налогового периода. Если декларация за 2020 год, заполните так: ГД.00.2020. Значение года должно совпадать со значением, указанным в поле «Отчетный год» титульного листа декларации 3-НДФЛ | ||||||||||||||||||||||||||||||||

| 140 | Внесите наименование банка, куда будет перечисляться налог | ||||||||||||||||||||||||||||||||

| 150 | Проставьте банковский идентификационный код (БИК) | ||||||||||||||||||||||||||||||||

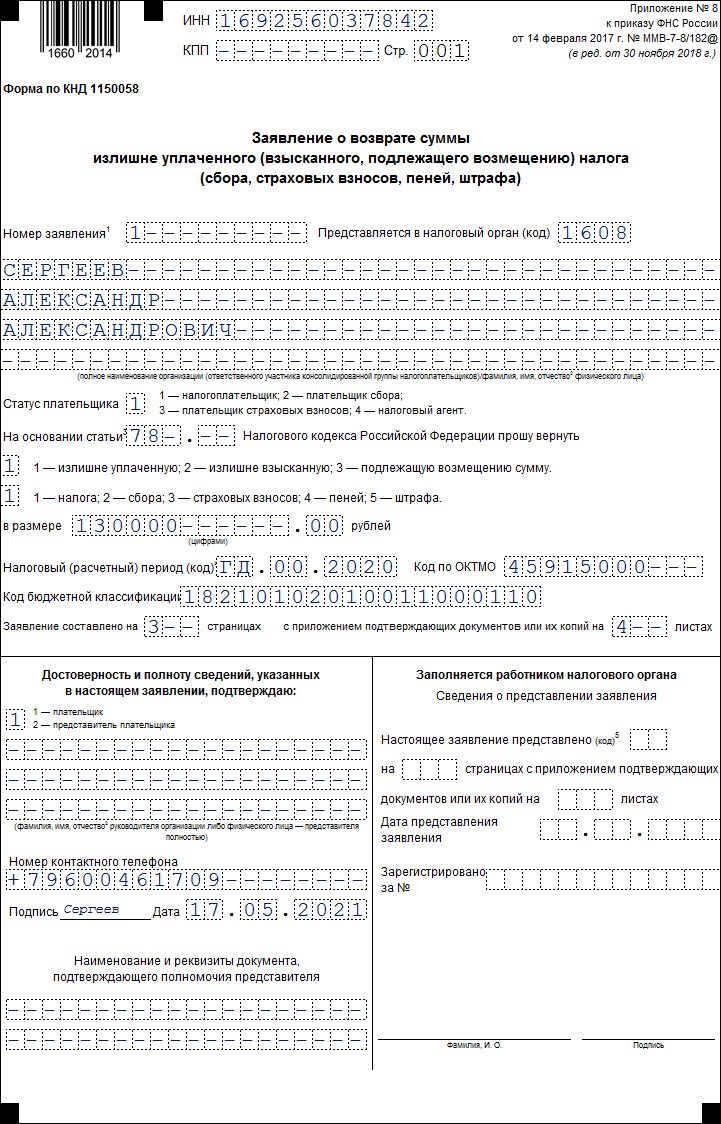

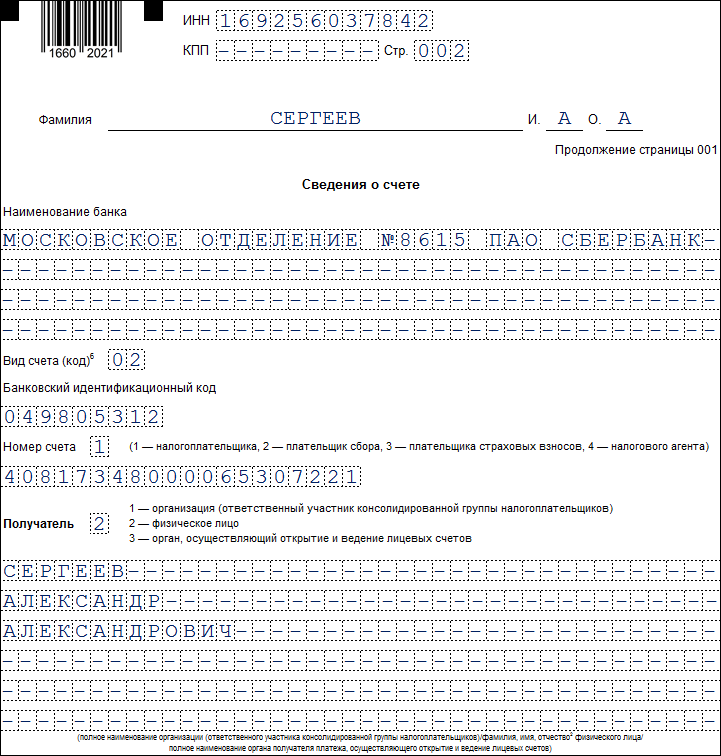

| 160 | Отразите код счета: Заявление нужно подписать и поставить дату. Как подать заявление отдельно от декларацииЗаявление на возврат НДФЛ можно подавать в прежнем порядке — отдельно от декларации 3-НДФЛ. Его форма утверждена Приказом ФНС России от 14.02.2017 № MMB-7-8/182@. По содержанию это заявление во многом похоже на заявление, представляемое в составе декларации, но по количеству страниц оно более объемное. В заявлении 3 страницы: Порядок заполнения страницы 1

Раздел «Заполняется работником налогового органа» заполнять не нужно. Порядок заполнения станицы 2На этой странице необходимо проставить ИНН и ФИО (отчество указывается при наличии). В отдельном поле вносятся сведения о банковском счете, на который будет перечислена сумма налога (наименование банка, вид счета, БИК). В поле «Номер счета» проставьте код «1» (налогоплательщик) и номер счета. В поле «Получатель» укажите значение «2» (физическое лицо) и свои ФИО. Порядок заполнения страницы 3Страница 3 заполняется, только если на предыдущих страницах заявления не указан ИНН. Образец заявления на вычет по НДФЛ (отдельно от 3-НДФЛ) Скачать Работник подал заявление о «детском» вычете по НДФЛ лишь в середине года: что должен сделать бухгалтерБухгалтер нередко сталкивается с такой ситуацией: работник имел право на «детский» стандартный вычет с января, но заявление написал только в ноябре. В результате у бухгалтера возникают три важных вопроса. С какого месяца применить вычет? Подавать ли «уточненку» по 6-НДФЛ? Как вернуть долг работнику? Ответы — в нашей статье. Стандартный вычет на детей Ему посвящен подпункт 4 пункта 1 статьи 218 НК РФ. Размер вычета зависит от того, каким по счету является ребенок; для детей-инвалидов действуют отдельные правила (см. табл.). Какая сумма стандартного вычета на ребенка предоставляется за каждый месяц налогового периода На кого предоставляется вычет Лицо, на обеспечении которого находится ребенок Родитель, его супруг (супруга), усыновитель Приемный родитель, его супруг (супруга), опекун, попечитель на первого ребенка на второго ребенка на третьего и каждого последующего ребенка на каждого ребенка, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося-«очника», аспиранта, ординатора, интерна, студента до 24 лет, если он инвалид I или II группы ВАЖНОВычет применяется с месяца, когда ребенок родился (его усыновили, установили опеку или передали на воспитание в семью). В общем случае вычет полагается до конца года, когда ребенку исполнилось 18 лет (для учащихся-«очников», ординаторов, интернов, студентов, курсантов — 24 года). Если доход физлица превысил с начала года 350 000 руб., предоставление «детского» вычета прекращается с месяца, в котором произошло превышение. Если заявление написано в середине годаВычет на ребенка дают на основании письменного заявления физлица и подтверждающих документов. Как быть, если сотрудник принес заявление в середине или даже в конце года? При этом правом на вычет он располагал с января, и на начало года уже трудился в компании. Чтобы оформить все правильно, бухгалтеру следует разобраться в нескольких важных вопросах. С какого месяца полагается вычет?Даже если заявление датировано, например, ноябрем, вычет следует применять с января текущего года. Поступить так нужно и в ситуации, когда в заявлении сказано: «Прошу предоставить вычет с ноября…». Объяснение простое. Согласно пункту 3 статьи 218 НК РФ, стандартные вычеты полагаются за все месяцы налогового периода, в течение которых человек имел на них право. Проще говоря, начало применения зависит от даты возникновения права на вычет. А дата, указанная в заявлении, никакой роли не играет. Вносить ли уточнения в 6-НДФЛ?Этот вопрос возникает, если заявление на «детский» вычет написано в середине года, например, в ноябре. Бухгалтер понимает, что должен был применять вычет в январе — октябре, но не делал этого. Как следствие, отчеты 6-НДФЛ за первый квартал, полугодие и 9 месяцев текущего года оформлены без учета соответствующих сумм. Нужно ли сдать «уточненки»? Нет, не нужно. Хотя сотрудник и обладал правом на вычет с января, бухгалтер узнал об этом только в ноябре. Значит, перерасчет за январь — октябрь следует датировать ноябрем, и отразить в форме 6-НДФЛ по итогам года. Корректировки за предыдущие отчетные периоды не требуются. К подобным выводам пришла ФНС в письме от 17.09.18 № БС-4-11/18095 (см. « ФНС напомнила, как в расчете 6-НДФЛ отразить имущественный вычет »). Правда, в нем речь шла об имущественном вычете, но сути дела это не меняет. Как вернуть деньги работнику?Из-за того, что с января по октябрь работодатель не применял вычет, получилось, что он начислял и удерживал из зарплаты работника завышенный НДФЛ. Теперь настало время вернуть человеку излишне удержанный налог. Может показаться, что для этого нужно просто приплюсовать необходимую сумму к зарплате за ноябрь. Однако торопиться нельзя. Прежде необходимо сделать ряд шагов, предусмотренных пунктом 1 статьи 231 НК РФ: И только в случае, если сотрудник не сообщит в бухгалтерию номер банковского счета, на который следует перечислить излишне удержанный НЛФЛ, работодатель вправе прибавить сумму долга к зарплате за текущий месяц (подробнее см.: « Как вернуть работнику НДФЛ: пошаговая инструкция для налогового агента »). Как получить налоговый вычет через работодателя без декларацииЕсли у вас есть право на вычет за квартиру, учебу или лечение, можно прямо сейчас не платить НДФЛ. Вы можете получить вычет в виде реальной прибавки к своей ежемесячной зарплате на официальной работе. На самом деле вам просто разрешат не платить налог через работодателя, но для вас это будет выглядеть как прибавка. И получите вы ее не в следующем году и не после горы бумажек, а уже буквально через месяц. Подавать декларацию не нужно. Это идеальный способ сохранить свои деньги, а не кредитовать государство. Вот как все обстоит. Что за НДФЛ? Кого это касается?Это касается тех людей, которые платят НДФЛ по ставке 13% и работают по трудовому договору. Важно работать именно по трудовому — гражданско-правовой, даже постоянный и долгосрочный с уплатой всех налогов, не подойдет. Каждый месяц из зарплаты у таких работников удерживают НДФЛ — налог на доходы физлиц. Человеку отдают зарплату за вычетом налога, а сам налог в бюджет перечисляет работодатель. Платит как бы сотрудник, но фактически перевод делает работодатель. Например, при официальной зарплате в 50 тысяч рублей работник получит 43 500 рублей, а 6500 попадут в бюджет. В нашем примере 6500 рублей — это НДФЛ, который человек отдаст государству в знак признательности за его, государство, существование. НДФЛ хоть и федеральный налог, но по большей части попадает в бюджет субъекта РФ — то есть в бюджеты республик, краев, автономных областей, округов федерального значения. Если вы работаете в Краснодаре, ваши 13% от зарплаты идут в Краснодарский край, если в Салехарде — то в Ямало-Ненецкий автономный округ, а если в Москве — то в бюджет Москвы. Эти деньги идут на зарплату чиновникам, уборку снега, содержание больниц, пособия многодетным, ремонт дорог и социальные программы. Что за вычеты?Если сотрудник платит НДФЛ, у него может появиться право на налоговый вычет. Например, он купил квартиру, оплатил курсы английского ребенку и операцию маме. Значит, государство разрешит уменьшить налогооблагаемый доход на эти расходы и заплатить меньше налога. Есть два способа вернуть налог: Чек-лист для вычета через работодателяЧтобы вам не платить налог в текущем году, должны совпасть такие условия: Какие вычеты можно получать у работодателяУ работодателя можно получать не все налоговые вычеты, а только эти: Еще у работодателя можно получать стандартные вычеты. Но для них другой порядок: не нужно брать уведомление в налоговой, достаточно написать заявление, и доход будут уменьшать автоматически. Например, на 1400 рублей в месяц, если у работника один ребенок, и на 2800 рублей, если детей двое. Инвестиционный вычет или вычет за пожертвования у работодателя не получают, налог вернут только по декларации. Как работодатель предоставляет социальные вычетыСоциальные вычеты — это вычеты на лечение, обучение, пенсию и страхование. Такие вычеты предоставляют с того месяца, когда работник принес заявление и уведомление из налоговой. То есть в этом месяце его доход уменьшат на сумму вычета. Если вычет больше зарплаты, остаток перенесут на следующий месяц. Такие уведомления можно брать после каждого расхода. Их может быть несколько в течение года. Потратились на зубного — принесли заявление на вычет. Оплатили автошколу — снова подали документы, чтобы не платить налог. При этом нужно следить за лимитом вычета — это 120 тысяч рублей в год, не считая обучения детей и дорогостоящего лечения. Например, Павел оплатил в январе 2020 года услуги стоматолога и платные анализы — всего 35 тысяч рублей. В феврале он подаст в налоговую заявление о подтверждении права на вычет. В марте 2020 года ему выдадут уведомление. Этот документ Павел отнесет в бухгалтерию и скажет: дайте мне вычет в сумме 35 тысяч рублей, вот справка. При расчете налога на доходы за март у Павла не удержат его с 35 тысяч рублей, а сразу отдадут на руки вместе с зарплатой. Павел не будет ждать 2021 года и подавать декларацию, он заберет 4550 рублей сразу. В апреле Павел оплатит операцию маме и курсы вождения для себя. Он потратит 70 тысяч рублей и снова возьмет уведомление о праве на вычет. В мае у Павла удержат меньше налога: он получит на 9100 рублей больше обычного. Если на обучение или лечение потратились в 2019 году, налог нужно забирать по декларации. Расходы 2019 года нельзя учесть для уменьшения дохода в 2020 году. А если расходы были в 2020 году, подавайте уведомление и не платите налог прямо сейчас. Как работодатель предоставляет имущественный вычетИмущественный вычет положен при покупке жилья. У него лимит не на каждый год, а один на всю жизнь — сейчас это 2 млн рублей. Особенность этого вычета в том, что у него остаток переносится на следующий год. То есть право на вычет могло появиться два года назад, но весь налог забрать не удалось. Поэтому каждый год можно брать новое уведомление, чтобы сразу не платить налог из зарплаты. В отличие от социального вычета имущественный дают с начала года. Даже если квартиру купили в марте или уведомление взяли только в марте, работодатель должен вернуть весь налог, который удержал с января. Иногда бухгалтеры боятся так делать, но все-таки положено именно так: это общая позиция ФНС, Минфина и Верховного суда. Допустим, у Нины зарплата 40 тысяч рублей. В январе 2020 года Нина купила новостройку в ипотеку. Дом сдадут только в мае, поэтому пока она не имеет права на вычет. Но в мае это право у Нины появится — когда подпишут акт приема-передачи. С января по май 2020 года она все еще будет платить налог на работе. Но в мае она возьмет уведомление и отнесет его на работу: вот мое право на вычет в сумме 1,5 млн рублей. Уменьшайте мой доход при расчете налога. Бухгалтерия предоставит Нине вычет с января 2020 года. Но так как у нее удерживали НДФЛ, излишне уплаченную сумму ей вернут вместе с зарплатой. Нина получит весь налог с января — 20 800 рублей за четыре месяца. И с мая у нее перестанут удерживать НДФЛ до конца года. Каждый месяц Нина будет получать все 40 тысяч рублей зарплаты и не будет платить в бюджет по 5200 рублей. В следующем году она снова возьмет уведомление — и так будет продолжаться, пока не кончится вся сумма вычета. Ни одной декларации Нина не заполнит и камеральной проверки три месяца ждать не будет. Вы тоже так можете. Если квартиру вы купили не в 2020 году, а раньше, сейчас тоже можно не платить налог. Например, если за предыдущие годы вы еще не успели использовать всю сумму вычета и на 2020 год перешел остаток с прошлых лет. Вам не нужно ждать 2021 года, чтобы подать декларацию. Прямо сейчас, в 2020 году, можно не платить НДФЛ на работе. Для этого нужно получить в налоговой один документ. Вам даже копии договоров отправлять не придется: у налоговой все это уже есть. Например, Игорь купил квартиру в 2018 году за 2 млн рублей. Его зарплата — 50 тысяч рублей в месяц. За 2018 и 2019 годы Игорь подал декларации. Так он использует 1,2 млн рублей вычета и вернет 156 тысяч рублей НДФЛ. На 2020 год перешел остаток вычета — 800 тысяч рублей. Это та часть расходов на квартиру, с которой Игорь еще не успел вернуть налог. Но он может не ждать 2021 года. В феврале 2020 года Игорь подаст в налоговую заявление, чтобы получить уведомление о праве на вычет. Через месяц он принесет на работу документ, где написано, что с 800 тысяч рублей дохода работодатель не должен удерживать НДФЛ. Бухгалтер перестанет вычитать налог из зарплаты Игоря и перечислять его в бюджет — эти 13% отдадут Игорю в день зарплаты. Вместо 45 500 рублей Игорь будет получать 50 тысяч рублей каждый месяц. Так он использует еще 600 тысяч рублей вычета, а 200 тысяч перейдут на 2021 год. Как получить уведомление о праве на вычетЭто уведомление выдает налоговая инспекция. Чтобы его получить, нужно подать заявление и документы, которые подтверждают, что вы и правда имеете право на вычет, о котором просите. Пакет документов такой же, как для декларации. Хотя справка 2-НДФЛ по правилам не нужна, мы советуем ее прикладывать. Потому что у налоговой инспекции еще нет данных о ваших доходах и при проверке права на имущественный вычет инспектор может занервничать. Найдите форму заявления. Проще всего подать заявление в личном кабинете на сайте nalog.ru. Правда, ФНС так глубоко закопала заявление в новом дизайне, что без специальной подготовки найти его почти невозможно. Вот секретный путь к заветному документу: Заполните данные о своих расходах. В личном кабинете вас ждет простая и понятная форма для заполнения. Нужно указать, какие расходы вы хотите заявить для вычета, и прикрепить сканы подтверждающих документов. Если на имущественный вычет подавали документы в прошлом году, еще раз они не понадобятся — просто заполните адрес объекта и укажите сумму. Данные о работодателе есть в справке 2-НДФЛ. Уведомление дают конкретному работодателю, поэтому это важно. На имущественные и социальные вычеты заполняют разные формы заявлений. Для отправки заявления нужна электронная подпись. Она формируется прямо на сайте налоговой. Это бесплатно, но не быстро. Без такой подписи вы не сможете открыть форму заявления. Если подпись была в старом личном кабинете, в новом дизайне ее придется формировать заново — наберитесь терпения. Отправляйте заявление и ждите, когда будет готово уведомление. Если нет личного кабинета, напишите заявление на бумаге. Приложите копии документов. Берите с собой оригиналы и несите лично в налоговую инспекцию. Можно отправить почтой. Когда выдадут документ с подтверждением права на вычет?Уведомление для работодателя делают примерно месяц. В старой версии личного кабинета не появлялось никаких сообщений о том, что оно готово, — приходилось звонить в налоговую и спрашивать. После звонка оказывалось, что документ давно ждет, когда его заберут. Вы тоже не ждите, пока вам его доставят, а сами дергайте инспекторов. Когда пройдет месяц, вам будут обязаны выдать подтверждение для работодателя. Что делать дальше?Это уведомление нужно отнести в бухгалтерию. Там же напишите заявление с просьбой предоставить вычет. Больше ничего подтверждать не надо. Никаких справок, договоров на квартиру и деклараций от вас не нужно. Работодатель не будет проверять право на вычет: это сделала налоговая. После того как оформите документы, просто ждите денег. Бухгалтерия сама посчитает, сколько вам положено, потому что это их обязанность. Но вы контролируйте: вся информация о предоставленных вычетах должна быть в расчетном листке. Можно ли не брать уведомление, а подать декларацию в следующем году?Да, можно. Вы сами выбираете, как забирать свой налог. Если не хотите, чтобы на работе знали, что вы купили квартиру, можете ничего не подавать им. В следующем году заполните декларацию и вернете налог себе на счет. Работодателю об этом сообщать не нужно. Если есть право на социальный и имущественный вычет в одном году, как их выгоднее получать?Напишите работодателю заявление, что сначала просите предоставить вам социальный вычет, а когда он закончится — имущественный. Так выгоднее, потому что остаток социального вычета не переносится на следующий год и просто сгорит. А имущественный вычет можно получать хоть десять лет. Очередность вычетов вы выбираете сами. ФНС не против. Можно ли в 2020 году получить уведомление о вычете по расходам за лечение, которые были в 2019 году?Нет, если в 2019 году вы оплатили лечение, то возвращать будете тот налог, что платили именно в 2019 году. Если не успели сделать это через работодателя — теперь только по декларации. С 2019 года нельзя перенести социальный вычет на 2020 год. Если в прошлом году уже брали уведомление, надо ли брать еще одно в 2019?Да, обязательно. Каждый год — новое уведомление. Даже если получаете вычет по той же квартире, все равно нужно брать новое уведомление. Если еще не сделали этого, поторопитесь. Пока вы бесплатно кредитуете государство. Оно это вряд ли оценит. Виды стандартных налоговых вычетовСтандартный вычет — сумма, на которую можно уменьшить налоговую базу при расчете НДФЛ наиболее простым способом: прямо по месту работы. Видов этого вычета 2 (п. 1 ст. 218 НК РФ): Об иных видах вычетов, предоставляемых в связи с наличием детей, читайте здесь. Как получить стандартный вычетЕго дают по одному из мест работы (п. 3 ст. 218 НК РФ). Для этого заинтересованное в вычете лицо представляет в бухгалтерию заявление на стандартный налоговый вычет с копиями документов, дающих право на него. Указанные 2 вида вычетов можно применять одновременно (п. 2 ст. 218 НК РФ). В этом случае заявлений на стандартный налоговый вычет нужно 2 — каждое со своим комплектом копий документов-оснований. Если человек, имеющий ребенка, трудоустроился не с начала года, то к его заявлению на стандартный налоговый вычет бухгалтерия потребует справку 2-НДФЛ с предыдущего места работы (если оно было в текущем году), чтобы правильно определить объем допустимого для этого вычета дохода за год. Детский вычет может быть двойным, если человек, содержащий ребенка, одинок или 2 родитель отказался от вычетов в его пользу. Факты одиночества и отказа также должны иметь документальное подтверждение. Заявление на вычет: правила оформленияЗаявление на стандартный налоговый вычет пишется в произвольной форме с соблюдением обычных требований к такого рода документам: Заявление на налоговый вычет на ребенка достаточно оформить 1 раз. При появлении дополнительных оснований (например, рождении следующего ребенка) пишется еще 1 заявление. На новом месте работы также потребуется новое заявление. Может ли работодатель предоставить стандартный налоговый вычет при отсутствии заявления? Ответ неоднозначный. Есть две точки зрения. Аргументы к каждой позиции рассмотрели эксперты КонсультантПлюс. Оформите пробный доступ к К+ бесплатно и переходите к подборке. Образец заявления на стандартный налоговый вычет вы можете скачать на нашем сайте по ссылке ниже: Что делать, если вычет не получен вовремяЕсли по каким-либо причинам работник не воспользовался вычетами своевременно, он даже после увольнения может обратиться к работодателю с заявлением о перерасчете и возврате налога (п. 1 ст. 231 НК РФ) либо написать аналогичное заявление в ИФНС (п. 4 ст. 218 и п. 6 ст. 78 НК РФ). В последнем случае, помимо документов-оснований, придется также представить декларацию 3-НДФЛ со справками 2-НДФЛ со всех мест работы за нужный год (или годы). ИтогиСтандартные вычеты, каждый из которых имеет свой определенный размер, делятся на 2 вида: Размер детского вычета зависит от очередности ребенка и наличия у него инвалидности. В последнем случае также играет роль то, кем именно получатель вычета приходится ребенку. Для получения каждого вида вычета работодателю подается отдельное заявление произвольной формы, сопровождаемое документами, подтверждающими право на предоставление вычета того или иного размера. Теперь вы знаете какие однокоренные слова подходят к слову Как написать заявление на перерасчет налогового вычета, а так же какой у него корень, приставка, суффикс и окончание. Вы можете дополнить список однокоренных слов к слову "Как написать заявление на перерасчет налогового вычета", предложив свой вариант в комментариях ниже, а также выразить свое несогласие проведенным с морфемным разбором. |