Журнал Домклик

Ипотека

Как рефинансировать ипотеку

В СберБанке ставка на рефинансирование ипотеки — одна из самых выгодных на рынке. Если вы брали кредит на жильё в другом российском банке по ставке выше хотя бы на 1,5%, и вам осталось платить больше года, возможно, есть смысл перевести свою ипотеку в Сбер.

В Сбере вместе с ипотекой можно рефинансировать и другие кредиты (потребительские или автокредиты, задолженность по кредитным картам) и дополнительно получить деньги на личные цели. Это позволит не только сэкономить на платежах, но сделать обслуживание кредита удобным.

Рассказываем по шагам, как всё оформить.

Шаг 1. Рассчитать выгоду

В Сбере можно рефинансировать ипотеку другого банка, а также иные кредиты, если вы платите по ним уже не меньше полугода, причём без просрочек.

? Как посчитать, выгодно ли рефинансирование

Шаг 2. Собрать документы

Итак, вам потребуется:

По каждому рефинансируемому кредиту должны быть предоставлены сведения:

Для подтверждения этих сведений нужно предоставить в банк любой из указанных документов: кредитный договор, график платежей, уведомление о полной стоимости кредита, документ, подтверждающий изменение реквизитов первичного кредитора.

Дополнительно банк может запросить у клиента информацию:

Такие сведения должны быть подтверждены документом от банка-кредитора по рефинансируемому кредиту (справкой, выпиской или иным документом). Сведения должны быть актуальными на дату предоставления в СберБанк.

? Рассчитать рефинансирование

Шаг 3. Оформить заявку на рефинансирование и получить решение банка

Для этого проще всего заполнить заявку на Домклик. Банк рассмотрит её в течение дня.

Шаг 4. Подать документы на недвижимость и по рефинансируемым кредитам в банк

Банк рассматривает документы по недвижимости и кредитам 3-5 рабочих дней. Если всё в порядке, с вами свяжется менеджер и вы договоритесь, когда сможете подписать кредитный договор, договор ипотеки (залога) и получить деньги.

Шаг 5. Получить кредит на рефинансирование

После подписания нового кредитного договора и договора ипотеки (залога) вы получите сумму, которой хватит на погашение «старой» ипотеки.

Шаг 6. Погасить ипотеку в другом банке

Для этого нужно написать заявление на досрочное погашение ипотеки в другом банке, погасить всю оставшуюся сумму. Справка об отсутствии долга нужна будет только, если вы предоставили в залог иную недвижимость.

Такую справку надо будет принести в СберБанк не позже, чем через 2 месяца после получения кредита. Если в залог предоставляется недвижимость, которая была приобретена или построена за счет ипотеки, то справка не нужна.

Шаг 7. Снять обременение с жилья в Росреестре и зарегистрировать договор ипотеки (залога) в пользу СберБанка

Когда вы погасите «старую» ипотеку, банк отдаст вам закладную, если она оформлялась. В закладной будет указано, что у вас не осталось здесь финансовых обязательств. Эту закладную нужно отнести в Росреестр и подать заявление на снятие обременения с недвижимости. Если закладная не оформлялась, то достаточно будет заявления о снятии обременения.

Одновременно с подачей заявления на снятие обременения подайте в Росреестр подписанный со СберБанком договор ипотеки (залога) на недвижимость в 3-х экземплярах. Росреестр снимает обременение в пользу «старого» кредитора и регистрирует залог в пользу СберБанка за несколько дней.

Шаг 8. Подтверждение регистрации залога в пользу СберБанка

После того как Росреестр снимет обременение в пользу «старого» кредитора и зарегистрирует залог в пользу СберБанка, подтвердите такую регистрацию, предоставив в офис банка или онлайн через личный кабинет клиента на Домклик выписку из ЕГРН или договор залога с отметкой Росреестра. После подтверждения регистрации залога в пользу Сбербанка ваша ставка по кредиту станет ниже на 2%.

❗ВАЖНО

Переоформление ипотеки — шаги с 6 по 8 — надо пройти в течение 3 месяцев. Если не успеваете, нужно написать заявление на продление этого срока ещё на 1 месяц. Срок продлят, но только 1 раз.

Нужно уложиться в отведённое время, иначе банк решит, что кредит брался совсем не на жильё, и начнёт процедуру взыскания, а по кредиту будут начисляться неустойки. Как правило, срока в 3 месяца на всё хватает. Чем раньше вы переоформите ипотеку, тем быстрее снизите ставку по кредиту.

На что ещё обратить внимание

Если вместе с ипотекой вы переводите в СберБанк и другие кредиты, то получаете деньги в 2 этапа: сначала на погашение «старой» ипотеки, а затем, после полного переоформления ипотеки в пользу СберБанка, на всё остальное.

Если вы страховались по ипотечному кредиту, когда брали его в другом банке, можете переоформить полис. Для этого нужно будет договориться со своей страховой компанией.

Если вы брали ипотеку в валюте, то при переводе в СберБанк сумма будет рассчитываться по курсу Банка России на дату рассмотрения вашей заявки. Кроме того, банк увеличит её на 10%: например, выдаст не 2 млн рублей, а 2 млн 200 тыс. рублей. Это делается, чтобы учесть возможные колебания курса на момент погашения вашей «старой» ипотеки. Если останутся лишние деньги, вы сможете потратить их как захотите.

Коротко

В первую очередь, рассчитайте, выгодно ли вам рефинансировать ипотеку — сопоставьте свои расходы с возможной экономией.

Если рефинансирование выгодно, вам нужно будет пройти следующие шаги:

Условия рефинансирования ипотеки в Сбербанке в 2021 году

Что делать, если вы взяли ипотеку, но потом на глаза вам подвернулось более выгодное предложение другого банка? Горем делу не поможешь, а вот рефинансирование ипотечного кредита в Сбербанк в 2021 году в такой ситуации может быть весьма кстати. Всем известно, что программы жилищных кредитов в Сбербанке довольно привлекательные. Тем не менее, многие клиенты, особенно оформившие ипотеку в 2014 году и ранее оставляют негативные отзывы о процентной ставке и т.д.

Фактически, вы возьмете в долг средства для выплаты другого долга, однако в силу меньшей процентной ставки второго или более растянутой по времени выплаты, это будет более выгодно.

Стоит, однако учитывать, что поскольку процесс переоформления документов в России требует немалых материальных затрат, выгодно будет переоформлять ипотеку при разнице в процентной ставке размером 2-3%. Подробная информация о том, как сделать рефинансирование ипотеки в Сбербанке содержится на официальном сайте во вкладке с кредитными программами.

Условия и ставки рефинансирования ипотеки в Сбербанке

Некоторые условия совпадают с требованиями первоначального кредитора, однако, чтобы наверняка избежать недоразумений, необходимо знать, что рефинансировать ипотеку можно в случае:

Что касается условий рефинансирования, то:

Кроме того, определенные требования выдвигаются и к заявителю:

Как оформить рефинансирование?

Чтобы рефинансировать ипотеку в Сбербанке необходимо посетить ближайшее отделение, заполнить заявление на оформление рефинансирования, приложить к нему:

Отличительной чертой Сбербанка является рассмотрение каждой заявки в индивидуальном порядке, поэтому максимальный срок ожидания ответа – 10 дней. Если заявка будет одобрена, вас пригласят в банк для заключения нового ипотечного договора. Банк же самостоятельно досрочно погашает вашу ипотеку в другом российском банке.

Поскольку результатом рефинансирования является, по сути, договор ипотечного кредитования, на него распространяются те же возможности и требования, что и на стандартную ипотеку. Это значит, вы можете воспользоваться государственными субсидиями и программами для выплаты части кредита.

Рефинансирование ипотеки от 9,6%

от 300 000 ₽

до 30 лет

Рефинансирование ипотеки —

простой способ платить меньше. Объедините ипотечные кредиты, которые взяли

в другом банке, в один кредит со сниженной ставкой:

ежемесячная нагрузка или общая переплата будут ниже.

Какие кредиты можно рефинансировать

Ипотека в другом банке

Можно рефинансировать ипотечный кредит, оформленный в другом банке

Ипотека + любой кредит в другом банке

Например, долг по кредитной карте, автокредит или потребительский кредит в другом банке

Один кредит — удобнее, чем несколько

Платить будет проще: одна дата платежа, один платёж, один счёт

Сэкономьте на платежах

Один общий платёж будет меньше, чем отдельно по каждому кредиту. Посчитайте выгоду на калькуляторе ниже

Без справок

Заявка онлайн без справки об остатке задолженности

Дополнительные деньги

При желании вы можете получить дополнительные деньги на личные нужды

Посчитайте выгодные для вас условия рефинансирования

Ставки рефинансирования

От 9,6%*

* Ставка от 11,6% годовых действует до погашения рефинансируемого ипотечного кредита в другом банке и регистрации ипотеки в СберБанке.

Как это работает

Требования к заёмщику

Возраст

Не младше 21 года и не старше 75 лет на момент возврата кредита

Стаж работы

От 3-х месяцев на нынешнем месте работы

Созаёмщик

Супруг(а) — всегда созаёмщик, если собственность не разделена по брачному договору

Сумма кредита под рефинансирование может состоять из нескольких частей.

Обязательная часть – это погашение ипотеки в другом банке:

Дополнительно в сумму кредита можно включить:

Таким образом, максимальная сумма кредита:

При этом, общая сумма кредита не должна превышать меньшую из величин:

от 1 года до 30 лет

С помощью одного кредита «Рефинансирование под залог недвижимости» можно рефинансировать:

— Один ипотечный кредит, предоставленный иной кредитной организацией, на цели:

Сбербанк не ограничивает количество предыдущих рефинансирований (перекредитований) по ипотечному кредиту. Главное, чтобы первичный кредит в рамках рефинансируемой ипотеки был предоставлен на цели приобретения или строительства недвижимости.

— До пяти различных кредитов:

Рефинансирование ипотечного кредита обязательно для получения кредита по продукту «Рефинансирование под залог недвижимости».

Залог недвижимости (апартаменты/квартиры/комнаты/дома/таун-хауса), на приобретение которой предоставлен рефинансируемый ипотечный кредит либо залог недвижимости, которая является обеспечением по рефинансируемому ипотечному кредиту:

— на этапе строительства – залог прав требования участника долевого строительства (иных прав, приобретенных по договору инвестирования), при этом недвижимость должна находиться в объекте, аккредитованном Сбербанком;

— после государственной регистрации права собственности на закладываемую недвижимость или при приобретении готового объекта недвижимости – залог (ипотека) приобретенного/построенного объекта недвижимости.

Если недвижимость приобретена за счет рефинансируемого ипотечного кредита, она может быть обременена ипотекой в пользу первичного кредитора. Это обременение снимается после погашения рефинансируемого ипотечного кредита, после чего недвижимость передается в залог банку.

Если по рефинансируемому кредиту оформлен залог иной недвижимости, то приобретенный за счет кредита объект должен быть свободен от обременения правами третьих лиц/ не состоять под арестом (запретом).

Добровольное страхования жизни и здоровья заемщика в соответствии с требованиями Банка.

Требования к заемщикам

От 3-х месяцев на нынешнем месте работы.

Заемщик/Титульный созаемщик должен являться заемщиком/одним из созаемщиков по Рефинансируемым кредитам по рефинансируемому жилищному кредиту (только в случае, если он является супругом заемщика по рефинансируемому жилищному кредиту). При наличии в кредитных документах по рефинансируемому жилищному кредиту условий, в соответствии с которыми все действия, связанные с его оформлением, получением, сопровождением возлагаются на конкретного созаемщика, Заемщиком/Титульным созаемщиком должно выступать данное физическое лицо. Требования к Созаемщику(кам) аналогичны требованиям, предъявляемым к Заемщику. Супруг(а) Титульного созаемщика является созаемщиком в обязательном порядке вне зависимости от его(ее) платежеспособности и возраста. Супруг(а) Титульного созаемщика не включается в состав Созаемщиков только в случаях:

* Срок возврата кредита полностью приходится на трудоспособный или пенсионный возраст заемщика/каждого из платежеспособных созаемщиков.

Для рассмотрения кредитной заявки необходимы:

Данные сведения необходимо подтвердить путем предоставления в банк любого из указанных документов: кредитный договор, график платежей, уведомление о полной стоимости кредита, документ, подтверждающий изменение реквизитов Первичного кредитора.

Банк оставляет за собой право в ходе рассмотрения заявки на кредит дополнительно запросить у клиента сведения о рефинансируемом кредите:

Такие сведения должны быть подтверждены документом от банка-кредитора по рефинансируемому кредиту (справкой, выпиской или иным документом). Сведения должны быть актуальными на дату предоставления в Сбербанк.

О реквизитах для погашения рефинансируемых кредитов:

Платежные реквизиты, по которым будет направляться сумма для погашения кредита в другом банке, необходимо предоставить при предоставлении в банк первичного пакета документов. Если эти реквизиты изменятся в период времени между подачей заявки и выдачей кредита Банком, выдача кредита не состоится и кредитную заявку нужно будет подать повторно с указанием новых реквизитов.

Если рефинансируемый кредит был переведен/ продан в другой банк (другую организацию: например в АИЖК), то при подаче заявки необходимо предоставить в Банк документ, подтверждающий изменение реквизитов для погашения рефинансируемого кредита.

Документы, которые могут быть предоставлены после одобрения кредитной заявки:

В случае если Вы частично погашали рефинансируемый жилищный кредит средствами материнского (семейного) капитала или материнский капитал использовался при покупке недвижимости, передаваемой в залог Банку, Вам необходимо получить в органах опеки и попечительства согласие на залог недвижимости (на основании п. 3 ст. 6 ФЗ-102 «Об ипотеке (залоге недвижимости)».

Рефинансирование

Превратите несколько кредитов в один — уменьшите платежи и ставку. Без справок при оформлении онлайн.

Сниженная ставка 5,9% в первый месяц

Успейте до 31 января объединить кредиты других банков в один кредит СберБанка, чтобы получить сниженную ставку на первый месяц — всего 5,9%. Важно, чтобы срок кредита был не меньше 13 месяцев. Со второго месяца вернётся ставка рефинансирования, с которой вы оформляли кредит.

Как за 5 минут и без справок уменьшить платёж по кредиту?

Шаг 1. Подайте заявку на поиск обязательств в разделе «Кредиты» → «Рассчитать и взять кредит» → «Рефинансирование».

Шаг 2. Выберите кредиты для погашения. Заявку рассмотрим за пару минут. При желании получите онлайн дополнительные деньги на карту.

Шаг 3. Погасите кредиты в другом банке, сумму мы переведём без комиссии*. А кредиты СберБанка закроем автоматически.

* Не забудьте оформить досрочное погашение в другом банке.

Никаких очередей и справок

Даже если не получаете зарплату или пенсию на карту СберБанка, вы можете без очередей и справок получить:

Рефинансирование поможет

Снизить ставку и платёж

Ольга выплачивала разным банкам три кредита под разные проценты — от 14% до 23%. Она объединила их в один кредит и теперь платит по ставке 10,9%. Кроме денег, она экономит и время: больше не нужно отслеживать суммы и даты платежей.

Получить дополнительную сумму

Когда Алексей рефинансировал кредит другого банка в СберБанке, ему понадобились ещё деньги. Чтобы не брать отдельно новый кредит, он одновременно с рефинансированием взял дополнительную сумму — 120 000 ₽.

Вывести имущество из-под залога

Михаил хотел продать квартиру, но не мог: она находилась в залоге по ипотечному кредиту. После того, как он рефинансировал свою ипотеку в СберБанке, квартира освободилась от залога, и уже через три месяца её удалось продать.

Посчитайте выгодные для вас условия рефинансирования

Объедините несколько «тяжёлых» кредитов в один «лёгкий» со сниженной ставкой. Ежемесячная нагрузка или общая переплата станут ниже!

Данный расчет предварительный. Точная ставка и сумма кредита будут определены при оформлении договора. Банк вправе отказать в выдаче кредита без объяснения причин.

Ставка рассчитывается индивидуально для каждого клиента в пределах диапазона. Чтобы узнать точную ставку, подайте заявку на кредит.

| Сумма кредита | 3 — 12 мес. | 13 — 60 мес. |

| до 300 000 ₽ | от 11,9% до 16,9% | от 12,9% до 21,2% |

| от 300 000 до 1 000 000 ₽ | от 10,9% до 12,9% | от 10,9% до 16,9% |

| от 1 000 000 ₽ | от 8,9% до 11,9% | от 10,9% до 14,9% |

При рефинансировании только кредитов СберБанка ставка от 11,9% до 19,9%.

Смотрите, как это просто работает

Какие кредиты вы можете рефинансировать*

Кредиты других банков

Кредиты СберБанка**

* Вы должны являться заемщиком/созаемщиком по рефинансируемому кредиту и владельцем счета, на который он был зачислен

**Рефинансирование кредитов СберБанка без кредитов других банков доступно только в СберБанк Онлайн

Требования к рефинансируемым кредитам

* до 4 кредитов при рефинансировании только кредитов СберБанка

Удобно выплачивать

Измените дату платежа

Выбирайте любой день месяца, когда вам удобно вносить платежи — в эту дату они будут списываться автоматически. Дату можно менять раз в год.

Добавьте счёт списания

Платили с карты, но стало удобнее платить со счёта, или наоборот? Легко добавить счёт списания в приложении в любое время. Или выберите сразу несколько счетов — так проще не допустить просрочки.

Досрочно погашайте онлайн

Полностью или частично погасить задолженность можно раньше срока и без комиссий. Просто пополните карту или счёт списания и совершите операцию онлайн.

Нужны свободные деньги?

Перенесите платёж по кредиту

Теперь можно отложить выплаты по кредиту на месяц,

чтобы потратить освободившиеся деньги на ремонт, отпуск

или другие покупки

Полезные советы

Создайте напоминание в календаре

Так вы всегда будете спокойны, что успеете внести платеж. Лучше ставить его за 3-4 дня до даты платежа. Банк тоже будет напоминать о платеже за 2 дня и в дату платежа — вам придёт СМС или пуш-уведомление.

Вносите платежи с запасом

Если сумма платежа с копейками, округлите до большей суммы — так просрочки точно удастся избежать. Мы спишем сумму платежа, а остаток оставим на карте.

Если всё-таки не успели

В дату платежа банк может делать несколько попыток списания денег со счётов погашения. Даже если утром вы не успели внести деньги, сделайте это до конца дня.

Удобство графика платежей

Лучше подстраховаться: например, если у вас зарплата 20-го числа, выберите сроком платежа 25-е или более позднюю дату. Это выручит, если зарплату неожиданно задержат.

Если оформляете в офисе банка

Если оформляете в СберБанк Онлайн

Документы не нужны.

*60 000 ₽, при рефинансировании только кредитов СберБанка. При этом сумма кредита должна превышать остаток задолженности по рефинансируемому кредиту не менее чем на 30 000 рублей.

**Если получаете зарплату или пенсию на карту СберБанка, в остальных случаях – до 3 млн ₽.

Требования к заемщикам

*Клиенты в возрасте 18-21 и 70-80 лет должны предоставить справку о доходе и документ о занятости.

Что нужно, чтобы рефинансирование ипотеки в Сбербанке в 2021 году было максимально быстрым и выгодным?

Рефинансирование ипотеки в Сбербанке в 2021 году – возможность снизить процентную ставку по ссуде, значительно сократив переплату. Особенно выгодно переоформление с подключением льготных программ и субсидий от государства.

Важно учитывать, что перекредитованию подлежат только ипотеки других банков. Сбербанк для своих клиентов, оформивших ипотечный займ, предлагает только услуги реструктуризации.

Перед тем, как оставить заявку на рефинансирование в Сбербанке, очень важно просчитать собственную выгоду, чтобы процедура максимально снизила кредитную нагрузку на заемщика.

Процентные ставки по рефинансированию ипотеки, предоставляемые Сбербанком

С 14 января 2021 года Сбербанк изменил условия ипотечного кредитования, в частности, это касается процентной ставки:

Повышение не коснулось только льготных программ: «Военная ипотека» и «Ипотека с господдержкой для семей с детьми». Изменения не затронули и программу перекредитования ипотечного займа.

Условия рефинансирования ипотеки в Сбербанке зависят от факта регистрации займа.

| Цели | Ставка до подтверждения погашения рефинансируемой ипотеки | Ставка до подтверждения погашения кредитов | Ставка после подтверждения погашения всех кредитных продуктов |

| До регистрации ипотеки | |||

| Ипотека | 12,9% | — | 10,9% |

| Ипотека + потребительский кредит + автокредит + кредитная карта + наличные | 13,4% | 12,4% | 11,4% |

| Ипотека + наличные на собственные цели | 13,4% | — | 11,4% |

| После регистрации ипотеки | |||

| Ипотека | 11,9% | — | 10,9% |

| Ипотека + потребительский кредит + автокредит + кредитная карта + наличные | 12,4% | — | 11,4% |

| Ипотека + наличные на собственные цели | 12,4% | — | 11,4% |

Перед оформлением важно просчитать, выгодно ли рефинансирование ипотеки конкретно в Сбербанке: необходимо учитывать все сопутствующие затраты, а не опираться лишь на процентную ставку.

Требования к заемщику

Перед переоформлением, соискателю необходимо соответствовать базовым требованиям:

Требования к рефинансируемой ипотеке

Сделать рефинансирование ипотеки в Сбербанке можно при удовлетворении заемщиком следующим условиям:

Требования к объекту залога

Ипотечное рефинансирование предусматривает определенные требования к залоговой недвижимости:

В чем выгода перерасчета ипотеки

Перекредитование ипотеки под меньший процент влечет дополнительные издержки в виде оформления полиса страхования или расходов на регистрацию. Поэтому важно заранее просчитать собственную выгоду от рефинансирования.

Три основных варианта, когда это становится выгодно:

Многие заемщики берут ипотечный кредит в другом банке, не принимая во внимание сопутствующие расходы, но именно они определяют экономию средств при рефинансировании.

| Задолженность по ипотеке, руб. | Экономия в месяц, руб. | Издержки при переоформлении | ||

| — 1% | — 2% | — 3% | ||

| 1 млн. | 500 | 1000 | 1500 | 15500 |

| 1,5 млн. | 800 | 1600 | 2400 | 21000 |

| 2 млн. | 1050 | 1600 | 3100 | 26500 |

| 3 млн. | 1600 | 3200 | 4600 | 37500 |

| 4 млн. | 2150 | 4250 | 6300 | 48500 |

| 5 млн. | 2825 | 5560 | 8250 | 59500 |

| 6 млн. | 3500 | 6870 | 10200 | 70500 |

Все данные в таблице приведены с учетом процентной ставки в 12,5% до рефинансирования ипотеки.

Расчеты можно произвести самостоятельно, учитывая условия своего ипотечного займа.

К примеру, по кредиту осталось выплатить 2 000 000 рублей в течение 10 лет. При рефинансировании в Сбербанке, процентная ставка по займу будет снижена на 2%. Экономия составит 19200 рублей за год и 192 тыс. за оставшийся срок.

Однако, в расчет не принимались расходы на страхование и оценку имущества. Взимаются они единоразово и составляют 26500.

Фактическая экономия при рефинансировании в Сбербанке составляет 165 500 рублей.

Калькулятор рефинансирования ипотеки

Пошаговая схема процедуры рефинансирования ипотеки в 2021 году

Процесс рефинансирования состоит из нескольких этапов, каждый из которых, имеет свои сроки и ограничения.

Порядок рефинансирования ипотеки в Сбербанке

Пошаговое оформление:

Одобрение заявки и залога

Рассмотрение заявки и ее одобрение длится от 5 до 10 дней, в зависимости от запрашиваемой суммы, наличия специальных льготных программ или кредитной истории заемщика. На ответ банка влияют: срок кредитования, заработная плата и количество иждивенцев у клиентов.

Залог в программе рефинансирования – важнейшая составляющая, которая может стать причиной отказа по заявке:

Список документов для рефинансирования ипотеки в Сбербанке

Для подачи заявления на рефинансирование ипотеки нужны следующие документы:

Банк вправе потребовать дополнительные справки и выписки, которые не входят в основной пакет документов для рефинансирования.

Образец заявления на рефинансирование ипотечного кредита

Для начала следует прописать все данные заемщика. Достоверность указанных сведений – важная составляющая на пути к положительному решению.

Необходимо заполнить все поля анкеты, в полном соответствии с требованиями банка: указать размер заработной платы по 2-НДФЛ и сумму кредита.

Оформленный бланк распечатать, подписать и направить в банк.

Преимущества и недостатки рефинансирования ипотеки в Сбербанке

Рефинансирование ипотечного кредита не лишено достоинств и недостатков.

Преимущества

Недостатки

Минусы рефинансирования ипотеки:

Главный недостаток рефинансирования ипотеки в Сбербанке – потеря возможности получить налоговый вычет на недвижимость. Государство предоставляет право вернуть 13% от потраченных средств на покупку жилья и проценты по займу. Однако, имеется ограничение – облагаемая сумма не превышает 2-х млн. рублей со стоимости квартиры и 3-х млн. с уплаченных процентов. Сумма возврата зависит от величины заработной платы заемщика.

В первую очередь по имущественному налоговому вычету можно возместить стоимость квартиры, а после уже часть выплаченных процентов по ипотеке. Однако, при оформлении рефинансирования, ипотечный займ у первичного кредитора будет уже погашен, потому получить полное возмещение по процентам уже невозможно.

Возвращаемся к таблице 2. Рефинансирование заемщиком осуществляется на 6 году ипотеки. В Сбербанке ставка будет снижена на 2 пункта, следовательно, выгода за месяц составит 1600 рублей, за оставшиеся 4 года – 76 800, но нужно учесть и затраты на переоформление в размере 21 тыс. Полная экономия – 55,8 тыс.

В данном случае, заемщик потеряет часть налогового вычета. Но, стоит принять во внимание, что 6 лет клиент все же исправно выплачивал проценты по ипотеке, а значит, он все может получить от них 13%.

Именно по этой причине очень важно просчитать собственную выгоду, учитывая не только низкий процент, но и налоговый вычет, сумму сопутствующих издержек. И только после полного расчета, подавать заявку на рефинансирование ипотеки.

Нюансы рефинансирования ипотеки в Сбербанке в 2021

При оформлении рефинансирования нередко возникают сложности, особенно, если это связано с подключением материнского капитала.

В соответствии с законодательством, дети и родители должны быть равноправными собственниками приобретенной недвижимости, следовательно, после погашения ипотеки у первичного кредитора, малышам должны быть выделены равные доли.

Сложность рефинансирования ипотеки материнским капиталом в том, что банки несут огромный риск, связанный с возможным прекращением выплат ежемесячных взносов со стороны родителей. Дети – социально-защищенные слои общества, поэтому, при возникновении просрочек, квартиру, собственниками которой они являются, банк не сможет конфисковать по закладной в счет погашения задолженностей.

Также достаточно сложно использовать материнский капитал после рефинансирования. Дело в том, что с перекредитованием меняется цель кредита с «приобретение жилого помещения» на «погашение обязательств заемщика перед третьим лицом (другим банком)». По законодательству, можно использовать материнский капитал для погашения ссуды, взятой на выплату ранее предоставленного им кредита с целью покупки или строительства жилья. Однако, имеется жесткое правило: кредит у первичного кредитора и рефинансирование должно быть оформлено до возникновения прав на материнский капитал, т.е. до рождения второго ребенка!

Если ребенок уже появился на свет, то родителям приходится выбирать:

Подобные сложности возникают практически по всем льготным программам. Исключением стало рефинансирование военной ипотеки в Сбербанке, эта процедура стандартная, и не имеет значительных нюансов.

Выдача кредита и ставка

Оформление договора осуществляется только при полном согласии заемщика с условиями рефинансирования ипотечного кредита в Сбербанке.

Особое внимание следует уделить процентной ставке. При подписании договора на закрытие задолженности по ипотеке, она будет равна 12,9%. Только после погашения займа, проведения процедуры регистрации и подписания документов на ипотеку, ставка будет снижена до 10,9%.

При этом, многие банки не ограничивают заемщика, он имеет право на повторное рефинансирование при наличии наиболее выгодных условий по ипотеке. Однако, в данном случае важна выгода, поскольку переоформление потребует дополнительных издержек. Судя по отзывам клиентов, повторное рефинансирование – процедура, требующая больших финансовых затрат, чем ожидаемая выгода.

Быстрое рефинансирование ипотеки

Перевод ипотеки на меньший процент – длительный и трудоемкий процесс, предполагающий вложение не только личных средств, но и собственного времени. Именно поэтому, предложения о быстром рефинансировании в сторонних организациях должны вызывать только подозрения.

Для ускорения процесса нужно следовать некоторым простым рекомендациям:

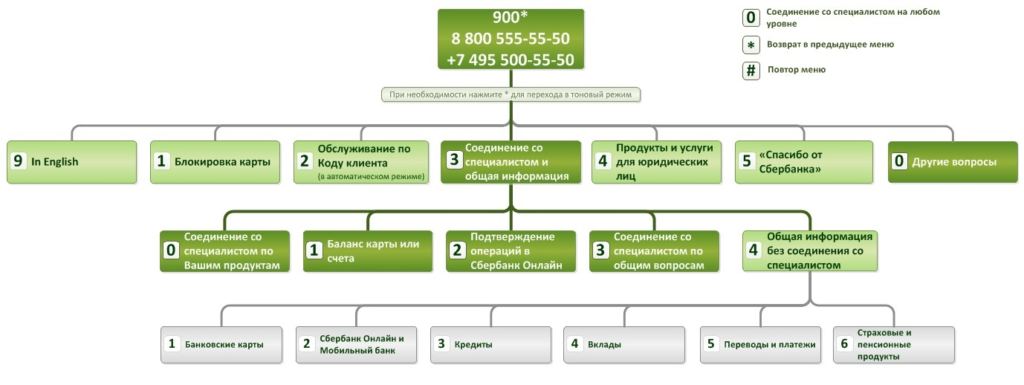

Для клиентов открыта горячая линия Сбербанка по рефинансированию ипотеки: 8 (800) 555-55-50. Специалисты ответят на все интересующие вопросы и помогут с подачей заявки.

Как рефинансировать ипотеку под 6 процентов в Сбербанке в 2021 году

Несмотря на то, что Сбербанк снизил ставки по рефинансированию ипотеки, до заветных 6% они все же не дотягивают. Самая низкая ставка доступна семьям при рождении второго ребенка и для многодетных семей.

Основные условия рефинансирования ипотеки в Сбербанке под 6 процентов за второго и третьего ребенка:

Алгоритм действия заемщика:

Выводы

Оформить рефинансирование может каждый заемщик, но при соблюдении установленных требований Сбербанка. Перед оформлением заявки необходимо подготовить полный пакет документов и правильно заполнить анкету.

Отказ на перекредитование может возникнуть не только по причине плохой кредитной истории, но и вследствие несоответствия залога по условиям рефинансируемой ипотеки. Чаще всего, изменить решение банковской организации невозможно, но иногда, в случае допущения ошибки или опечатки, заявку пересматривают.

Перед подписанием документов на ипотеку следует взвесить все «за» и «против», просчитать налоговый вычет, собственную месячную экономию и сопоставить оба показателя. Очень важно внимательно ознакомиться со всеми положениями договора, во избежание дальнейших сложностей.

Всю необходимую информацию по рефинансированию ипотеки можно получить по горячей линии или на официальном сайте банка.

Часто задаваемые вопросы

Можно ли рефинансировать ипотеку Сбербанка в Сбербанке?

Попытки сделать рефинансирование ипотеки, полученной в Сбербанке, в других финансовых организациях, теряют всякий смысл. В настоящий момент СБ РФ предлагает рекордно низкие ставки (9,5% годовых), перебить которые невозможно.