Финансовая грамотность

Финансовая грамотность – достаточный уровень знаний и навыков в области финансов, который позволяет правильно оценивать ситуацию на рынке и принимать разумные решения.

Знание ключевых финансовых понятий и умение их использовать на практике дает возможность человеку грамотно управлять своими денежными средствами. То есть вести учет доходов и расходов, избегать излишней задолженности, планировать личный бюджет, создавать сбережения. А также ориентироваться в сложных продуктах, предлагаемых финансовыми институтами, и приобретать их на основе осознанного выбора. Наконец, использовать накопительные и страховые инструменты.

Стоит отметить, что от общего уровня финансовой грамотности населения страны во многом зависит ее экономическое развитие. Низкий уровень таких знаний приводит к отрицательным последствиям не только для потребителей финансовых услуг, но и для государства, частного сектора и общества в целом. Поэтому разработка и внедрение программ по повышению финансовой грамотности населения – важное направление государственной политики во многих развитых странах, например в США, Великобритании и Австралии. Высокий уровень осведомленности жителей в области финансов способствует социальной и экономической стабильности в стране. Рост финансовой грамотности приводит к снижению рисков излишней личной задолженности граждан по потребительским кредитам, сокращению рисков мошенничества со стороны недобросовестных участников рынка и т. д.

В России финансовая грамотность находится на низком уровне. Лишь небольшая часть граждан ориентируется в услугах и продуктах, предлагаемых финансовыми институтами.

По данным Всемирного банка за 2008 год и последующего мониторинга Национального агентства финансовых исследований, 49% россиян хранят сбережения дома, а 62% предпочитают не использовать какие-либо финансовые услуги, считая их сложными и непонятными. О системе страхования вкладов осведомлено 45% взрослого населения России, причем половина из этого количества только слышали данное название, но не могут объяснить его. Лишь 25% россиян пользуются банковскими картами. При этом у держателей кредитных карт наблюдается низкий уровень знаний о рисках, связанных с этим продуктом. Только 11% россиян имеют стратегию накоплений на период пенсионного возраста (для сравнения: 63% – в Великобритании). Большинство наших сограждан принимают решения об управлении своими финансами не на основе анализа полученной информации, а по рекомендациям знакомых или заинтересованных сотрудников финансовых учреждений. Также следует отметить, что в России низкая информированность населения о том, какие права имеет потребитель финансовых услуг и как их защищать в случае нарушений. К примеру, свыше 60% семей не знают об обязанности банков раскрывать информацию об эффективной процентной ставке по кредиту, лишь 11% осведомлены об отсутствии государственной защиты в случае потери личных средств в инвестиционных фондах. Порядка 28% населения не признает личной ответственности за свои финансовые решения, считая, что государство все должно возмещать.

Такая статистика показывает, что заниматься повышением финансовой грамотности населения необходимо на государственном уровне.

Впервые эту проблему в России стали обсуждать в 2006 году на встрече в Санкт-Петербурге министров финансов G8, после чего меры по формированию финансовой грамотности в стране нашли отражение в целом ряде документов президента и правительства РФ.

Например, в Концепции долгосрочного социально-экономического развития РФ на период до 2020 года повышение финансовой грамотности обозначено в качестве одного из основных направлений формирования инвестиционного ресурса. В Стратегии развития финансового рынка РФ на период до 2020 года оно рассматривается в качестве важного фактора развития финансового рынка в России.

Министерство финансов РФ совместно с рядом федеральных органов исполнительной власти и при участии Всемирного банка ведет разработку программы повышения финансовой грамотности населения. Программа рассчитана на пять лет и на первом этапе будет реализовываться в нескольких российских регионах. Она будет включать в себя подготовку конкретных учебных программ и продуктов, совершенствование законодательства в сфере финансовых услуг и прав потребителей. Также данный проект должен по возможности объединить, обеспечить координацию уже реализуемых и готовящихся к запуску на разных уровнях программ и инициатив в сфере финансовой грамотности. Общий объем затрат составляет 110 млн долларов. Основная часть (80%) будет финансироваться из федерального бюджета, оставшаяся – за счет средств Всемирного банка.

На сегодняшний день по-прежнему большинство россиян получают теоретические знания в области финансов самостоятельно, посредством специализированных интернет-сайтов, телепередач, литературы, новостей, посещая курсы и тренинги, а опыт приобретают на собственных ошибках.

Наиболее известные интернет-ресурсы в области финансовой грамотности.

2. «Город финансов» – портал, созданный в рамках общефедеральной программы «Финансовая культура и безопасность граждан России».

5. «Финграмота.com» – официальный сайт Союза заемщиков и вкладчиков России.

6. «Азбука финансов» – проект по повышению финансовой грамотности, разработанный платежной системой Visa International при поддержке Министерства финансов РФ.

Что такое финансовая грамотность и зачем ее изучать со школьной скамьи

На протяжении десятилетий в нашей стране креп и развивался очень опасный стереотип, согласно которому финансовая грамотность нужна только людям, работающим на рынках финансов. И только сейчас начинает приходить болезненное осознание того, что без нее мы как маленькие дети, которые не умеют читать и считать.

Увидели образовавшийся вакуум в сфере финансового образования и руководящие органы власти. В 2017 году в России утвердили стратегию по ликвидации безграмотности в денежных вопросах, рассчитанную до 2023 г.

Что такое финансовая грамотность и почему она важна?

Подготавливая материал для этой статьи, я поняла, что могу легко скатиться в область учебника по финансам. Это покажется скучно и неинтересно людям, которые не имеют экономического образования и никогда не слышали о сложных процентах, инвестициях и рисках.

Мне кажется, моя задача – на бытовом уровне простым языком донести до читателей одну единственную мысль – финансовая грамотность нужна абсолютно любому человеку.

Что такое финансовая грамотность и зачем она нужна?

Финансовая грамотность – это необходимые знания, которые помогают планировать семейный бюджет, сохранять денежные средства в условиях нестабильности в экономике и приумножать их с целью обеспечения достойного уровня жизни для себя и своих близких.

А теперь скажите, что вам это не надо, тогда я смогу посочувствовать вам.

Проблемы, с которыми может столкнуться финансово безграмотный человек:

Нам точно не нужны такие проблемы. Поэтому теперь давайте определим основные причины обязательного изучения основ денежной грамотности:

Статистика по уровню финансовой образованности населения России

В 2015 году Министерство финансов РФ провело исследование, в котором оценило уровень знаний населения России в вопросах финансовой сферы. Участники были в возрасте от 14 до 79 лет. Получены интересные результаты:

Это плохие результаты, но есть и хорошие:

Это официальные данные, полученные из исследования, но есть и субъективное мнение россиян. В 2017 году Национальное агентство финансовых исследований (НАФИ) провело опрос среди населения РФ. Только 12 % россиян считают, что обладают хорошим уровнем финансовой грамотности. Эта цифра резко снижается все последние годы.

Однако увеличилось число семей, которые ведут учет доходов и расходов (с 20 % в 2015 г. до 42 % в 2017 г.) Если вы все еще этого не делаете, то рекомендую почитать статью на нашем блоге о ведении семейного бюджета. Она расставит все точки над “i”.

А хотите проверить свою грамотность? Не пугайтесь, всего 4 вопроса. В 2013 году 33 % справились с базовым тестом на финансовую грамотность. Но в 2015 году это сделали только 14 %.

Тест на финансовую грамотность

Тест состоит из 4-х вопросов. Выберите верный, на ваш взгляд, ответ. А правильные ответы дам в конце параграфа.

Вопрос 1: Предположим, что вы положили 100 000 рублей на счет в банк на 2 года под 8 % в год. Сколько денег будет на вашем счете через 2 года, если вы не будете снимать деньги со счета или пополнять свой счет?

Вопрос 2: Предположим, что вы положили 100 000 рублей на счет в банк на 5 лет под 10 % в год. Проценты будут начисляться ежегодно и прибавляться к основной сумме вклада. Сколько денег будет на вашем счете через 5 лет, если вы не будете снимать с этого счета ни основную сумму, ни начисленные проценты?

Вопрос 3: Предположим, что вы увидели телевизор одной и той же модели на распродаже в двух разных магазинах. Первоначальная цена телевизора в каждом из магазинов составляла 10 000 рублей. В одном магазине предлагается скидка в 1 500 рублей с первоначальной цены, а в другом – 10 % с первоначальной цены. Что выгоднее – скидка в 1 500 рублей или в 10 %?

Вопрос 4: Предположим, что вы взяли в банке кредит на год в размере 10 000 рублей. Проценты по кредиту составляют 600 рублей в год. Кредит и проценты по нему вы должны выплачивать в течение года равными частями каждый месяц. Оцените приблизительно, каков будет размер годовой процентной ставки по вашему кредиту.

А теперь подведем итоги. Верные ответы:

Справились? Если да, поздравляю. Вы – молодцы. Если нет, то срочно подтягивайте свою грамотность в сфере обращения с деньгами, потому что вопросы были не простые, а очень простые.

Таких тестов на просторах интернета можно найти много. Есть зарубежные, есть и отечественные. Большие и маленькие. Можете тренироваться, сколько душе угодно. Главное, научитесь применять на практике полученные знания.

Замминистра финансов РФ Сергей Сторчак в газете “Известия” от 5 октября 2017 года огласил результаты международного исследования. Организация экономического сотрудничества и развития (ОЭСР) измеряла уровень финансовой грамотности участников из 20 стран. Россия – на 9-м месте. До лидера, Франции, не хватило всего 2 баллов. Совсем неплохой результат.

А еще лучше результаты среди школьников. Наши российские учащиеся за 3 года исследований поднялись с 10-го на 4-е место. Они опередили США, Нидерланды и Австралию. Так что наше финансовое будущее совсем не темное.

Способы ликвидации финансовой безграмотности

С чего начать повышение уровня образования в сфере финансов? Есть несколько способов, выбирайте тот, который вам кажется оптимальным:

Когда я готовила материал по книгам, мне пришлось прочитать их все. Я совсем не жалею о потраченном времени. Сегодня мы с мужем уже разработали семейную стратегию накопления средств на краткосрочные и долгосрочные цели. Открыли депозит, часть средств вложили в ПИФ, а часть – на индивидуальный инвестиционный счет. Каждый месяц будем пополнять вклады.

По роду своей деятельности я вращаюсь среди инфобизнесменов, которые организовывают подобные курсы. Выбирая бесплатные занятия, вы должны четко понимать, что главная цель любого тренера – не обогатить вас своими знаниями и опытом, а привлечь на платное обучение. Буду рада, если ошибаюсь.

Консультант разработает для вас личный финансовый план, стратегию сбережения и накопления и многое другое. Услуги недешевые. Я посмотрела прайс-лист на сайте Владимира Савенка. Он – первый независимый финансовый консультант в России, который написал много книг по этой теме. К нему я бы с удовольствием записалась на консультацию.

Подробнее о веб-ресурсах, вызывающих доверие, расскажу в следующем параграфе.

Не самый хороший способ, зато, наверное, самый эффективный. Это путь анализа собственных ошибок. Личный опыт бесценен, но есть ли время на его получение?

Ресурсы для повышения уровня образования в сфере финансов

Информации в интернете и в печатных изданиях по восполнению пробелов в вопросах обращения с деньгами очень много. Есть тематические сайты, блоги, YouTube-каналы, онлайн-курсы и целые школы.

Начинающим самостоятельно постигать азы финансов легко запутаться. Давайте посмотрим в первую очередь проверенные источники информации, которые созданы либо при поддержке государственных органов, либо заслуженных фин. организаций:

Образовательный сайт, созданный при поддержке экспертной группы по финансовому просвещению при Федеральной службе по финансовым рынкам ЦБ РФ. На нем публикуется масса полезного материала по финансам. Есть статьи, видео и презентации.

Информационный портал публикует новости, рейтинги банков и банковских продуктов. Можно по параметрам подобрать дебетовые или кредитные карты. Есть удобные калькуляторы расчета процентов по вкладам и платежей по кредитам.

Образовательный портал по фин. грамотности при поддержке Российской экономической школы и Фонда Citi. Знания по управлению финансами преподносятся в игровой форме в виде игры, онлайн-книги, тестов.

В самом названии заложен основной принцип портала – изучение темы финансов с самых азов. Есть примеры составления личных финансовых планов для семей с разным уровнем дохода. Ценные советы, которые дают эксперты, можно применить и к составлению собственного плана.

Школа создана членом экспертного совета по финансовой грамотности и по защите прав потребителей финансовых услуг Банка России Андреем Параничем. На сайте можно бесплатно получить доступ к Программе дистанционного обучения ФинСтарт.

Она рассчитана на 2 месяца ежедневных занятий в удобное для обучающегося время. Темы достаточно интересные. Например, “Планирование личных финансов”, “Кредиты”, “Инвестиции. Начало пути” и т. д.

Не забываем об официальных сайтах:

Более подробно об онлайн-образовании говорится в статье про курсы финансовой грамотности.

Финансовая грамотность для пенсионеров и школьников

В рамках статьи хотелось бы поговорить о таких категориях граждан, как школьники и пенсионеры. Почему так важно обратить особое внимание на пожилых людей и приобщить их к изучению основ финансовой грамотности?

Например, моя мама в соцсетях от других пользователей случайно узнала информацию об освобождении пенсионеров от уплаты налога на имущество. Она пошла в налоговую инспекцию, там это подтвердили, мама написала заявление на получение льготы. Но никто не вернет ей переплаченные за предыдущие годы деньги. Вот так…

И это далеко не единичный случай, когда информация распространяется по “сарафанному радио”. Такое же безобразие творится с начислением пенсий. Кто-то что-то сказал, пенсионер мчится в пенсионный фонд, там подтверждают, что положен перерасчет и т. д.

Пенсионер сам должен знать и подать заявление и документы на перерасчет пенсии. За информирование пенсионеров никакая организация не отвечает. Это безобразие со стороны государства – наживаться на незнании официальных источников информации пенсионерами.

Мы живем в век информационных технологий. Неужели нельзя сделать нужную информацию более доступной? Социальные баннеры на улице, распространение через соцсети с официальных аккаунтов гос. органов, объявления в банках, на почте, в магазинах и поликлиниках. Или экономить государственный бюджет получается только на пенсионерах?

Программа помощи в изучении денежных вопросов для пенсионеров должна в обязательном порядке включать следующие пункты:

Считаю простой отговоркой, что сложно до пенсионеров донести нужную информацию, потому что они не владеют новыми информационными технологиями на должном уровне. У каждого есть мобильный телефон, многие общаются в соцсетях, приходят почтальоны с пенсией, соцработники и врачи из поликлиники. Все можно сделать, было бы желание.

Со школьниками никакие отговорки вообще не проходят. Это самые доступные для получения информации люди.

В первую очередь, нам, родителям, надо уяснить одну простую мысль – учить ребенка обращаться с деньгами надо с самого раннего возраста. Это необязательно начинать делать, когда у него появляются собственные средства (например, подарок бабушки). Разговоры о том, что нельзя бездумно тратить все заработанное на покупку дорогой игрушки или модных кроссовок, как у Пети, должны вестись в семье всегда.

Многие меня не понимают, но я своей старшей дочери плачу деньги за уборку дома. Карманных денег у нее никогда не было. Но есть подарки бабушек на праздники и заработанные собственным трудом наличные. А летом она уже трудилась копирайтером под моим чутким руководством. Вы думаете, что она тратит деньги на модные вещи? Только на самые необходимые. Например, на покупку телефона. Остальные копит на банковском депозите.

Дайте почитать своему ребенку книгу Бодо Шефера “Мани, или Азбука денег”. Он вместе с героями узнает, как заработать, сохранить и как приумножить деньги.

При подготовке материала к этой статье я изучила много сайтов, которые предлагают пройти онлайн-уроки дома или в школе. Они созданы при поддержке наших банковских структур и государственных органов. Они абсолютно бесплатные, польза очевидная.

Но, что я вижу на примерах школ моих дочерей (они учатся в разных учебных заведениях)? Нет абсолютно ничего. Почему? Что мешает подать заявку для школьников и провести уроки онлайн? Ответ – равнодушие.

Для неравнодушных учителей есть несколько интересных ресурсов:

Заключение

Замминистра финансов РФ С. Сторчак одной из проблем нашего населения назвал отсутствие дисциплины и ответственности за риски. И я с ним соглашусь. Никакое образование не поможет, если не будут регулярно соблюдаться элементарные правила обращения с деньгами: учет собственных доходов и расходов, планирование семейного бюджета, экономия. Развить в себе эти навыки не сложно, но поймите, для чего вы это делаете.

Владимир Савенок в одной из своих книг написал, что в 99 % случаев он знает, для чего люди копят деньги:

Финансовая грамотность: как не потратить всю зарплату и заработать больше

Что такое финансовая грамотность

Это набор навыков и знаний, которые помогают не тратить лишнего и приумножать накопления. К ним относятся планирование бюджета, знание кредитных и страховых продуктов, умение распоряжаться деньгами, правильно оплачивать счета, инвестировать и откладывать.

Среди стран G20 население России не добирает до средних показателей по уровню финансовой грамотности. Но чтобы повысить ее, достаточно освоить теоретические азы и прикладные приемы. Это позволит не переживать по поводу долгов и непредвиденных ситуаций, быть спокойным за свое долгосрочное будущее и достойно жить в настоящем.

Финансовая грамотность похожа на школьный предмет. Вы начинаете с базовых принципов и со временем осваиваете все больше полезных инструментов.

Фирма по финансовому консультированию Ramsey Solutions вывела три основных подхода, которыми пользуются люди, умеющие обращаться с деньгами.

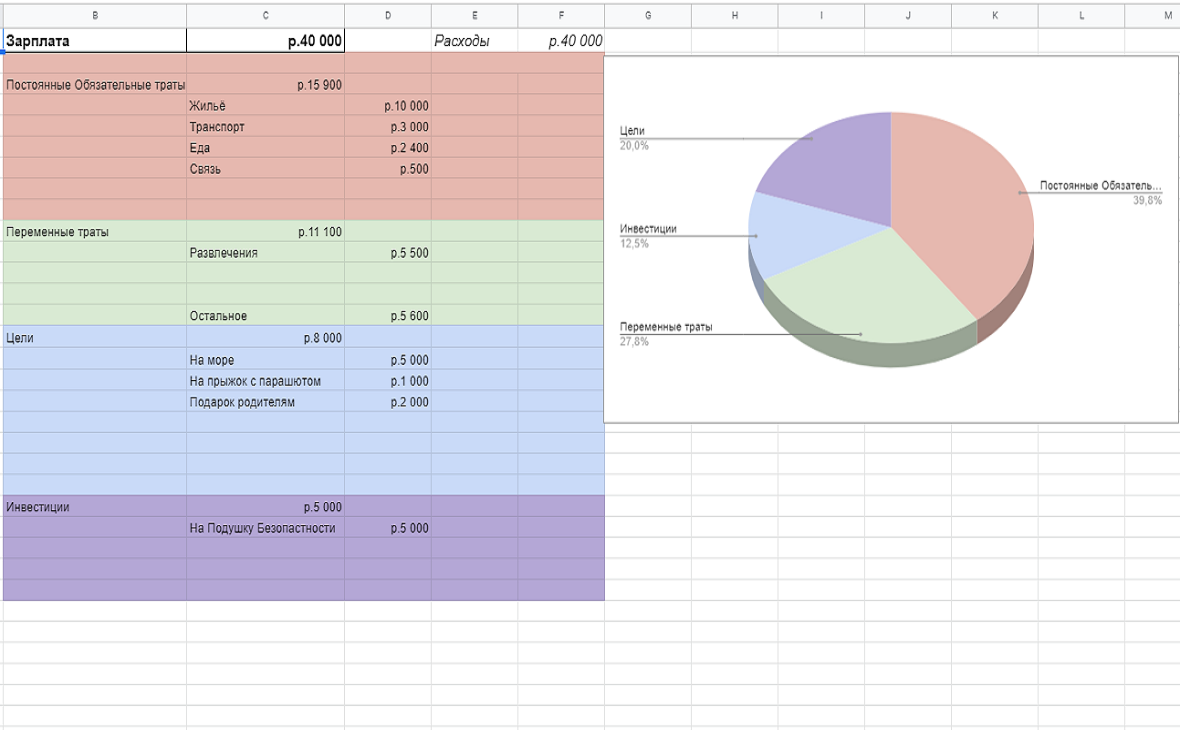

Вести ежемесячный бюджет. Чтобы научиться тратить меньше, чем вы получаете, следует вести бюджет. Нужно учитывать доходы: зарплату, инвестиции, налоговые вычеты; фиксированные расходы: арендные, коммунальные и кредитные платежи; переменные издержки: питание, покупки, поездки и развлечения; сбережения.

Формировать «подушку безопасности». Она спасет в чрезвычайной ситуации вроде потери работы или серьезной поломки машины. Минимальный размер резервов — доходы за 3-6 месяцев, оптимальный — за 12 месяцев. Например, с зарплатой в ₽50 тыс. минимальная подушка безопасности будет ₽150-300 тыс., а оптимальная— ₽600 тыс. Если у вас есть дети, резервы нужно увеличить.

Инвестировать в будущее. Нельзя брать новые кредиты, пока не выплатили текущие, а также тратить кредитные деньги на развлечения и одежду. Стоит задуматься о пенсионных отчислениях и страховании, вкладывать в обучение и покупать только ту технику, которая нужна для работы. Например, если вы дизайнер, хорошим приобретением будет мощный компьютер, который потянет сложные программы по 3D-моделированию и поможет больше зарабатывать.

Как оценить свою финансовую грамотность

Чтобы оценить свои навыки управления деньгами, честно ответьте на десять вопросов. За каждое «да» ставьте себе один балл. Чем больше баллов, тем выше финансовая грамотность.

Как повысить финансовую грамотность

Правильное отношение к деньгам — основа жизненной философии финансово грамотного человека. Для этого нужно развить финансовое мышление и поддерживать дисциплину.

Планируйте бюджет

Заведите таблицу в Excel, тетрадь или воспользуйтесь специальными приложениями вроде «Домашней бухгалтерии». Сначала просто записывайте все свои траты и сегментируйте их. Фиксированные расходы — это плата за аренду, ипотеку, кредиты и коммунальные услуги, переменные — все остальное. Они могут включать деньги на еду, одежду, развлечения, отдых, товары для дома и уход за собой. Также складывайте все свои доходы.

Через три месяца проанализируйте, сколько потратили и получили, и подумайте, от чего можно отказаться в будущем. Это будут трудные решения, но они помогут сократить издержки. Планируйте бюджет так, чтобы откладывать определенную часть денег. Будьте честными и реалистичными. Нужно вычесть из доходов сбережения и фиксированные расходы. В разницу придется уложить все переменные траты. Можно воспользоваться удобным шаблоном «Т—Ж».

Одна из рабочих схем планирования бюджета — правило 50-30-20. Если следовать ему, 50% денег должны уходить на необходимые фиксированные расходы, 30% — на необязательные переменные и 20% — на сбережения и инвестиции.

Делайте сбережения

Откройте сберегательный счет и настройте автоматическое пополнение с каждой зарплаты. Размер отчислений определите исходя из запланированного бюджета. Для начала это может быть сумма в несколько тысяч рублей. Деньги в банке будут расти также за счет процентов. Эксперты советуют хранить их в нескольких валютах.

Например, доцент кафедры экономической теории РЭУ им. Плеханова Татьяна Скрыль считает, что лучше держать часть средств в рублях, а часть — в долларах. А аналитик ГК «ФИНАМ» Андрей Маслов советует делать ставку на евро и защитные валюты.

«Все же, что касается валютных вложений, наиболее консервативным способом именно сбережения средств и их постепенного приумножения будут вложения в защитные валюты, такие как швейцарский франк или японская иена. Тот же евро чувствовал себя в 2020 году заметно лучше американского доллара, потому и держать средства в этой валюте было гораздо безопаснее и выгоднее», — объясняет Маслов.

Сберегательный счет — это дополнительные накопления к пенсии и резерв на серьезные нужды, такие как внеплановые медицинские расходы и непредвиденные обстоятельства. Не снимайте деньги на покупки ради удовольствия, а потраченное старайтесь как можно быстрее восполнить.

Измените отношение к покупкам

Мышление устроено так, что иногда нам трудно воздержаться от импульсивных приобретений даже с распланированным до мелочей бюджетом. На это влияют реклама, маркетинг, окружение, обстановка и внутреннее состояние, когда мы принимаем решения. Но существуют несколько приемов, которые помогут не попасться на уловки брендов и собственного мозга.

Сделайте паузу, если не понимаете, действительно ли вам нужна понравившаяся вещь. Отложите покупку как минимум на 24 часа, а лучше — на несколько дней. По прошествии этого времени будет проще разобраться, стоит ли тратить деньги.

Используйте тест незнакомца, чтобы определить для себя ценность покупки. Представьте, что вам предлагают бесплатно получить то, что хотите, или эквивалентную сумму денег. Если выбрали второе, вещь вам ни к чему.

Не делайте шопинг поощрением. Найдите другие источники удовольствия. Вместо прогулок по торговому центру лучше отправиться в парк или музей, заняться спортом, принять ванну, перечитать любимую книгу или посмотреть интересный фильм.

Будьте осторожны с кредитами

Берите займы только в случае крайней необходимости или на действительно нужные вещи, которые станут хорошей инвестицией. Такими могут быть покупка жилья или средств для работы и производства, а также оплата лечения. Не совмещайте несколько кредитов и берите новый, только когда погасите предыдущий.

Если собираетесь завести кредитную карту, придется продумать, как извлечь из этого наибольшую выгоду. Сравните предложения банков, изучите ограничения, системы штрафов и вознаграждений. Будьте осторожны — не тратьте больше денег, чем сможете вернуть в течение беспроцентного периода, не выходите за лимиты и не допускайте просрочек. Вам нужно обозначить ситуации, когда и как вы пользуетесь кредиткой, и с ответственностью следовать этому плану.

Лучшие условия в банках получают люди с хорошим персональным кредитным рейтингом (ПКР). Это оценка платежеспособности и надежности, основанная на кредитной истории. По шкале НБКИ она может лежать в пределах от 300 до 850 баллов. Заявления заемщиков с ПКР 800-850 баллов одобряются в 71% случаев, а до 600 — только в 24%. Узнать свой рейтинг можно на сайте НБКИ.