Как подготовить заявление на льготы по имущественным налогам?

Налоговый кодекс, а точнее его статья 361.1 устанавливает заявительный характер предоставления льготы по транспортному налогу. Форма заявления установлена.

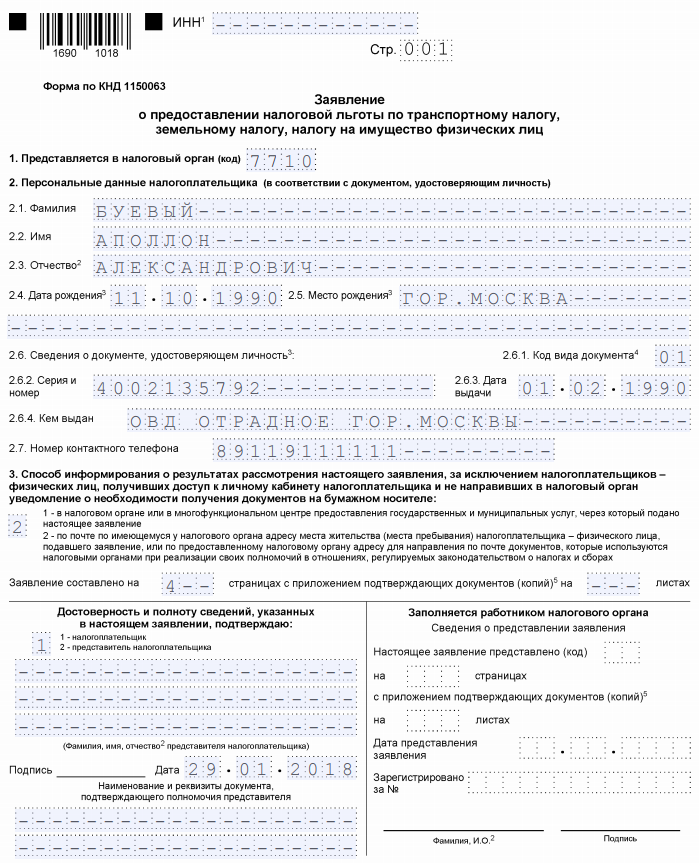

По классификатору налоговых документов она имеет номер 1150063 и состоит из четырех страниц. Все ли страницы требуют заполнения и каким образом можно подать данное заявление? Рассмотрим в этой статье.

Почему так много страниц в заявлении

Статья 361.1 НК РФ, устанавливает заявительный характер предоставления льготы по транспортному налогу. Как правило, льготные категории налогоплательщиков имеют льготы сразу по нескольким налогам. Форма по КНД 1150063 заявляет о льготах сразу по нескольким налогам: транспортному, земельному и имущественному.

Налогоплательщику достаточно подать одно такое заявление, заполнив в нем только необходимые страницы. Естественно, титульный лист заполняется обязательно. Дальше же все зависит от наличия у заявителя транспортного средства, земельного надела, квартиры или жилого дома, а также от региона его проживания. Так как некоторые регионы, например, не предоставляют льготы по транспортному налогу многодетным семьям или пенсионерам.

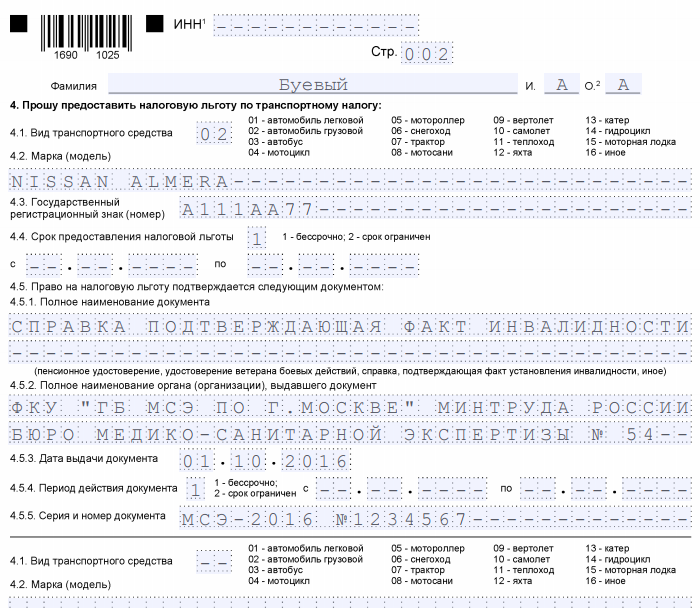

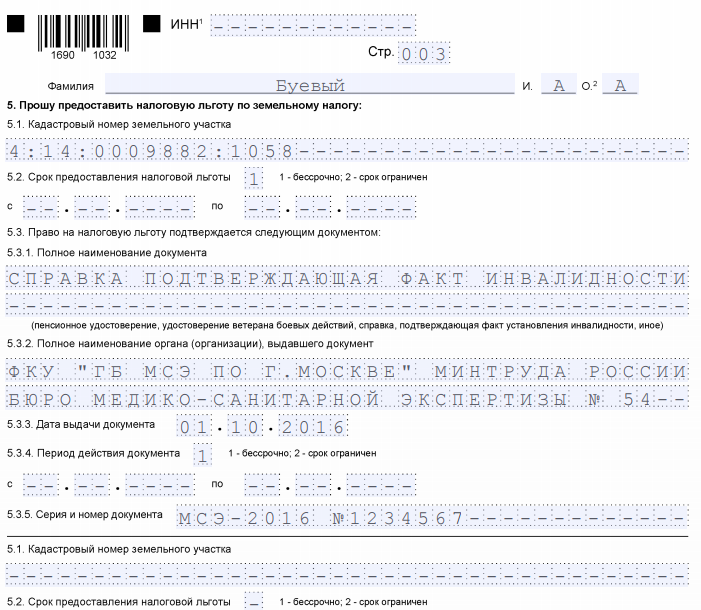

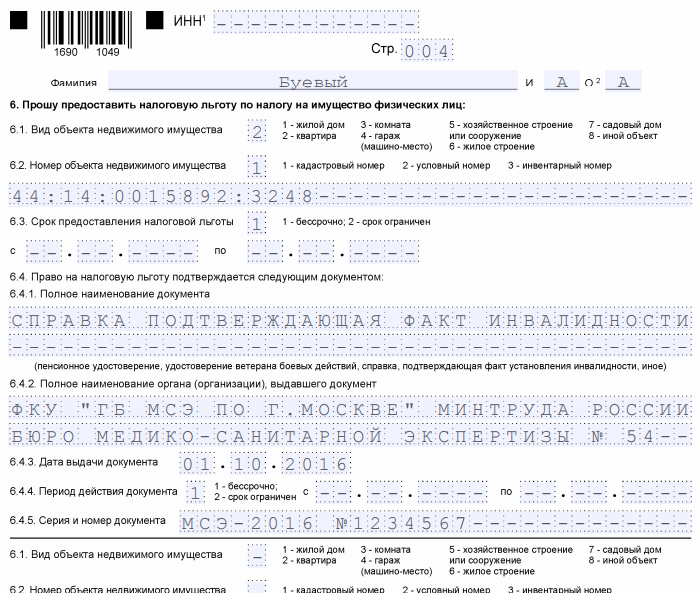

Итак, страница 2 заявления заполняется на предоставление льготы по транспортному налогу, страница 3 по земельному, а страница 4 по имущественному налогу.

Но нумерация страниц в документе не проставлена. Вы заполняете только те страницы, по которым есть обязанность уплаты и одновременно положены льготы, а затем нумеруете страницы сами.

Если заполняется заявления для предоставления только одной льготы, то заполняются две страницы. Если льготы две, то страниц будет три, если нужно оформить все три льготы, то заполняются все страницы без исключения.

Если у налогоплательщика два или более имущества одной категории

Как правило, льгота распространяется лишь на одно транспортное средство налогоплательщика, на один земельный участок и одно жилое помещение, но льготник сам имеет право выбрать на какое из них оформить льготу.

Именно выбранный объект и нужно вписать в заявление на льготы.

Конечно, если 100% льгота может покрыть налог на одно транспортное средство, а у заявителя в собственности мотоцикл и автомобиль, то указать следует автомобиль. На мотоцикл транспортный налог будет меньше.

Как известно, льготируется только шесть соток земельного надела. А значит, имея участки земли в пять соток и восемь, выгоднее заявить льготу на тот участок, что больше, а если оба участка раны или более шести соток, то все равно на который эта льгота будет обращена.

По жилому помещению, принадлежащему налогоплательщику ситуация та же. Выгоднее оформить льготу на помещение с максимальной суммой налога к уплате.

Заполнение заявления рукописным способом

Заявление можно заполнить ручкой с черными чернилами от руки или набрать данные в программе вроде Excel.

В каждом квадратике указывается одна заглавная печатная буква, цифра или символ. Все пустые клеточки при этом помечаются прочерком по всей длине или по правой части показателя при его неполном заполнении.

Заявление в программе

Заявление можно заполнить с помощью программного обеспечения и распечатать. При этом рекомендован к использованию шрифт Courier New высотой 16 — 18 пунктов.

Можно использовать бесплатную программу Налогоплательщик ЮЛ.

Налогоплательщик ЮЛ поможет не просто заполнить форму, но и проверить правильность заполнения всех полей. К тому же, если впоследствии вы захотите поменять объект, на который будет распространяться льгота, то у вас останется заполненное заявление, где нужно будет просто внести изменения по объекту.

Заявление в личном кабинете налогоплательщика

Все больше людей регистрируются на сайте налоговой службы и имеют там личный кабинет налогоплательщика. Это самый удобный способ общения с налоговой.

При этом ничего не нужно распечатывать и нет необходимости посещать лично ИФНС, почту или МФЦ.

Нужно только войти в кабинет, нажать кнопку «Мое имущество» и указать нужный объект, как льготный. При этом система попросит вас заполнить поля, аналогично бумажному заявлению.

Варианты подачи заявления

В зависимости от способа заполнения, форму КНД 1150063 можно подать различными способами. Заполненную от руки или распечатанную на принтере можно отнести лично в ближайшую инспекцию Федеральной налоговой службы или многофункциональный центр. Можно отправить почтой заказным письмом с описью вложения.

Оформленное в личном кабинете заявление автоматически оказывается в ИФНС по месту регистрации в момент отправки.

Сроки предоставления заявления

Каких-то жестких сроков по предоставлению заявления нет. Более того, вы вообще можете его не подавать, тем самым отказавшись от льгот.

Но, если уж вы решили воспользоваться своим правом, то постарайтесь отправить свое заявление до того, как налоговая начнет формировать платежные требования. Оптимальным является срок 31 мая года, следующего за расчетным. Например, в 2020 году вы вышли на пенсию, и стали относиться к льготной категории граждан. Заявите об этом, заполнив заявление на льготы по имущественным налогам до 31 мая 2021 года.

Ничего страшного не произойдет, если вы сделаете это позже. Например, вы получили требование об уплате имущественных налогов, где отсутствует информация о ваших льготах. Вы вправе подать заявление и в этот срок, но оплату следует произвести все же до 1 декабря, чтобы избежать пеней и штрафов.

Рассмотрим и другой вариант. Вы уплатили имущественные налоги в полном объеме, а затем узнали о том, что имеете право на льготу. Подайте заявление КНД 1150063, указав сроки начала действия вашей льготы, и дополнительно заполните форму КНД 1150058 о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа).

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.

ФНС России разъяснила, как предпринимателю на спецрежиме заполнить заявление на освобождение от налога на имущество физлиц

|

| ArturVerkhovetskiy / Depositphotos.com |

С 2018 года для физических лиц упрощен порядок использования льгот по транспортному, земельному налогам и налогу на имущество (Федеральный закон от 30 сентября 2017 г. № 286-ФЗ). Налогоплательщики могут не представлять в налоговый орган документы, подтверждающие право на льготу: налоговая инспекция сама запросит необходимые данные у органов и организаций, в которых хранятся такие сведения. Физлица теперь подают в налоговую только заявление на льготу (утв. приказом ФНС России от 14 ноября 2017 г. № ММВ-7-21/897@).

Разъяснено, что начиная с налогового периода 2018 года порядок предоставления налоговой льготы при налогообложении имущества ИП, применяющих специальные налоговые режимы, также предусматривает представление ими только заявления без приложения подтверждающих документов (письмо ФНС России от 31 октября 2019 г. № БС-3-21/9467@).

Согласно п. 22 Порядка заполнения формы заявления в поле «Право на налоговую льготу подтверждается следующим документом» указываются сведения о документе, подтверждающем право налогоплательщика на налоговую льготу в отношении указанного в заявлении объекта налогообложения.

Заявление о предоставлении налоговой льготы по транспортному и земельному налогам не подается через личный кабинет

| racorn / Depositphotos.com |

Нормами налогового законодательства закреплено право налогоплательщиков-организаций на налоговые льготы по транспортному и земельному налогам при наличии оснований на их использование (п. 3 ст. 361.1, п. 10 ст. 396 Налогового кодекса). Для их получения нужно обратиться в налоговую инспекцию по месту постановки на учет с соответствующим заявлением (форма утв. приказом ФНС России от 25 июля 2019 г. № ММВ-7-21/377@).

Составить заявление можно как на бумажном носителе (причем разрешен и рукописный вариант заполнения формы), так и в электронном виде. Также к заявлению могут быть приложены подтверждающие право на льготу документы.

При этом, как указывает налоговая служба, в настоящее время не предусмотрено возможности направить такое заявление через личный кабинет налогоплательщика (письмо ФНС России от 31 марта 2021 г. № БС-4-21/4293@). Это будет возможно только после внесения в налоговое законодательство соответствующей поправки.

Форма

Заявление о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лицу (форма по КНД 1150063)

Напомним, что налоговая служба ранее издавала разъяснения о порядке заполнения заявления (письмо ФНС России от 12 сентября 2019 г. № БС-4-21/18359@).Так, заявление может быть подано (направлено) в налоговый орган в целях предоставления налоговой льготы, относящейся к налоговому периоду с 2020 года. Налоговые льготы за предшествующие налоговые периоды, а также за период в течение 2020 года в случае прекращения организации путем ликвидации или реорганизации в этот период заявляются в соответствии с ранее действовавшими положениями нормативных правовых актов.

Заявление на льготу по имущественным налогам для физлиц: образец заполнения

В некоторых случаях гражданам, имеющим право на льготы по имущественным налогам, необходимо заполнить заявление о предоставлении таких льгот.

Скачайте образец заявления на льготу по имущественным налогам.

Предлагаем вам образец заполнения заявления о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц по форме КНД-1150063.

Бланк и порядок заполнения заявления можно найти тут.

Вы не обязаны прилагать документы, подтверждающие право на льготу, если в заявлении указаны реквизиты таких документов. Налоговики сами направят запрос туда, где эти документы были выданы.

Если льгота по транспортному налогу заявляется в отношении транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн и зарегистрированного в системе «Платон», то в поле 4.5.1 указывается не название документа, а «Запись в Реестре взимания платы». Поле 4.5.5. при этом не заполняется.

Образец заявления на льготу по имущественным налогам

Другие образцы заявлений и деклараций мы собираем в специальном разделе.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.

ФНС ответила организациям на вопросы о льготах по транспортному и земельному налогам

С 2020 года для того, чтобы проинформировать ИФНС об имеющихся льготах по транспортному и земельному налогам, организация должна подать в инспекцию соответствующее заявление. Можно ли в первый месяц налогового периода представить заявление о льготе для ее использования в течение всего года? Вправе ли организация применить налоговые льготы при уплате «авансов» по транспортному или земельному налогам до подачи заявления о льготе? Нужно ли направить заявление для применения пониженной налоговой ставки по земельному налогу? Ответы на эти и другие вопросы, связанные с использованием организациями льгот по уплате налогов, содержатся в письме ФНС от 10.12.19 № БС-4-21/25284@.

Льготы при исчислении «авансов» до подачи заявления

Допустимо ли применять налоговые льготы при уплате авансовых платежей по транспортному или земельному налогам в течение года, если заявление о льготе в инспекцию не представлено?

Положения Налогового кодекса не связывают уплату авансовых платежей и применение льгот с обязательным представлением заявления о льготе в течение какого-либо определенного периода. Но нужно учитывать, что сообщение об исчисленных суммах транспортного и земельного налогов инспекторы составляют на основе информации, имеющейся у налогового органа (в том числе заявления о льготе). В связи с этим, если на дату составления сообщения у налогового органа не окажется информации об имеющейся льготе, налог рассчитают без учета льготы.

Срок подачи заявления о льготе

В какой срок необходимо представить заявление о льготе?

Налоговый кодекс не устанавливает срок для представления в налоговый орган заявления о льготе организаций по транспортному и земельному налогам.

Форма уведомления о предоставлении льготы (сообщения об отказе)

По результатам рассмотрения заявления о льготе налоговый орган должен направить уведомление о предоставлении льготы либо сообщение об отказе от предоставления льготы. По какой форме оформляются указанные документы?

Формы уведомления о предоставлении льгот и сообщения об отказе от предоставления льготы утверждаются Федеральной налоговой службой. В настоящее время соответствующий приказ ФНС от 12.11.19 № ММВ-7-21/566@ находится на регистрации в Минюсте.

До вступления в силу приказа в качестве рекомендованных могут применяться формы, предусмотренные приложениями № 6 и 7 к письму ФНС от 25.09.19 № БС-4-21/19518@.

Представление заявления о льготе в начале года

Можно ли в первый месяц налогового периода представить заявление о льготе для ее использования в течение всего года?

Срок для представления заявления о льготе налогоплательщик определяет самостоятельно. Но если в заявлении о льготе будет указан весь налоговый период, за который планируется использовать льготу, то налоговый орган должен располагать сведениями, подтверждающими право налогоплательщика на льготу за данный промежуток времени. В противном случае в отношении неподтвержденного периода действия льготы инспекция направит сообщение об отказе.

Какая инспекция рассмотрит заявление

Какой налоговый орган уполномочен рассматривать заявление о льготе?

Налоговый орган по месту нахождения объекта налогообложения, указанного в заявлении о льготе (п. 5 ст. 83 НК РФ, п. 1.6 и 2.1 приложения к письму ФНС от 25.09.19 № БС-4-21/19518@).

Уведомление о предоставлении льготы и сообщения об отказе направлены одновременно: возможно ли это?

Может ли инспекция по итогам рассмотрения одного заявления направить одновременно и уведомление о предоставлении льготы, и сообщение об отказе от предоставления льготы?

Да, может. Например, в заявлении указан срок предоставления льготы с 01.01 по 01.09, при этом за период с 01.01 по 31.05 действие налоговой льготы подтверждено (за этот период направляется уведомление о предоставлении льготы), а за период с 01.06 по 01.09 действие налоговой льготы не подтверждено (за этот период направляется сообщение об отказе от предоставления льготы).

Направление заявления через личный кабинет

Допускается ли направление заявления о льготе через личный кабинет налогоплательщика на сайте ФНС России?

Нет. Налоговый кодекс не предусматривает возможность направления заявлений организаций о льготе по транспортному и земельным налогам через личный кабинет налогоплательщика.

Заявление о льготе для применения пониженной ставки по налогу

Нужно ли направить заявление о льготе для применения пониженной налоговой ставки в отношении земельных участков определенного вида разрешенного использования?

Пониженные налоговые ставки для налогообложения земельных участков определенных видов разрешенного использования не являются налоговыми льготами. Таким образом, для применения пониженной ставки (например, ставки, установленной статьей 2 Закона г. Москвы от 24.11.04 № 74 в размере 0,1% в отношении земельных участков, занятых жилищным фондом) заявление о льготе не требуется.