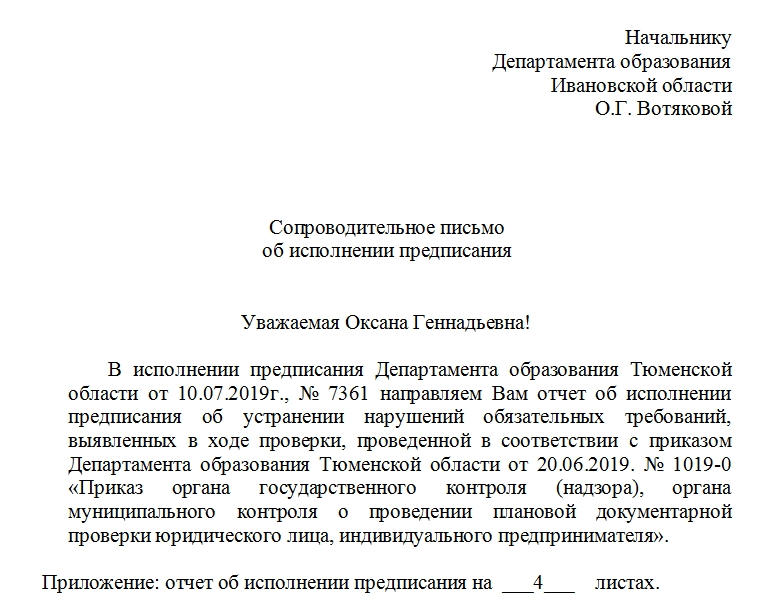

Письмо о выполнении предписания

Письмо о выполнении предписания – документ, сопровождающий отчет о его исполнении. Эти две бумаги неразделимы и значительно улучшают взаимопонимание с контролирующими органами и службами.

Требования к составлению

Письмо – служебный документ. Поэтому, несмотря на относительно свободную форму изложения, оно обязано подчиняться ряду условий, а именно:

Трафаретными в последнем пункте являются общеупотребляемые канцелярские выражения, характеризующие положение дел.

Что должно прилагаться

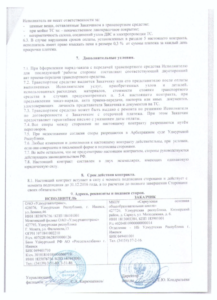

В тексте письма упоминаются приложения. В обязательном порядке должны быть прикреплены копии бумаг, которые подтверждают описанную ситуацию: отчет об исполнении предписания, опись выявленных нарушений. Все они должны иметь подписи ответственных лиц и печати. Отчет имеет достаточно сложный алгоритм заполнения и состоит из:

Все вместе нумеруется, прошивается, на каждом листе проставляется печать. Исключение: письмо о выполнении предписания не должно быть прошито.

В правом верхнем углу начала отчета должна быть ссылка на то, что документ является приложением к письму о выполнении предписания. Далее прописывается по пунктам, какие нарушения были выявлены в ходе проверки и о каждом – какие меры были приняты для их устранения.

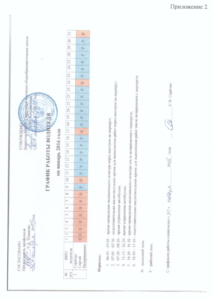

Важно! Если предписаний много, то допустимо составление таблицы с графами «Содержание предписания» и «Отметка об исполнении», то есть что было замечено и как это исправили.

Также к письму могут прилагаться акты проверки. Они не должны быть старше трех дней. Все эти документы начиная с 2016 года можно отправлять через интернет. В частности, через формат электронного документа, заверяемого электронной подписью.

Обязательно ли составление

Для контролирующих организаций принципиальным моментом становится только наличие отчета. Если отчет не поступил вовремя, то дело передается в суд для принятии решения о том, будет ли фирма (либо частное лицо или ИП) нести административную ответственность за выявленные недостатки в работе. Письмо является значимой частью этих бумаг, своеобразным атрибутом деловой этики.

Передача

Для того чтобы документ дошел до адресата, его передают под роспись сотруднику Управления, который осуществляет контроль за выполнением указанного предписания. Если такой порядок невозможен, то используется почтовое отправление.

Важный момент! При отправке оформляется уведомление о вручении. Получающий должен расписаться в том, что получил бумаги.

Этот нюанс принципиально важен, так как при судебном разбирательстве (если таковое состоится) будет предельно важна информация о том, получена бумага сотрудником контролирующей организации или нет.

Форма написания

Из обязательных позиций письмо будет иметь только:

Для полноты информации желательно ссылаться на существующие законы, их пункты, даты принятия.

Выявление нарушений контролирующими органами – не редкость в нашей и других странах. Если нарушение есть, его необходимо исправлять. Иначе предпринимателя или организацию ждет административная или уголовная ответственность (смотря какое нарушение было выявлено).

Как выглядит документ

В правом верхнем углу письма расположена ссылка на адресата. Это может быть начальник налоговой службы, департамента образования или здравоохранения области либо региона и пр. Главное, чтобы ФИО совпадало с тем, от чьего имени были составлены предписания. Допустима постановка заглавных букв вместо полной прописи имени и отчества сотрудника.

После этого — основная часть письма. Она начинается с обращения к конкретному лицу, ответственного за проведение проверок в компании. Первая строчка начинается фразой «В исполнении предписания…». Потом идут ссылки на само предписание, дату его составления и заверения. Также упоминается отчет и дата проверки.

Если следовать юридическим нормам (что желательно), то ссылка на законодательную базу будет лучшим завершением основной части письма.

После ссылок на отчет перечисляются приложения, которые предоставляются вместе с письмом.

Также внизу обязательно ставить печать, подпись управленца в организации (директора), расшифровку должности, на которой он находится. Если есть, то надо оставить ссылку на доверенность, по которой действует лицо с датами и подписями. Копию его нужно будет послать в контролирующую организацию.

Ошибки

В письме недопустима необъективность оценочных позиций, голословное утверждение каких-либо фактов. Если в формулировке письма присутствует какая-либо информация, то она должна подтверждаться сопроводительными документами и реальными действиями по устранению выявленных нарушений.

При допущении помарки или незначительной ошибки данные в письме могут подвергаться исправлению. Естественно, при условии, что все подписывающие подтвердят факт наличия этой ошибки и поставили рядом с исправленным свои подписи в знак согласия с последними. Федеральный закон от 26.12.2008 г. №294 регулирует все эти взаимоотношения.

Сколько потребуется экземпляров

Для страховки нужно сделать два экземпляра отчета и письма о выполнении предписания. Первый отправляют в контролирующий орган (конкретному лицу), а второй остается в сейфе компании. По закону он хранится там не менее трех лет.

Акт налоговой проверки и его правовая сущность

Акт налоговой проверки — это документ, который фиксирует результаты проведенной проверки и содержит позицию контролеров по вопросам правильности исчисления и уплаты налогов налогоплательщиком.

Акт составляется как при выездных, так и при камеральных проверках. Однако при выездных это происходит всегда, а при камеральных только в том случае, если налоговики выявили нарушения (п. 5 ст. 88, п. 1 ст. 100 НК РФ)

Акт не является итоговым документом. Он информирует налогоплательщика о предварительных выводах налоговиков, но не содержит каких-либо требований к нему и не порождает правовых последствий — а значит, не может быть обжалован в вышестоящем налоговом органе или суде (см. определение Конституционного суда РФ от 27.05.2010 № 766-О-О). Итоговым документом выступает решение, принимаемое в ходе рассмотрения материалов проверки, к которым относится в том числе и акт.

На случай несогласия налогоплательщика с мнением проверяющих, изложенным в акте, НК РФ предусматривает возможность подачи возражений на него (п. 6 ст. 100 НК РФ).

Возражения на акт налоговой проверки: как составить и подать

Посредством подачи возражений налогоплательщик может выразить свое несогласие:

Если у вас есть доступ к «КонсультантПлюс», проверьте, правильно ли вы оформили возражения на акт выездной или камеральной проверки. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

На подачу возражений НК РФ отводит 1 месяц. Срок начинает исчисляться со дня получения налогоплательщиком акта проверки (п. 6 ст. 100 НК РФ).

Возразить можно на акт в целом или на его отдельные положения. Все возражения необходимо подкреплять ссылками на нормы законодательства. Кроме того, к возражениям нужно приложить копии документов, подтверждающих обоснованность возражений.

Подача таких документов — право, а не обязанность, однако прилагать их стоит всегда. Возражения войдут в материалы проверки и будут изучены и учтены в ходе рассмотрения этих материалов. Наличие подтверждающих документов при этом, как правило, позволяет снять лишние вопросы.

Где взять образец возражений на акт налоговой проверки

Специального бланка для возражений на акт налоговой проверки не предусмотрено, поэтому составляются они в свободной форме. Их образцы можно найти в справочно-правовых системах, а также на нашем сайте.

Возражение оформите в двух экземплярах: первый отправьте в инспекцию, второй оставьте у себя. Отправлять лучше заказным или ценным письмом с уведомлением и описью вложений – так у вас будет доказательство того, когда и что было отправлено вами и получено налоговиками. Так контролеры не смогут обвинить вас в несвоевременной подаче возражений и сделать вид, что не видели подтверждающие документы, приложенные к возражениям.

Возражения и документы под опись также можно подать в ИФНС лично или через представителя.

Если же вы не подали письменные возражения и не согласны с принятым налоговиками решением по результатам налоговой проверки, у вас есть возможность в устной форме пояснить свою позицию. Сделайте это во время рассмотрения материалов налоговой проверки (п. 4 ст. 101 НК РФ).

Как правильно подать возражения по дополнению к акту налоговой проверки, разъяснили эксперты «КонсультантПлюс». Получите пробный доступ к системе и бесплатно переходите в готовое решение.

Итоги

Возражения на акт налоговой проверки оформите в произвольном виде — специальной формы для них не предусмотрено. В этом документе аргументировано изложите, с чем вы не согласны, со ссылками на нормы законодательства, разъяснения Минфина и ФНС, подкрепите свои выводы решениями судов. Приложите подтверждающие документы.

На оформление возражений у вас есть 1 месяц с момента получения акта проверки. Если вы вовремя этого не сделали, у вас остается право в устной форме пояснить свою позицию при рассмотрении материалов налоговой проверки в инспекции.

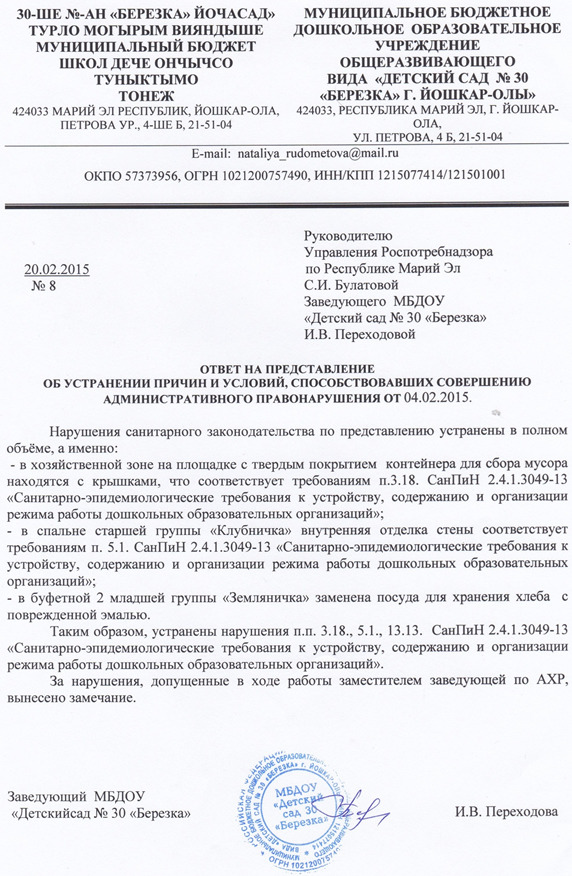

Образец ответа на представление Роспотребнадзора

Ответ на представление Роспотребнадзора — действенный и необходимый способ избежать более существенных санкций за нарушения, выявленные во время проведения проверочных мероприятий в отношении предприятия. О том, как составить грамотный и обоснованный ответ в Роспотребнадзор, и пойдет речь в нашей статье.

Что такое представление Роспотребнадзора

Федеральная служба по надзору в сфере защиты прав потребителей и благополучия человека (Роспотребнадзор) является органом исполнительной власти, к функциям которого отнесены:

1. Разработка и реализация госполитики в области защиты прав потребителей.

2. Нормативно-правовое регулирование в рассматриваемой сфере.

3. Формирование и утверждение СанПиНов и гигиенических нормативов.

4. Проведение санитарного надзора и госконтроля в области защиты интересов потребителей.

В рамках указанных функций Роспотребнадзор реализует полномочия, определенные положением о Федеральной службе по надзору в сфере защиты прав потребителей и благополучия человека, утв. постановлением Правительства от 30.06.2004 № 322. В число таких полномочий входит проведение проверочных мероприятий:

По результатам проверочных мероприятий при выявлении каких-либо нарушений или недочетов выносится представление или предписание. Представление является документальной формой реагирования на выявленные нарушения. Согласно требованиям ст. 29.13 Кодекса РФ об административных правонарушениях сотрудники Роспотребнадзора, проводившие проверку, обязаны вынести представление при наличии оснований.

Представление и предписание — в чем различия

Представление является официальным документом и составляется на официальном бланке Роспотребнадзора, имеет регистрационный номер и дату составления. В содержательной части представления указываются:

1. Выявленные нарушения.

2. Ссылки на соответствующие нормативные документы.

3. Перечень мер, необходимых для устранения указанных нарушений.

4. Срок, выделенный для устранения недочетов.

Представление не следует путать с предписанием — другим официальным документом, содержащим требования Роспотребнадзора. Определение представлению дано в ст. 29.13 КоАП РФ, предписанию — в ст. 17 закона «О защите прав юридических лиц и индивидуальных предпринимателей. » от 26.12.2008 № 294-ФЗ. Исходя из указанных определений, можно сделать вывод о том, что базовые различия этих документов обусловлены их целевым назначением:

Как ответить на представление Роспотребнадзора

Согласно п. 2 ст. 29.13 КоАП РФ организация обязана в месячный срок с момента получения представления рассмотреть его и дать на ответ. Прежде чем сформировать ответ на представление, предприятие должно:

1. Предпринять все необходимые меры по нивелированию всех поименованных в представлении нарушений и причин, их породивших.

2. Выявить и привлечь к ответственности сотрудников, чье ненадлежащее исполнение должностных обязанностей способствовало возникновению нарушений.

3. Провести мероприятия по предотвращению возникновения выявленных нарушений в будущем.

Отзыв на представление Роспотребнадзора оформляется в произвольной форме — как правило, на бланке компании либо с угловым квадратным штампом, где содержаться реквизиты организации. Помимо идентификационных данных фирмы отзыв на представление должен содержать:

1. Данные адресата (территориального отделения Роспотребнадзора, который вынес представление, а также Ф. И. О. начальника).

2. Название письма («Ответ на представление»).

3. Реквизиты представления, на которое осуществляется ответ (дата, номер, срок исполнения, основные претензии).

4. Содержательную часть. Здесь следует пошагово, от нарушения к нарушению, дать пояснения:

Пояснительная часть письма-ответа может быть оформлена списком либо таблицей. В любом случае не допускается хаотичное и сумбурное изложение, а также игнорирование каких-либо из отмеченных нарушений.

5. Подпись руководителя и печать организации (при ее наличии).

Пример ответа на представление Роспотребнадзора

Образец ответа на представление Роспотребнадзора может выглядеть следующим образом:

ООО «Семейный центр „Мама“»

Адрес места нахождения: Воронеж, ул. Алексеевского, 8

Руководителю Управления Роспотребнадзора по Воронежской области

Главному государственному санитарному врачу по Воронежской области

От директора ООО «Семейный центр „Мама“»

Ответ на представление

На ваше представление № 203-18 от __ __ ____ года об устранении выявленных нарушений санитарно-эпидемиологических требований со сроком исполнения до __ __ ____ года сообщаю, что по предписанию № 203-18 от __ __ ____ года были выполнены мероприятия следующего содержания:

Уровень искусственного освещения в 3 группе не соответствует требованиям гигиенических нормативов

Уровень искусственного освещения в 3-й группе приведен в соответствие с требованиями гигиенических нормативов

Отсутствует возможность ополаскивания столовой посуды в 1-й группе

В помещении 1-й группы оборудован гибкий шланг с душевой насадкой для ополаскивания столовой посуды

Не допускать использование кухонной посуды и инвентаря не в соответствии с маркировкой

Посуда промаркирована в соответствии с назначением

Кроме того, сообщаю Вам, что с трудовым коллективом ООО «Семейный центр «Мама» «проведена профилактическая беседа о недопустимости нарушения санитарно-эпидемиологических требований в работе.

Директор ООО „«Семейный центр „Мама“» Бучнева Ю. И.: (подпись)

Таким образом, ответ на представление — это документ с минимальным количеством информации, и составить его не займет много времени. Предварительно же проведенная работа по устранению недочетов только упростит эту задачу.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.

Образец ответа на предписание об устранении выявленных нарушений

Если должностное лицо проверяющей организации (санитарный надзор, пожарная инспекция и многие другие) обнаружило нарушения в работе предприятия, руководитель или другое уполномоченное лицо должны составить исчерпывающий ответ в письменном виде в сроки, указанные в самом предписании. Образец ответа на предписание об устранении нарушений, готовые примеры и рекомендации по его составлению можно найти ниже.

3 примера ответов на предписания разных органов

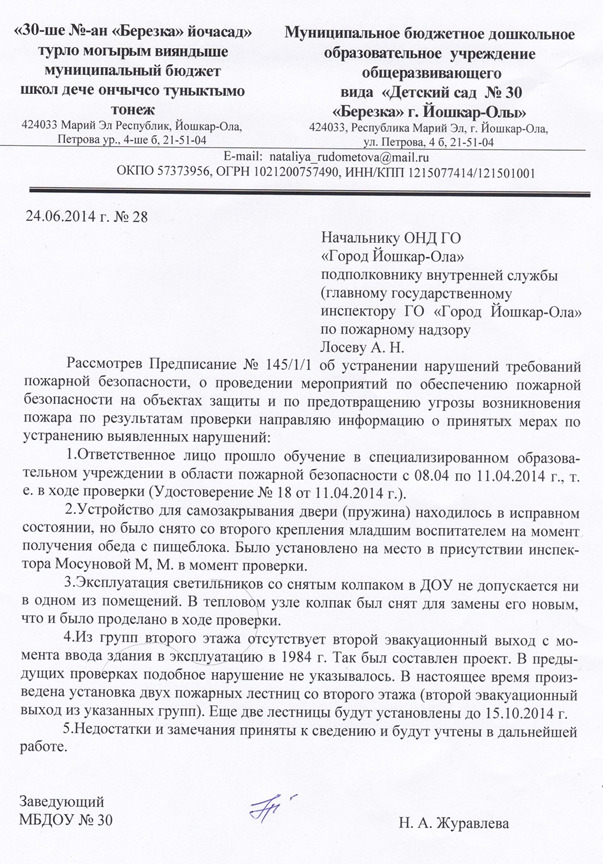

В целом структура ответов в адрес разных органов одинаковая. Однако содержание принятых мер может сильно отличаться: ниже представлено 3 реальных образцов документов, направленных в разные инстанции.

Образец ответа на предписание для Роспотребнадзора

Представления из этого ведомства зачастую связаны с нарушением санитарных норм. Устранение нарушений предполагает не только принятие соответствующих документов, но и практические действия – например, переоборудование буфета, приобретение новой посуды и т.п.

Для инспектора по пожарному надзору

В этом случае директор также должен организовать практическую работу – замена замков двери, переоборудование пожарной сигнализации, замена опасных материалов на слабогорючие и т.п.

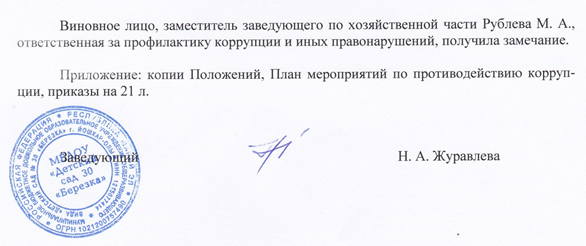

В прокуратуру

Предписания из прокуратуры часто рассматриваются не единолично директором, а на общем собрании сотрудников. Выявляются причины, суть и последствия инцидента, выявленного прокурором (например, факт дачи взятки, превышения полномочий и т.п.). Ответ в основном содержит указание о разработке нормативных актов в компании по противодействию коррупции.

Таким образом, при оформлении ответа директор организует собрание либо лично принимает решение о проведении мероприятий по устранению нарушений. А затем эти действия подробно описываются в отчете, который направляется в адрес ведомства, выдавшего предписание.

Меры для устранения нарушения

При поступлении предписания необходимо внимательно изучить его и наметить план действий по исправлению нарушения. Сам ответ необходимо предоставить только после того, как соответствующие меры будут фактически проведены (не позднее срока, указанного в административном документе). К этим мерам относятся:

Ответ на представление об устранении выявленных нарушений составляется только в случае согласия предприятия с позицией проверяющего. Если имеет место несогласие, об этом тоже можно указать в письме. Однако важнее сначала составить заявление об обжаловании на имя руководства или иск в судебный орган.

Образец ответа ответ на предписание об устранении нарушений

Строгие требования к образцу ответа на предписания отсутствуют, поэтому компания вправе составить его в произвольном виде с соблюдением стандартной структуры для таких документов. Ответ составляется на листах формата А4 либо на фирменно бланке организации. В тексте необходимо отразить такие данные:

Образец реального ответа на предписание выглядит так.

Составить документ можно и в виде таблицы. В графах перечисляется последовательность проведенных мероприятий, требования предписания, которые они исполняют, а также конкретное содержание с отсылками на составленные документы (приказы, инструктажи и др.).

Обязан ли руководитель составлять ответ

Прежде всего, важно понимать, что организация не обязана составлять отчет (ответ) по принятым мерам, поскольку предполагается, что проверяющий орган впоследствии может организовать новую плановую проверку. Ее цель – убедиться в том, что компания приняла все необходимые меры для устранения нарушения, т.е. на момент новой проверки предписание должно быть выполнено.

Однако если руководитель составляет ответ и перечисляет в нем принятые меры, вторичной проверки может не последовать, если инспекторы сочтут, что описанных в документе действий достаточно. Еще один важный момент – во время нового посещения компании инспекторы могут обнаружить и другие нарушения. Если же вовремя составить и направить счерпывающий ответ, такой риск практически исключается.

Таким образом, отсутствие ответа не является нарушением, и никаких мер ответственности за эту ситуацию не предусмотрено. Однако в интересах компании – письменно отреагировать на предписание и устранить обнаруженные нарушения.

Рекомендации по составлению документа

Ответ представляет собой отчет о проделанной работе. Он составляется на основе самого предписания – дублируется запись о нарушенных нормах, ссылки на соответствующие законы и другие нормативные документы. Сами действия должны содержать конкретные меры, направленные на устранение нарушения.

К тому же в письме можно указать, что организация предпримет все возможные меры для предотвращения возникновения подобных ошибок в работе. Документ составляется по возможности кратко в официально-деловом стиле. Все описанные действия должны подтверждаться конкретными документальными доказательствами.

Документ можно направить:

Ответ лучше составить заблаговременно, чтобы сроки устранения нарушений не были нарушены; в противном случае организации может грозить административный штраф.

Инструкция: готовим возражение на акт налоговой проверки

Возражение в налоговую на акт камеральной проверки — это документ, выражающий несогласие проверяемого лица с заключениями органа ФНС.

В каких случаях составляют возражение

Для восстановления нарушенных прав и отстаивания личной позиции налогоплательщика по предмету проверки законодатель предусмотрел такой правовой инструмент, как возражение. Получая от ИФНС документ о результатах проверки, вы вправе написать возражение на акт камеральной проверки, выразив тем самым свою позицию. Заметим, что законодатель представляет такое действие со стороны налогоплательщика правом, а не обязанностью.

Среди оснований возражения выделяют:

Игнорирование предоставления своего сообщения не лишает вас права обратиться в суд и там изложить свою позицию. Непредоставление возражения не указывает на согласие с позицией ИФНС. Такое положение подтверждается практикой: постановление ФАС Центрального округа от 22.12.2008 по делу № А64-1496/08-22. Если возражения не предоставлены, вы можете попросить внести устные пояснения в протокол. Таким действием вы зафиксируете свою правовую позицию.

Эксперты КонсультантПлюс составили руководство по налоговым проверкам. Используйте его бесплатно, чтобы разобраться в правилах и подготовиться к визиту контролеров.

По какой форме и в какие сроки его готовят

Срок для направления документа установлен законодательно. По п. 6 ст. 100 Налогового кодекса РФ, в течение месяца с момента составления акта проверки направляются возражения. Обращаем внимание, инспекция правомочна изменить сроки подачи возражения на акт налоговой проверки, если в период нерабочих дней в связи с пандемией коронавируса налогоплательщику осуществлять деятельность было запрещено. Со стороны налогоплательщика необходимо направить ходатайство с обоснованием невозможности обращения. Тридцатидневный срок начинает исчисляться на следующий день после вручения.

Порядок написания

Несогласие заявляется как по всему акту, так и по отдельным его положениям. На законодательном уровне форма возражения на акт налоговой проверки не установлена, но сложились общие требования к содержанию. В тексте указывают:

Для документа применим официально-деловой стиль написания. Раскрывая свою правовую позицию, следует избегать не принятых сокращений слов или первоначально указывать на значение сокращения. При подготовке текстовой части документа изучается практика по этому вопросу. Если вам встретились схожие дела с положительным решением, сделайте соответствующие ссылки и упомяните об этом. Ситуация, вызывающая спорные моменты, может содержать смягчающие обстоятельства для возражения на акт налоговой проверки или исключающие привлечение к ответственности. К смягчающим относятся:

Официальные сайты ИФНС содержат пример возражения на акт налоговой проверки, использование формы носит ознакомительный и рекомендательный характер. Перечень смягчающих обстоятельств не является исчерпывающим и определяется, исходя из совокупности всех обстоятельств дела. Одно и то же действие при определенных обстоятельствах квалифицируется в разных делах по-разному.

Образцы

ИФНС России № 25 по г. Москве

г. Москва, ул. 5-я Кожуховская, 1

ГБОУ ДОД СДЮСШОР «АЛЛЮР»

г. Москва, 3-й бюджетный проезд, д. 1

Возражения на акт налоговой проверки

от 00.00.2020 № 00-00/001

Межрайонной инспекцией в период с 00.00.2020 по 00.00.2020 была проведена выездная налоговая проверка ГБОУ ДОД СДЮСШОР «АЛЛЮР» по вопросам правильности начисления и уплаты НДС за 0000-0000 гг. По результатам составлен акт от 00.00.2020 № 00-00/001, который ГБОУ ДОД СДЮСШОР «АЛЛЮР» получен 00.00.2020. По указанному документу предлагается уплатить: по НДС: недоимку — 000 000 руб. пени — 000 000 руб. На основании п. 6 ст. 100 НК РФ, ГБОУ ДОД СДЮСШОР «АЛЛЮР» предоставляет доводы в связи с несогласием с некоторыми изложенными выводами и предложениями: В части НДС ГБОУ ДОД СДЮСШОР «АЛЛЮР»

вменяется неправомерное заявление к вычету НДС в размере 000 000 руб. по счету-фактуре № 000 от 00.00.0000. По мнению проверяющих, вычет заявлен неправомерно, поскольку фактически кирпич керамический не покупало и не оприходовало. Такие выводы сделаны проверяющими исходя из того, что ГБОУ ДОД СДЮСШОР «АЛЛЮР» нет надлежаще оформленных документов. Мы с таким подходом не согласны и считаем его ошибочным, поскольку приобретение, доставка, оприходование и оплата материалов подтверждены. По договору № 00 от 00.00.0000 поставлен кирпич керамический общей стоимостью 0 000 000 руб. Поставка осуществлялась 00.00.0000. Выставлен счет-фактура № 000 от 00.00.0000. Оформлено платежное поручение от 00.00.0000 № 000. Кирпич керамический оприходован 00.00.0000. В акте проверки указано, что оприходование материалов не имеет подтверждения ввиду отсутствия товарной накладной. Мы не согласны с этой позицией ввиду следующего: отсутствие товарной накладной не является основанием для отказа в вычете. Основанием для вычета НДС является правильно заполненная счет-фактура поставщика (п. 1, 2, 5, 6 ст. 169, п. 1 ст. 172 НК РФ). Такой документ с нашей стороны предоставлен. Наша позиция подтверждается судебной практикой — Постановление АС Московского округа от 22.03.2017 № Ф05-2626/2017 по делу № А40-96836/2016. Таким образом, считаем, что инспекция нарушила положения п. 2 ст. 171, п. 1 ст. 172, п. 1 ст. 173 НК РФ, ч. 4 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ и неправомерно начислила недоимку по НДС в размере 000 000 руб. Учитывая вышеизложенное, руководствуясь ст. 100, 101, п. 1 ст. 123, п. 2 ст. 171, п. 1 ст. 172, п. 1 ст. 173 НК РФ,

Не начислять НДС в размере 000 000 руб., пени за его несвоевременную уплату и не привлекать к ответственности.

Директор ГБОУ ДОД СДЮСШОР «АЛЛЮР» /И.И. Иванов/

Так выглядит шаблон документа:

Как направить в налоговую

Способы обращения в компетентный орган для рассмотрения документа схожи с общепринятыми для государственных органов. После того как правильно написать возражение в налоговую инспекцию вам удалось, следует своевременно направить его. Среди видов передачи информации выделяют:

Если вручение осуществляется представителем, необходимо наличие доверенности. В доверенности следует указать полномочие о подаче документов от имени юридического лица. Рекомендуем передавать документы нарочно или в электронном виде. Эти способы являются наиболее быстрыми и исключают риски несвоевременного вручения отправления. В случае отправления в письменном виде с использованием почты необходимо сделать опись вложенных документов. Так можно подтвердить, что направлены были те документы, на которых основывается ваша позиция. После того как документы получены адресатом, материалы проверки рассматриваются в совокупности с актом, срок рассмотрения возражений на акт налоговой проверки включается в общий период рассмотрения. По п. 1 ст. 101 НК РФ, он составляет 10 дней.

В 2012 году закончил Российскую правовую академию Министерства Юстиции РФ по специальности юриспруденция. С 2013 года специализируюсь в области арбитражного процесса, гражданских правоотношений, корпоративного и договорного права.