Образец заявления о возврате излишне уплаченного налога

Когда необходимо подавать заявление на возврат суммы излишне уплаченного налога

Ситуации возникновения переплаты по налогу бывают разные. Например, налогоплательщик по ошибке перечислил сумму налога большую, чем показал в декларации. Либо подал уточненную декларацию с меньшим начислением налогов, чем было показано первоначально и, соответственно, уже перечислено.

Кроме того, возможно, что авансовых платежей по итогам отчетных периодов было перечислено больше, чем получилось налога к начислению за налоговый период.

В таких случаях налогоплательщику следует обратиться в налоговую инспекцию по месту учета с заявлением на возврат суммы излишне уплаченного налога. Вернуть налог можно в течение 3 лет с момента его переплаты (п. 7 ст. 78 НК РФ).

Больше о возврате налогов узнайте из этой статьи.

Не забудьте, что налоговая инспекция обязана самостоятельно начислить и выплатить проценты за несвоевременный возврат переплаты. Подавать заявление для этого не нужно. О том, как должны быть рассчитаны проценты и что делать, если налоговики отказали в возврате, вы можете узнать из Готового решения от КонсультантПлюс. Пробный доступ к К+ можно получить бесплатно онлайн.

Форма заявления о возврате налога в 2021–2022 годах

Форма заявления на возврат излишне уплаченного налога утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@. С 23.10.2021 она применяется в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/757@. Скачать бланк можно бесплатно, кликнув по картинке ниже:

В бланке заявления о возврате излишне уплаченного налога нужно указать:

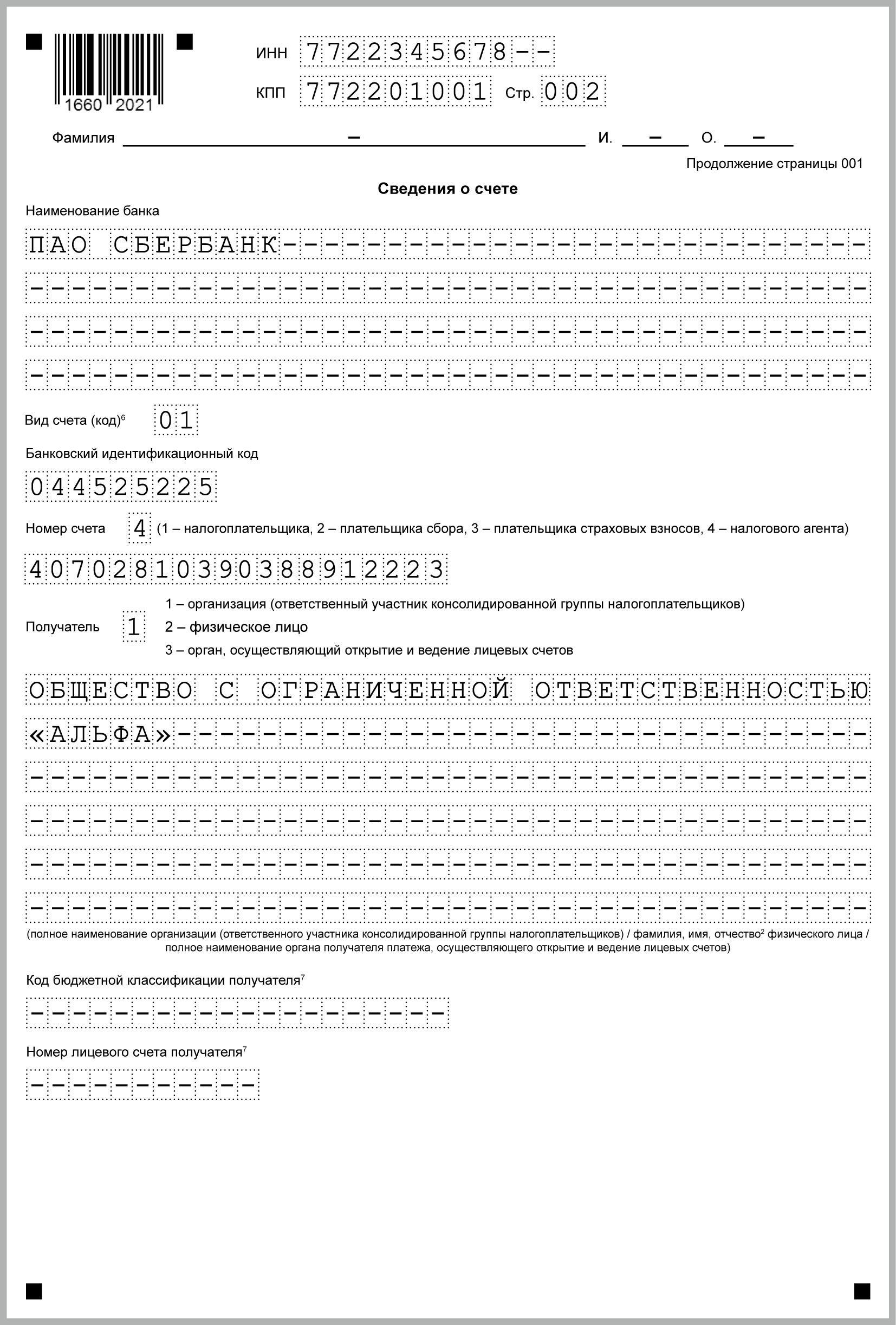

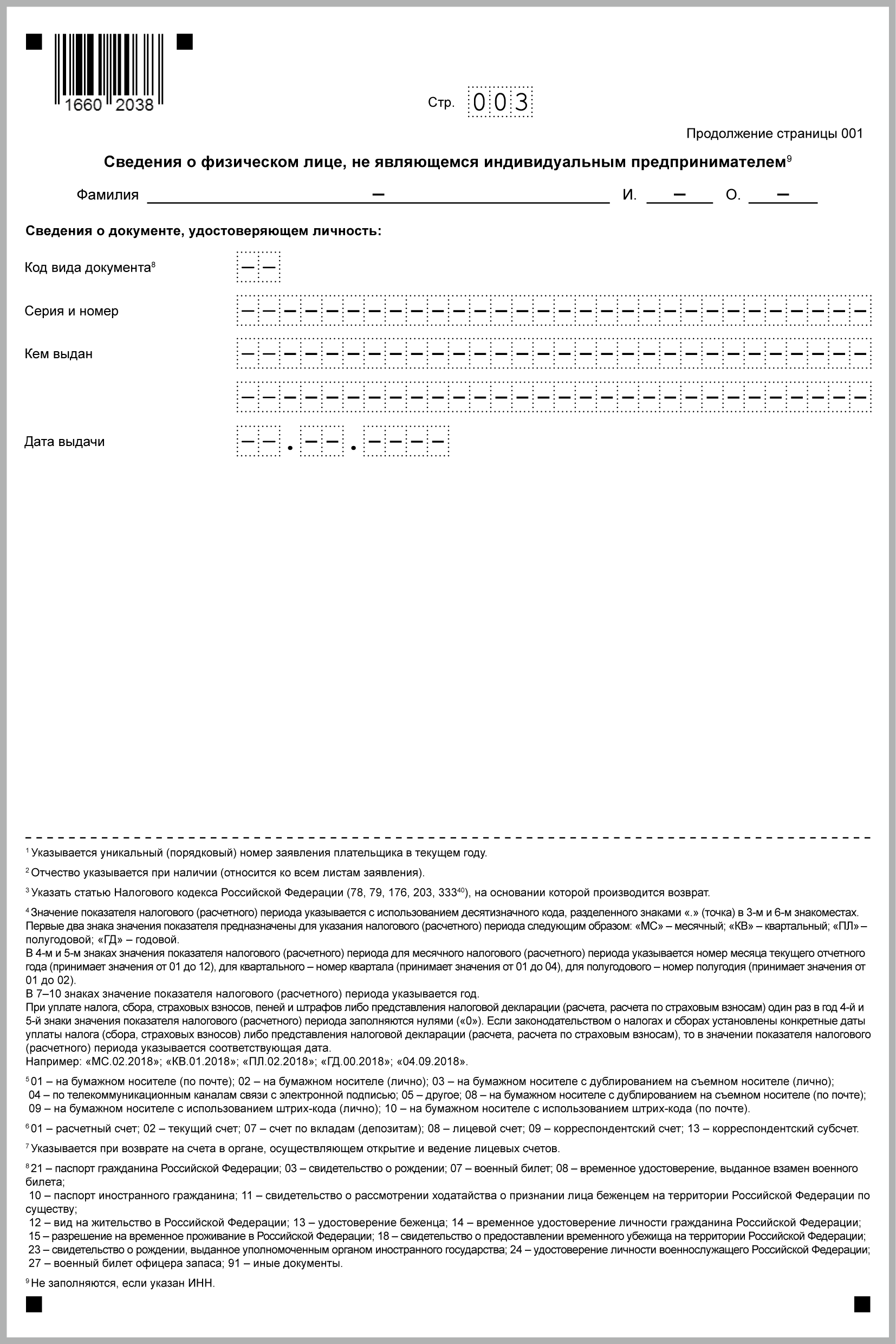

Также на первом листе указывается подпись заявителя и дата подписания. На второй странице приводятся сведения о реквизитах банковского счета (вид счета указывают в виде кода, а поле для указания коррсчета отсутствует), наименование получателя и сведения о документе, удостоверяющем личность. Третья страница заполняется физическими лицами, не являющимися индивидуальными предпринимателями. На ней также приводятся сведения о документе, удостоверяющем личность. С 09.01.2019 адрес места жительства физлица в заявлении не указывают. Обратите внимание, что эту страницу можно не заполнять, если указан ИНН.

Под заявлением проставляется дата и подпись заявителя. Если заявление подается в электронном виде, оно заверяется усиленной квалифицированной электронной подписью.

О том, нужна ли на заявлении печать, читайте здесь.

Образец заявления на возврат излишне уплаченного налога

Образцы заполнения с 23.10.2021 заявлений на возврат в зависимости от вида налога и ситуации вы можете скачать в КонсультантПлюс. Пробный онлайн-доступ к К+ вы можете получить бесплатно, кликнув ниже по нужной ссылке.

| Вид возврата | |

| Возврат возмещаемого НДС | Образец заявления от К+ |

| Возврат излишне уплаченного НДС | Образец заявления от К+ |

| Возврат излишне взысканного НДС | Образец заявления от К+ |

| Возврат переплаты по налогу на прибыль | Образец заявления от К+ |

| Возврат налоговому агенту переплаты по НДФЛ | Образец заявления от К+ |

Итоги

Образовавшуюся переплату по налогу можно вернуть из бюджета. Для этого надо подать в ИФНС заявление установленной формы, указав в этом документе необходимые коды, данные налогоплательщика, период образования переплаты, ее сумму и реквизиты, по которым переплата будет возвращена.

Составляем и подаем в ИФНС заявление на возврат переплаты

Чтобы вернуть или зачесть возникшую переплату налогов и других платежей, надо составить принятое приказом ФНС от 14-го февраля 2017 № ММВ-7-8/182@ заявление. Однако с 2019 г. в его форму внесены некоторые изменения. Наша статья поможет налогоплательщикам: физлицам и организациям — правильно составить нужные документы.

На практике случаются ситуации, когда в бюджет перечислено налогов, иных взносов, сборов больше, чем была обязанность их уплатить. И как результат — возникшая переплата. Физлица, предприниматели и юрлица, имея на сайте ФНС (nalog.ru) свой личный кабинет, легко могут узнать сумму их излишне уплаченных налогов. Выявив, какая сумма платежей переплачена, необходимо решить: зачесть ее либо вернуть, заполнив при этом письмо и подав его в налоговую. Рассмотрим формы, которые надо составить, как их подать, в какие допустимые сроки, приведем пример заполнения заявления на возврат.

Как распорядиться переплатой по налогам

Пользуясь своим правом по ст. 78 НК РФ, физические лица или компании переплаченные в бюджет налоги (на доходы, прибыль, имущество, НДС и др.) могут зачесть в счет налогов, подлежащих уплате в будущем (или недоимки по другим платежам), или вернуть их из бюджета.

Когда и как заявить о возврате (зачете) излишне уплаченного налога

Обратиться за возвратом/зачетом переплаченного излишне сбора, налога, взноса или штрафа можно лично, по электронной или обычной почте или из своего личного кабинета. Важно сделать это не позднее 3-х лет после уплаты этой суммы.

Чаще на практике, получив обращение с просьбой засчитать или возвратить сумму переплаты по какому-нибудь платежу, ИФНС перед вынесением своего решения делает сверку расчетов.

Само решение «зачесть или вернуть» выносится налоговым органом в течение не более 10-тидневного срока с получения обращения или совместно подписанного акта по итогам сверки налогов, о котором письменно сообщается заявителю. При этом со стороны налоговой инспекции компании может поступить запрос о представлении подтверждающих документов о возникших лишних суммах уплаты налогов.

Принятое ФНС решение служит основанием, чтобы перечислить излишне уплаченную сумму налога: по НК РФ это их обязанность в течение 1-го месяца от получения указанного заявления о возврате.

НК РФ обязывает налоговую информировать вас обо всех случаях излишней уплаты налогов в 10-тидневный срок (п. 3 ст. 78 НК РФ)

Заполняем заявление о возврате из бюджета налога

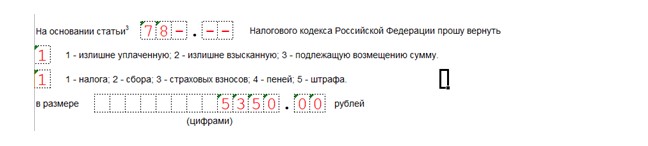

Предположим, что ООО «Вымпел», оплачивая начисленный по декларации налог на прибыль организаций за 2018 год, совершило ошибку и налог был перечислен на 5 350 рублей больше. Компания подала в межрайонную ИФНС заявление с просьбой вернуть указанную сумму.

На этом примере мы попробуем заполнить необходимую форму документа (заявления) о возврате налога, состоящую из 3-х страниц, которую нужно сдать в налоговую.

ФНС России скорректировала применяемый бланк заявления о возврате/зачете переплаты налогов своим приказом от 30.11.2018 N ММВ-7-8/670@.

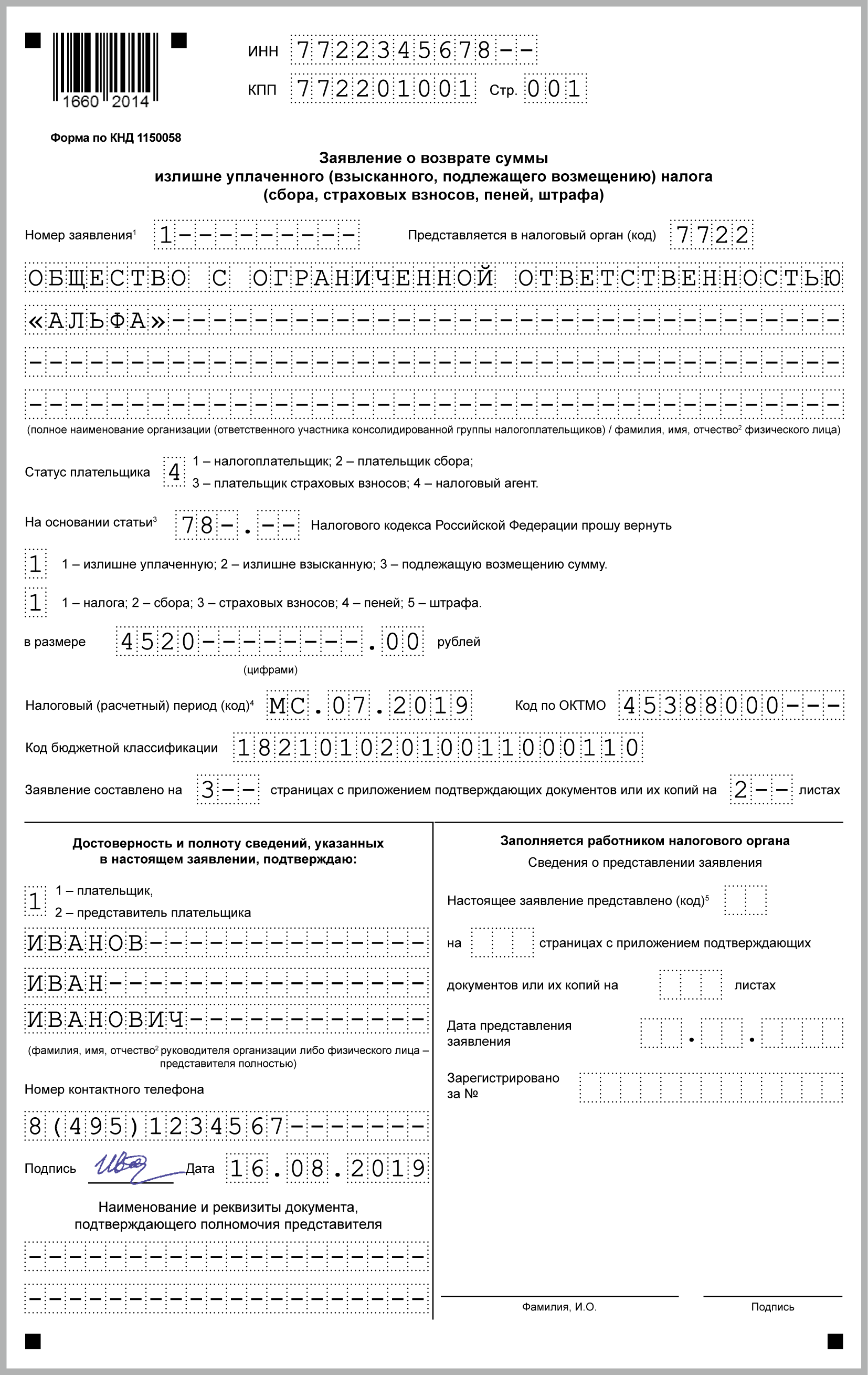

Процесс заполнения такого заявления сводится к последовательности следующих действий: оформляем титульный лист (лист 001 формы), лист 002 и лист 003 (при необходимости).

Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

В строке «На основании статьи» следует указать № статьи в НК РФ, служащей основанием предстоящего возврата переплаченного платежа. При возврате переплаченного налога, взноса это ст. 78 НК РФ, при возврате госпошлины — ст. 333.40 НК РФ, ошибочно взыскала налоговая — ст. 79 НК РФ, возмещаете НДС — ст. 176 НК РФ и др.

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

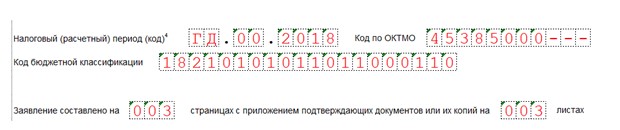

В строке «в размере» цифрами прописываем сумму запрашиваемой переплаты по налогу, например, 5 350 рублей. Строка «Налоговый (расчетный) период» заполняется следующими кодами для первых двух клеток:

«МС» — если платеж месячный;

«КВ» — если квартальный;

«ПЛ» — если переплата за полугодие;

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.

Как написать письмо в налоговую о возврате излишне уплаченного ндфл

Когда в 2021 году организация может подать заявление о возврате суммы излишне уплаченного НДФЛ? Когда должны вернуть переплату по налогу на доходы физических лиц? Правда ли, что в 2021 году обязательно нужно применять новый бланк заявления на возврат переплату по НДФД? Давайте разберемся в этих вопросах. Также, прочитав эту статью, вы сможете скачать заполненный образец на возврат излишне уплаченного НДФЛ.

Что можно сделать с переплатой по НДФЛ

Осуществить в 2021 году возврат сумму излишне уплаченного НДФЛ, конечно же, можно. Однако нужно обращать внимание на то, по какой причине у организации или индивидуального предпринимателя образовалась переплата по подоходному налогу и что с этой переплатой хочется сделать. Поясним на примерах:

Сразу скажем, что если вы раньше установленного срока перечислили НДФЛ, то его можно вернуть, зачесть в счет недоимки по этому налогу, а также в счет недоимки и будущих платежей по другим федеральным налогам. Но зачет переплаты в счет будущих платежей по НДФЛ – нежелателен. Поясним почему.

Чтобы вернуть переплату по НДФЛ, не позднее трех лет со дня уплаты налога подайте в ИФНС заявление, выписку из регистра по НДФЛ и платежное поручение об уплате налога (Письмо ФНС от 06.02.2017 № ГД-4-8/2085).

Почему зачет в счет будущих платежей по НДФЛ нежелателен

НДФЛ – это подоходный налог, который работодатели вносят за своих сотрудников в качестве налогового агента. Поэтому этот налог нужно предварительно (до уплаты) удержать из доходов. Сделать это можно только в день, когда организация выдала деньги из кассы или перечислила их на банковские счета сотрудников. Платить налог за счет собственных средств налоговые агенты нельзя в силу пункта 9 статьи 226 НК РФ. Это подтверждается Письмом ФНС от 6 февраля 2017 № ГД-4-8/2085. Поэтому поступивший досрочно НДФЛ некоторые ИФНС расценивают как «ошибочный» платеж. И даже не считают его налогом. А поэтому его и нельзя зачесть в счет будущих начислений по НДФЛ.

Переплату можно отнести на будущие платежи по другим налогам

Лишний (ошибочный) платеж по НДФЛ допускает зачесть счет будущих платежей по другим налогам. Например, по НДС или налогу на прибыль. Обусловлено это тем, что такие налоги вносятся из собственных средств. А их платить можно досрочно (Письма ФНС России от 6 февраля 2017 № ГД-4-8/2085).

Также переплату по НДФЛ можно просто вернуть. Как это сделать в 2021 году? Об этом расскажем далее.

Заявление на возврат НДФЛ: бланк заявления в 2021 году

Чтобы вернуть переплату по НДФЛ на расчетный (лицевой) счет организации, в налоговую инспекцию нужно подать заявление (п. 6 ст. 78 НК РФ). Форма его новая утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182. Этот бланк применяется с 31 марта 2017 года. Вы можете скачать новый бланк заявления в формате Excel. Также новую форму можно найти на сайте ФНС «Налог.ру»

Новый бланк заявления на возврат НДФЛ состоит из трех листов. На первом указывают ИНН и название компании (ИП), КБК налога с переплатой и период ее возникновения, сумму и количество листов документов-приложений. На втором листе – вносят реквизиты счета — название, номер и банк. Если же НДФЛ возвращает физическое лицо, то нужно заполнить третий лист.

Далее приведем образец заявления о возврате суммы излишне уплаченного НДФЛ, которое подано в налоговую в 2021 году.

Способ подачи документов

В 2021 году вы можете представить заявление о возврате НДФЛ одним из следующих способов:

Составляем заявление на возврат НДФЛ (образец, бланк)

Когда и куда необходимо подавать заявление на возврат подоходного налога

Заявление на возврат подоходного налога налогоплательщик пишет в том случае, если в течение налогового периода у него появилось право на вычет — имущественный или социальный, и он хочет получить вычет через инспекцию.

Также заявление подается, если у налогоплательщика изменился статус резидентства (был нерезидентом — стал резидентом) и возникла необходимость в пересчете НДФЛ.

Кроме того, бывают случаи, когда налоговый агент излишне удерживает и перечисляет в бюджет НДФЛ налогоплательщика, а затем перестает существовать. Ошибку выявляют, но вернуть налог через агента уже невозможно. В этом случае налогоплательщику также необходимо написать заявление на возврат НДФЛ в налоговую.

С заявлением на возврат подоходного налога налогоплательщику следует обратиться в налоговый орган по месту его жительства. При смене статуса резидентства физическое лицо должно обратиться в налоговую инспекцию, в которой он был поставлен на учет по месту своего жительства либо пребывания (п. 1.1 ст. 231 НК РФ).

Во всех остальных случаях НДФЛ нужно возвращать через работодателя. Как это сделать, пошагово разъяснили эксперты КонсультантПлюс. Получите бесплатный доступ к системе и смотрите, какие действия потребуются, чтобы вернуть налог на работе.

Когда и как с 2021 года можно получить вычеты в упрощенном порядке без подачи 3-НДФЛ, читайте здесь.

Обязательно ли подавать декларацию 3-НДФЛ и одновременно заявление на возврат

Начиная с декларации за 2020 год, есть возможность подать заявление прямо в составе 3-НДФЛ. Оно приведено в Приложении к разд. 1 декларации.

Если хотите посмотреть построчный алгоритм заполнения такого заявления, получите бесплатный пробный доступ и переходите в К+.

В то же время это не обязательно, подать заявление на возврат можно и после: в течение 3 месяцев камералки или по окончании проверки. В этом случае используется специальная форма документа, о которой мы рассказываем ниже.

ВНИМАНИЕ! По общему правилу заявление о зачете или возврате суммы излишне уплаченного налога может быть подано в течение 3-х лет со дня уплаты указанной суммы (п. 7 ст. 78 НК РФ). Это значит, что подав декларацию 3-НДФЛ в декабре 2021 года за 2018 год, нужно вместе с декларацией сдать заявление о возврате средств. Если дожидаться окончания камеральной проверки, которое будет в 2022 году, то срок подачи заявления на возврат налога уже будет упущен.

К заявлению в обязательном порядке должны прилагаться документы о праве на вычет, о смене резидентства и другие подтверждающие документы.

Форма заявления на возврат НДФЛ и порядок ее заполнения

С 23.10.2021 заявление на возврат подается по форме, утвержденной приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/757@.

Актуальный бланк заявления на возврат НДФЛ можно скачать бесплатно, кликнув по картинке ниже:

А далее мы приводим для вас образец заполнения заяявления на возврат НДФЛ за 2020-2021 годы по новой форме.

О нюансах заполнения заявления о возврате НДФЛ при обращении за социальным или имущественным вычетом читайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

Заявление на возврат подоходного налога следует направлять при представлении декларации 3-НДФЛ или по окончании ее камеральной проверки. Форма заявления утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182@. С 23.10.2021 применяется ее новая редакция.

Как вернуть переплату по НДФЛ: инструкция

Переплата НДФЛ может возникнуть по различным причинам. Например, бухгалтер излишне удержал налог с сотрудника или ошибочно перечислил деньги по реквизитам НДФЛ, в то время как они налогом не являлись. Как правильно вернуть и зачесть излишне уплаченные суммы по НДФЛ компании или предпринимателю, как вернуть переплату по налогу сотруднику, рассказываем в статье.

Порядок возврата переплаты по НДФЛ организации

Порядок возврата НДФЛ зависит от причины переплаты.

1. Организация (налоговый агент) ошибочно перечисляет по реквизитам НДФЛ собственные средства, которые не были удержаны при выплате доходов физлицам. Это может произойти, например, из-за ошибки бухгалтера или сбоя в программе.

2. Налоговый агент допустил ошибку именно при удержании НДФЛ из доходов сотрудника, то есть он неправомерно изъял у него больше, чем следовало, либо выплатил «лишний» доход, с которого удержал НДФЛ.

Порядок возврата налога в этих двух случаях будет различным.

В первом случае переплата налогом на доходы физлиц вообще не признается — действуют общие правила ст. 78 НК РФ. Для возврата или зачета денег компания должна подать заявление в ИФНС по месту учета по форме КНД 1150058, утвержденной Приказом ФНС РФ от 14.02.2017 № ММВ-7-8/182@ (приложение № 8). Необходимо подтвердить, что денежные средства, перечисленные по реквизитам НДФЛ, таковыми не являются.

К заявлению необходимо приложить:

Во втором случае по общему правилу налоговый агент, излишне удержавший из дохода физлица НДФЛ, обязан произвести возврат самостоятельно (п. 14 ст. 78, п. 1 ст. 231 НК РФ, п. 34 Постановления Пленума ВАС РФ от 30.07.2013 № 57). Налоговый орган может вернуть ошибочные платежи только в том случае, если компания перестала существовать (письмо ФНС РФ от 11.03.2021 № СД-3-11/1761@) О том, как компания или ИП должны вернуть переплату по НДФЛ сотруднику, мы расскажем ниже.

Как зачесть переплаты по НДФЛ

Если компания уплатила в бюджет налога больше, чем удержала с работников, зачесть переплату в счет будущих платежей по НДФЛ нельзя. Это объясняется тем, что уплата НДФЛ должна происходить за счет средств физлиц, а не за счет средств налоговых агентов (пп. 1, 14 ст. 78, п. 9 ст. 226 НК РФ, письма УФНС России по городу Москве от 27.10.2020 № 19-19/164537@, ФНС РФ от 06.02.2017 № ГД-4-8/2085@). Эту сумму можно зачесть в счет (ст. 78 НК РФ, письмо ФНС РФ от 06.02.2017 № ГД-4-8/2085@).

Заявление о зачете переплаты по форме КНД 1150057 необходимо подать в ИФНС не позднее трех лет со дня уплаты НДФЛ.

Заявление на возврат переплаты НДФЛ

При ошибочном перечислении денежных средств по реквизитам НДФЛ компания должна заполнить заявление о возврате суммы излишне уплаченного налога по форме КНД 1150058 следующим образом.

1. В поле «ИНН» прописать номер, присвоенный компании.

2. В поле «КПП» — код, присвоенный той налоговой инспекции, в которую подается заявление.

3. В поле «Номер заявления» — порядковый номер заявления текущего года.

4. В поле «Статус плательщика» — проставить цифру:

5. В поле «На основании статьи» — статью НК РФ, на основании которой осуществляется возврат:

Далее указать причину переплаты:

Отразить вид платежа, по которому возникла переплата:

6. В поле «В размере» показать цифрами сумму возврата в рублях и копейках.

7. В поле «Код по ОКТМО» — код муниципального образования по месту постановки компании на учет.

8. В поле «Код бюджетной классификации» — код бюджетной классификации платежа (182 1 01 02010 01 1000 110).

9. В разделе «Сведения о счете» — реквизиты счета, на который налоговый орган будет возвращать платеж.

10. В поле «Вид счета (код)» выбрать значение:

11. Поля «КБК получателя» и «Номер лицевого счета получателя» заполняют только участники бюджетного процесса.

12. Сведения о физическом лице, не являющемся ИП, организации не заполняют.

13. В поле «Заявление составлено на __ страницах» указать количество страниц, на которых составлено заявление.

14. В поле «С приложением подтверждающих документов или их копий на __ листах» при наличии соответствующих проставить суммарное количество листов.

15. В разделе «Достоверность и полноту сведений подтверждаю» указать значение «1», если заявление подает руководитель компании или ИП, либо «2», если заявление подает представитель.

16. В следующем поле прописать Ф.И.О. представителя — физического лица или руководителя организации-представителя, а в поле за ним — номер контактного телефона.

17. При подаче заявления представителем в поле «Наименование и реквизиты документа, подтверждающего полномочия представителя» указать доверенность и ее реквизиты.

Возврат переплаты по НДФЛ ИП

Индивидуальный предприниматель, от которого физические лица получают доход, должен удерживать и перечислять в бюджет НДФЛ в обычном порядке (пп. 1, 2 ст. 226 НК РФ). При возникновении переплаты ИП может вернуть или зачесть налог в общем порядке, описанном в нашей статье.

Предприниматели, работающие на ОСНО, уплачивают НДФЛ с доходов, полученных от своей деятельности. Они:

Если по итогам года у ИП образовалась переплата по НДФЛ, то ее можно зачесть или вернуть, заполнив соответствующее заявление (приложение к разделу 1 декларации 3-НДФЛ). В заявлении о возврате налога необходимо указать:

ИП также может подать заявление о возврате НДФЛ отдельно от налоговой декларации. В этом случае необходимо использовать форму КНД 1150058, о правилах заполнения которой мы рассказали выше.

Как вернуть переплату по НДФЛ сотруднику

Порядок возврата НДФЛ, излишне взысканного с работника, установлен ст. 231 НК РФ (письмо Минфина РФ от 21.07.2020 № 03-04-06/63250). О каждом факте переплаты компания должна сообщить сотруднику в течение 10 дней.

Работник должен подать письменное заявление о возврате суммы излишне удержанного НДФЛ в произвольной форме. В нем следует указать (п. 1 ст. 231 НК РФ):

На документе следует проставить подпись заявителя.

Работодатель обязан вернуть денежные средства в течение трех месяцев со дня получения такого заявления (письмо Минфина РФ от 06.07.2016 № 03-04-10/39533). В случае нарушения срока за каждый календарный день просрочки необходимо начислить проценты исходя из ключевой ставки, установленной Банком России на эти дни (абз. 3, 5 п. 1 ст. 231 НК РФ).

Вернуть НДФЛ сотруднику нужно за счет предстоящих платежей по этому налогу, удержанному и подлежащему перечислению в бюджет из доходов:

То есть вместо перечисления НДФЛ в бюджет компания должна перечислить сумму излишне удержанного налога конкретному работнику.

Бухгалтер ошибочно удержал НДФЛ 1 500 рублей с выплат дворнику Иванову за октябрь 2021 года. В ноябре 2021 года он обнаружил ошибку. Из зарплаты всех работников в ноябре 2021 года был удержан НДФЛ 150 тыс. рублей. Из этой суммы 1 500 рублей перечислены на банковский счет дворника Иванова, указанный им в заявлении на возврат излишне удержанного налога.

148 500 рублей уплачены в бюджет.

Может случиться так, что сумма возврата работнику НДФЛ составит больше трехмесячной суммы исчисленного и удержанного налога на доходы физлица по всей организации. То есть в ближайшие три месяца просто не хватит суммы налога, подлежащей уплате в бюджет, для возврата налога сотрудник. В таком случае компания должна обратиться в налоговую с заявлением о возврате переплаты по форме КНД 1150058. Сделать это нужно в течение 10 рабочих дней со дня получения заявления от работника (абз. 6, 8 п. 1 ст. 231 НК РФ). К заявлению необходимо приложить выписку из регистра налогового учета по НДФЛ за соответствующий налоговый период и документы, подтверждающие переплату.

В течение месяца ИФНС должна перечислить деньги на расчетный счет организации (п. 6 ст. 78, п. 1 ст. 231 НК РФ). Работодатель вправе перечислить деньги работнику в счет возврата НДФЛ за счет собственных средств, не дожидаясь возврата НДФЛ из бюджета (абз. 9 п. 1 ст. 231 НК РФ), а затем уже обратиться в налоговую.

Бухгалтер ошибочно удержал НДФЛ 150 тыс. рублей с выплат генеральному директору Петрову за октябрь 2021 года. Из зарплаты всех работников в ноябре—декабре 2021-го был удержан НДФЛ 120 тыс. рублей. Эта сумма была возвращена Петрову. Оставшиеся 30 тыс. рублей компания перечислила генеральному директору за счет собственных средств и обратилась в налоговую с заявлением о возврате переплаты по форме КНД 1150058.

Если работник, у которого выявлена излишне удержанная сумма налога, уже не работает в организации, ему тем не менее нужно вернуть налог (письма Минфина РФ от 29.12.2012 № 03-04-05/6-1460, от 24.12.2012 № 03-04-05/6-1430).

В отдельных случаях за возвратом излишне удержанного НДФЛ сотрудник должен обращаться напрямую в налоговую (п. 1.1 ст. 231, ст. 231.1 НК РФ).

Примером может служить ситуация, когда работник изменил налоговый статус и получил резидентство России. В этом случае переплату НДФЛ будет возвращать не организация — налоговый агент, а налоговая инспекция.

Пересчет налога будет произведен при подаче работником налоговой декларации 3-НДФЛ по окончании налогового периода. Кроме декларации, сотрудник должен представить в инспекцию документы, подтверждающие статус налогового резидента РФ. В частности, форму КНД 1120008, утвержденную Приказом ФНС РФ от 07.11.2017 № ММВ-7-17/837@.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.