Переуступка прав по лизинговому имуществу на третье лицо

Являемся лизингополучателем транспортного средства, находящимся в лизинге и на нашем балансе. Срок аренды еще не наступил. Новый лизингополучатель возмещает нам часть уплаченных лизинговых платежей.

Какими документами и проводками правильно всё оформить в бухгалтерском и налоговом учете, 1С 8,3?

Как я понимаю, нам нужно выставить счет-фактуру новому ЛП, а на что? На ОС, которое просто в аренде, разъясните, пожалуйста, всю процедуру передачи ТС в тройственном договоре включая лизингодателя.

Добрый день,

Данный Сервис не предоставляет консультации по работе в бухгалтерской программе 1С, в связи с этим, по вопросу отражения сделки в программе 1С, вам следует обратиться в свою службу технической поддержки.

Если лизинговое имущество находится на балансе лизингополучателя, который заключает с третьим лицом (новым лизингополучателем) соглашение о переуступке прав на предмет лизинга (договор цессии), то у первого лизингополучателя, если он применяет ОСНО, учет следующий:

При передаче новому лизингополучателю лизингового имущества остаточная стоимость этого имущества списывается прежним лизингополучателем с бухгалтерского учета и включается в состав прочих расходов (п. 29 ПБУ 6/01).

Суммы обязательств перед лизингодателем прежнего лизингополучателя на дату заключения договора цессии списываются и отражаются в составе прочих доходов (п. 7 ПБУ 9/99).

Оплата по договору цессии, которую новый лизингополучатель обязан перечислить прежнему лизингополучателю, отражается в составе прочих доходов на дату заключения договора цессии (п. 7 ПБУ 9/99).

Указанная сумма определяется следующим образом:

Сумма всех арендных обязательств перед лизингодателем – сумма всех начисленных и уплаченных ежемесячных арендных платежей за прошедший период (до заключения договора цессии) – первоначальный лизинговый платеж (если таковой имел место)

Налоговый учет у первого лизингополучателя

Передача прав по договору цессии облагается НДС (п. 1 ст. 146 НК РФ). Налоговой базой по НДС, при передаче имущественных прав, является договорная стоимость передаваемых имущественных прав, которая определяется в порядке, указанном в ст. 154 НК РФ (п. 5 ст. 155 НК РФ).

Налог на прибыль организаций

При выбытии предмета лизинга с баланса первого лизингополучателя, в связи с подписанием договора цессии, остаточная стоимость лизингового имущества не учитывается для целей налога на прибыль, так как это не предусмотрено главой 25 НК РФ.

Сумма НДС, которая не принята к вычету на момент заключения договора цессии, также не учитывается для целей налога на прибыль, так как не соответствует критериям, указанным в п. 1 ст. 252 НК РФ (п. 49 ст. 270 НК РФ).

Оплата по договору цессии, полученная от нового лизингополучателя, для целей налога на прибыль, для прежнего лизингополучателя является доходом (за минусом НДС) (п. 1 ст. 248 НК РФ, п. 1 ст. 249 НК РФ), который отражается на дату подписания договора цессии (п. 3 ст. 271 НК РФ).

Операции по договору лизинга в бухгалтерском учете

Лизинг: особенности, влияющие на бухучет

Лизинг — это вариант отношений, имеющих место при аренде имущества. Выделяют такие его особенности:

Суммы, фигурирующие в договоре лизинга, могут быть выражены в валюте, и тогда в бухгалтерском учете лизинг в расчетах будет показываться с использованием курсовой разницы.

Расчеты по договору могут вестись с использованием авансовых платежей, причем график может предусматривать ежемесячный зачет определенной их суммы в счет оплаты текущего месячного платежа.

ВНИМАНИЕ! С 1 января 2022 г. обязательны к применению ФСБУ 25/2018 «Бухгалтерский учет аренды», ФСБУ 6/2020 «Основные средства», ФСБУ 26/2020 «Капитальные вложения». С этой же даты утрачивает силу ПБУ 6/01. Начать применять Стандарты можно и раньше, закрепив нормы стандартов в учетной политике предприятия.

Как организации перейти на учет аренды (лизинга) по ФСБУ 25/2018, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ. Это бесплатно.

Учет у лизингодателя

Бухгалтерский учет лизинга для лизингодателя довольно прост, но зависит от того, на чьем балансе отражено имущество.

Стоимость объекта лизинга формируется в обычном для приобретаемых основных средств порядке с включением в нее всех расходов по покупке (п. 8 ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н):

Дт 08 Кт 60, 66 (67), 76.

Готовый к передаче лизингополучателю объект отражают проводкой

Если условия договора лизинга гласят, что имущество остается учтенным в балансе лизингодателя, то на протяжении всего срока действия договора оно будет показываться у него на счете 03 с изменением внутри этого счета в части аналитики (готовый или уже переданный объект). Ежемесячно начисляемые согласно графику, приложенному к договору, лизинговые платежи будут формировать доход лизингодателя:

А текущие прямые расходы будут образовывать себестоимость продаж:

Доход будет уменьшаться на суммы:

Когда объект лизинга учитывают в балансе лизингополучателя, лизингодатель исключает его из своего баланса, показывая стоимость передаваемого имущества как расходы грядущих периодов:

и одновременно отражает его за балансом:

Доход по договору, равный общей величине платежей по нему, показывается как доход предстоящих периодов:

Начисление дохода в сумме ежемесячного платежа, предусмотренного договором, отражается проводкой

Из дохода выделяется НДС:

Сумма соответствующих доходу прямых расходов уменьшает сумму, учтенную как расходы грядущих периодов:

Учитываются сформированные за месяц накладные расходы:

При поступлении платежа по договору независимо от варианта, используемого для учета имущества, его сумма будет уменьшать долг лизингополучателя, отраженный на счете 62:

О том, выгодно ли становиться лизингодателем, работая на УСН, читайте в статье «Учет платежей по лизингу при УСН доходы минус расходы».

Как лизингодателю отражать досрочный выкуп предмета лизинга в бухгалтерском и налоговом учете, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к системе К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Учет у лизингополучателя

Для лизингополучателя порядок бухгалтерского учета лизинга также определяется тем, в чьем балансе учтен его предмет. Процесс расчетов с лизингодателем обычно отражают на счете 76.

Когда объект лизинга учитывают в балансе лизингодателя, у лизингополучателя его в полной сумме платежей, предусмотренных договором, показывают за балансом:

Ежемесячно в сумме, указанной в графике платежей, начисляется лизинговый платеж с выделением из его суммы НДС:

Дт 20 (23, 25, 26, 44) Кт 76,

Уплату этого платежа отражают проводкой

Если предмет лизинга учитывает лизингополучатель, то он показывает его у себя в балансе как будущее основное средство в полной сумме платежей, предусмотренных договором, с выделением НДС:

где 76 дог — субсчет отражения долга по договору лизинга.

После ввода в эксплуатацию объект отразится в основных средствах, но с обособленным учетом в их аналитике:

Ежемесячно будет происходить начисление амортизации:

Дт 20 (23, 25, 26, 44) Кт 02.

И также ежемесячно будет отражаться сумма лизингового платежа согласно графику, прилагаемому к договору лизинга, с уменьшением за счет него общей величины долга по договору:

Дт 76 дог Кт 76лиз,

76 дог — субсчет отражения долга по договору лизинга;

76 лиз — субсчет отражения расчетов по лизинговым платежам.

Одновременно часть НДС, приходящуюся на лизинговый платеж, при наличии счета-фактуры можно предъявить к вычету:

Об особенностях оформления счетов-фактур при лизинге читайте в материале «Разъяснены правила выставления счета-фактуры при лизинге».

Оплата платежа отразится в проводке

где 76 лиз — субсчет отражения расчетов по лизинговым платежам.

Выкуп объекта лизинга

Когда договор предусматривает по его завершении переход права собственности на объект лизинга к лизингополучателю, то в договоре помимо лизинговых платежей указывают величину стоимости выкупа имущества, по которой оно будет продано лизингополучателю.

При учете объекта в балансе лизингодателя у него это отразится в проводках:

Когда имущество учитывают у лизингополучателя, лизингодатель покажет доход по продаже с начислением с него НДС без отражения в расходах остаточной стоимости объекта:

Одновременно им будет сделана проводка по забалансовому счету:

Лизингополучатель отразит выкупленное имущество в составе своих капвложений по стоимости приобретения с выделением НДС с выкупной стоимости и затем в собственных основных средствах:

Если учет велся в балансе лизингополучателя, то последней проводкой будет осуществлено увеличение стоимости взятого в лизинг имущества. В аналитике по счетам 01 и 02 его нужно будет перевести в состав собственного имущества.

При учете в балансе лизингодателя объект одновременно будет удален с забалансового счета лизингополучателя:

Возврат лизингового имущества

Возврат объекта лизингодателю по завершении договора лизинга или досрочно при учете имущества в его балансе у него отразится проводками внутри аналитики счета 03: из состава переданных в аренду он перейдет в разряд готовых к этому, если планируется его и далее отдавать в лизинг. Возможно дальнейшее использование сдававшегося в лизинг объекта в составе собственных основных средств лизингодателя:

Одновременно произойдут соответствующие изменения и в аналитике учета начисленной по объекту амортизации внутри счета 02.

Лизингополучатель в этой ситуации возвращение объекта отразит на забалансовом счете:

Объект, учтенный в балансе лизингополучателя, будет возвращен либо по нулевой (если расчеты по договору полностью завершены), либо по остаточной стоимости (если возврат происходит досрочно). У лизингополучателя это отразится как:

Одновременно лизингополучатель покажет выбытие с забалансового счета:

Лизингополучатель, учитывавший объект на своем балансе, возврат отразит как:

где 76 дог — субсчет отражения долга по договору лизинга.

При применении нелинейного способа амортизации, а также при несоответствии ее суммы величине месячных лизинговых платежей при досрочном возврате у лизингополучателя может образоваться прочий расход или доход, необходимый для закрытия задолженности по расчетам:

где 76 дог — субсчет отражения долга по договору лизинга.

Итоги

Бухучет операций при договоре лизинга имеет свои особенности, связанные не только с особым характером этого договора, но и с тем, в чьем балансе отражается предмет лизинга. При этом на всем протяжении срока действия договора этот предмет остается в собственности у лизингодателя.

ФСБУ 25/2018: как лизингополучателю отразить выкуп в «1С:Бухгалтерии 8»

Согласно ФСБУ 25/2018, лизингополучатель должен признавать полученное в лизинг имущество как право пользования активом (ППА) и погашать его стоимость через амортизацию. Одновременно с активом следует признавать обязательство по аренде, которое первоначально определяется как сумма будущих лизинговых платежей за весь срок договора лизинга. Такой порядок применяется вне зависимости от наличия в договорах финансовой аренды (лизинга) условий, в соответствии с которыми предмет аренды (лизинга) учитывается на балансе арендодателя или арендатора (п.п. 2, 10, 14, 17 ФСБУ 25/2018).

По общему правилу будущие лизинговые платежи оцениваются по приведенной стоимости, то есть путем дисконтирования их номинальных величин. Разница между приведенной и номинальной стоимостью лизинговых платежей учитывается как проценты по аренде. После признания обязательство по аренде увеличивается на величину начисляемых процентов и уменьшается на величину фактически уплаченных лизинговых платежей (п.п. 15, 18, 19 ФСБУ 25/2018).

Лизингополучатель, который вправе применять упрощенные способы ведения бухгалтерского учета (БУ), включая упрощенную бухгалтерскую (финансовую) отчетность, может не применять дисконтирование.

Таким субъектам (например, малым предприятиям, не подпадающим под обязательный аудит) можно оценивать обязательство по аренде как сумму номинальных величин будущих лизинговых платежей (п. 14 ФСБУ 25/2018).

Учет лизинговых операций у лизингополучателя поддерживается в «1С:Бухгалтерии 8» (базовой, ПРОФ и КОРП) начиная с версии 3.0.93. Автоматический расчет приведенной стоимости (дисконтирование) и заполнение графика платежей доступны только в «1С:Бухгалтерии 8 КОРП».

Для обобщения информации о расчетах по договорам лизинга в программе используется счет учета 76.07 «Расчеты по аренде». К счету 76.07 открыты субсчета:

76.07.1 «Арендные обязательства»;

76.07.2 «Задолженность по арендным платежам». Для этого субсчета поддерживается также и налоговый учет (НУ);

76.07.5 «Проценты по аренде». Этот субсчет задействуется для учета процентных расходов в «1С:Бухгалтерии 8 КОРП»;

76.07.9 «НДС по арендным обязательствам».

Для обобщения информации о предмете лизинга в программе используются счета:

01.03 «Арендованное имущество»;

01.К «Корректировка стоимости арендованного имущества». Этот счет предназначен для учета неамортизируемой части стоимости арендованного имущества (предмета лизинга);

02.03 «Амортизация арендованного имущества».

Выкуп предмета лизинга

По истечении срока аренды предмет лизинга может перейти в собственность лизингополучателя, если такое условие предусмотрено в договоре лизинга или установлено дополнительным соглашением сторон (ст. 624 ГК РФ).

Если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю, то выкупная цена предмета лизинга включается в общую сумму договора лизинга (п. 1 ст. 28 Федерального закона от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)», п. 7 ФСБУ 25/2018). Соответственно, выкупная стоимость также учитывается в расходах через амортизацию ППА в течение срока лизинга.

По общему правилу срок полезного использования (СПИ) права пользования активом не должен превышать срок аренды (лизинга). Но если к лизингодателю предполагается переход права собственности на предмет лизинга, то амортизацию следует начислять в течение срока полезного использования предмета лизинга (п. 17 ФСБУ 25/2018).

В налоговом учете (НУ) лизингополучателя выкупная стоимость лизингового имущества, выделенная в договоре лизинга, в расходах не учитывается. При переходе права собственности на предмет лизинга выкупная цена (без учета НДС) включается в первоначальную стоимость собственного основного средства. Если первоначальная стоимость превысит 100 тыс. руб., то выкупленное имущество принимается к учету в составе собственного амортизируемого основного средства, стоимость которого погашается посредством начисления амортизации. Если же выкупленное имущество не удовлетворяет критериям амортизируемого имущества, то его стоимость списывается в материальные расходы (п. 1 ст. 256, п. 1 ст. 257, п. 5 ст. 270 НК РФ).

Для отражения перехода права собственности на предмет лизинга в «1С:Бухгалтерии 8» предназначен специальный документ Выкуп предметов лизинга (раздел ОС и НМА).

Досрочный выкуп предмета лизинга

Лизингодатель и лизингополучатель могут договориться, подписав соответствующее соглашение, что предмет лизинга переходит в собственность лизингополучателя до истечения срока договора лизинга при условии внесения арендатором всей обусловленной договором выкупной цены (п. 1 ст. 624 ГК РФ, п. 1. ст. 19 Закона о лизинге).

На практике досрочный выкуп предмета лизинга означает изменение первоначальных условий договора финансовой аренды, в результате чего может пересматриваться не только график уплаты лизинговых платежей, но и их размер. Соответственно, меняется величина обязательства по аренде. Изменение величины обязательства по аренде относится на стоимость права пользования активом. Уменьшение обязательства по аренде сверх балансовой стоимости ППА включается в доходы текущего периода (п. 21 ФСБУ 25/2018).

О том, как арендатору при применении ФСБУ 25/2018 учитывать изменения условий аренды в «1С:Бухгалтерии 8» редакции 3.0, см. в статье «ФСБУ 25/2018: как арендатору отразить изменение условий аренды в «1С:Бухгалтерии 8″».

Рассмотрим, как в «1С:Бухгалтерии 8» отражается досрочный выкуп предмета лизинга.

Пример

Поступление в лизинг

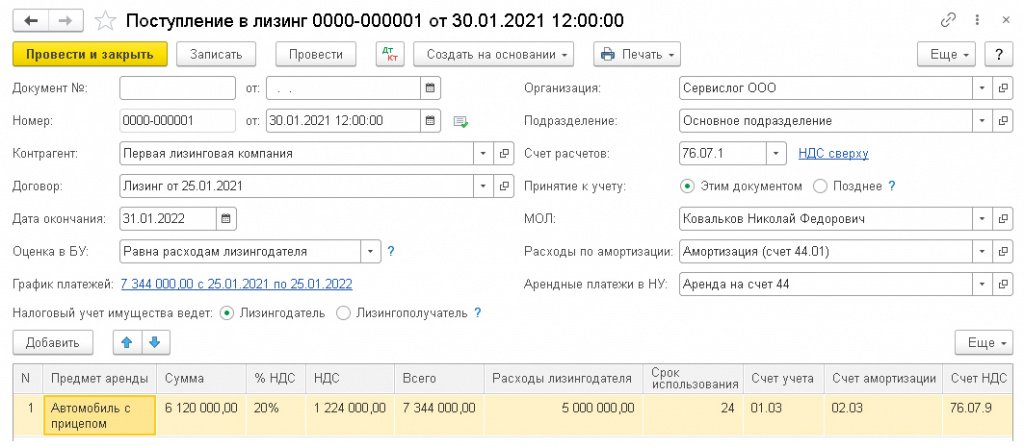

Предположим, лизингодатель предоставляет лизингополучателю автомобиль с прицепом 30.01.2021. Именно на эту дату (на дату предоставления предмета лизинга) следует создать документ Поступление в лизинг (раздел ОС и НМА). Заполненный документ представлен на рисунке 1.

Рис. 1. Поступление в лизинг

По условиям Примера у лизингополучателя не было никаких дополнительных затрат, связанных с предметом лизинга. Кроме того, лизингополучатель применяет линейный метод начисления амортизации, устанавливаемый в программе по умолчанию. В этом случае отдельный документ Принятие к учету ОС не потребуется, поэтому переключатель Принятие к учету следует установить в положение Этим документом.

Исходя из условий Примера, переключатель Налоговый учет имущества ведет следует установить в положение Лизингодатель.

Также известно, что лизингополучатель определяет первоначальную дисконтированную стоимость обязательств прямым путем с применением фактической ставки дисконтирования.

Согласно рекомендации БМЦ от 11.09.2015 № Р-65 «Ставка дисконтирования», первоначальной дисконтированной стоимостью обязательств лизингополучателя считается цена приобретения лизингодателем предмета лизинга у поставщика за вычетом авансовых платежей.

Иными словами, определение первоначальной дисконтированной стоимости обязательства прямым путем означает ее определение непосредственно на основе условий и обстоятельств заключения соответствующей сделки без применения процедуры дисконтирования.

В этом случае в «1С:Бухгалтерии 8 КОРП» в поле Оценка в БУ следует выбрать значение Равна расходам лизингодателя.

Расчет фактической ставки и процентных расходов выполняется на основании графика платежей. Для заполнения графика платежей по гиперссылке График платежей следует перейти в одноименную форму, где указать суммы и даты платежей в соответствии с договором лизинга (можно воспользоваться кнопкой Заполнить для автоматического заполнения). Сумма, рассчитанная в поле Всего (7 344 тыс. руб.) табличной части документа, должна соответствовать итоговой сумме графика платежей, указанной в строке Всего платежей.

Счета учета в документе Поступление в лизинг устанавливаются по умолчанию.

По кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета фактической ставки дисконтирования и общую сумму процентных расходов (рис. 2). Все суммы в справке указываются без учета НДС.

Рис. 2. Справка-расчет начисления процентных расходов

Проанализируем показатели, указанные в графах 1-6 первой табличной части Справки-расчета начисления процентных расходов:

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода, за который начисляются проценты, и процентной ставки. Проценты начисляются на дату лизингового платежа и на конец месяца (п. 19 ФСБУ 25/2018). Результаты расчета процентных расходов отражаются во второй табличной части Справки-расчета начисления процентных расходов. По условиям Примера общая сумма процентов по договору лизинга составляет 1 120 тыс. руб.

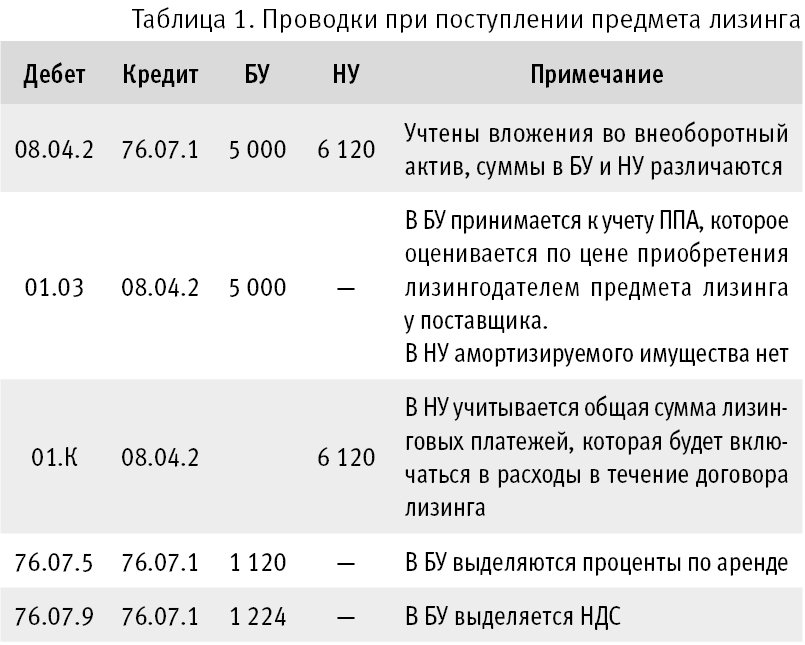

При проведении документа Поступление в лизинг формируются бухгалтерские проводки, а также записи в регистры подсистемы учета ОС. Бухгалтерские проводки представлены в таблице 1.

Таблица 1. Проводки при поступлении предмета лизинга

В конце января 2021 года при выполнении регламентной операции Начисление процентных расходов, входящей в обработку Закрытие месяца (данная регламентная операция доступна только в «1С:Бухгалтерии 8 КОРП»), в бухгалтерском учете формируется проводка:

Дебет 91.02 Кредит 76.07.5

— на сумму процентных расходов, которая составляет 6 тыс. руб. согласно Справке-расчету начисления процентных расходов (см. рис. 2).

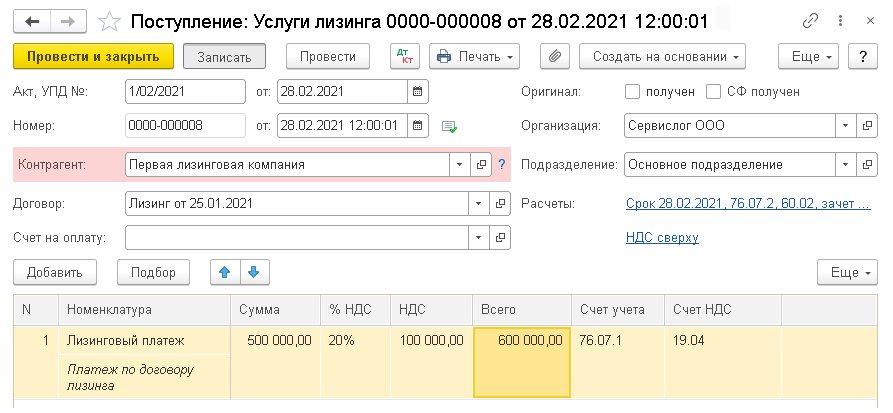

Регулярные лизинговые операции

Рис. 3. Услуги лизинга

Проводки, сформированные при проведении документа Услуги лизинга, приведены в таблице 2.

Таблица 2. Проводки при отражении ежемесячных лизинговых платежей

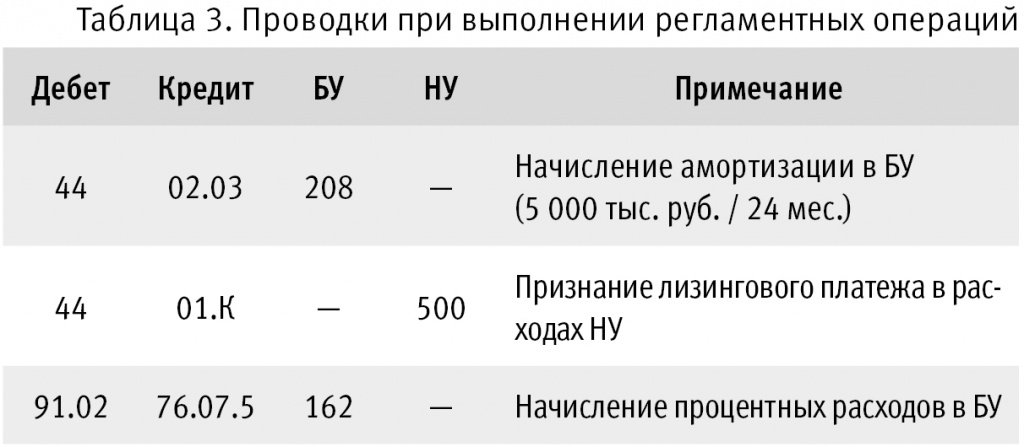

В конце февраля при выполнении ежемесячных регламентных операций Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 3.

Таблица 3. Проводки при выполнении регламентных операций

Расчет расходов по лизинговым операциям в бухгалтерском и налоговом учете можно проанализировать с помощью справок-расчетов:

Признание расходов по ОС, поступившим в аренду;

Начисление процентных расходов.

С марта по июль 2021 года лизингополучатель ежемесячно отражает операции по начислению лизинговых платежей.

При выполнении обработки Закрытие месяца выполняются регламентные операции Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов.

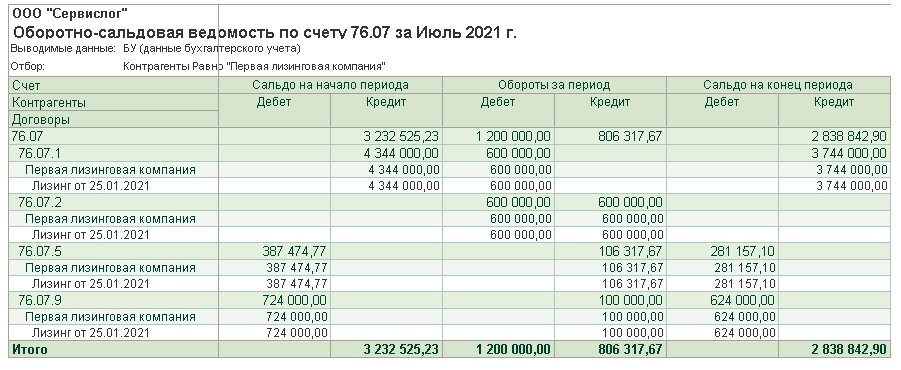

Полную картину расчетов по лизингу на конец июля можно получить, сформировав Оборотно-сальдовую ведомость по счету 76.07 «Расчеты по аренде» (рис. 4):

Рис. 4. ОСВ по счету 76.07

номинальная сумма остатка арендных обязательств с учетом НДС составляет 3 744 тыс. руб. (600 тыс. руб. х 6 мес. + 144 тыс. руб.). Это кредитовое сальдо счета 76.07.1;

задолженность по лизинговым платежам отсутствует. Об этом свидетельствует нулевое кредитовое сальдо счета 76.07.2;

остаток суммы процентов, подлежащих включению в расходы до конца срока действия договора, отражается по дебету счета 76.07.5 и составляет 281 тыс. руб.;

сумма НДС от остатка арендных обязательств (624 тыс. руб.) отдельно учитывается по дебету счета 76.07.9;

приведенная (дисконтированная) сумма остатка арендных обязательств составляет 2 839 тыс. руб. Это свернутое кредитовое сальдо счета 76.07.

Помимо этого, на счете 60.02 «Расчеты по авансам выданным» учитывается аванс, выплаченный лизингодателю в июле 2021 года в сумме 600 тыс. руб. (в т. ч. НДС 20 %).

Данный аванс зачитывается в августе 2021 года при начислении лизингового платежа.

Изменение условий договора лизинга

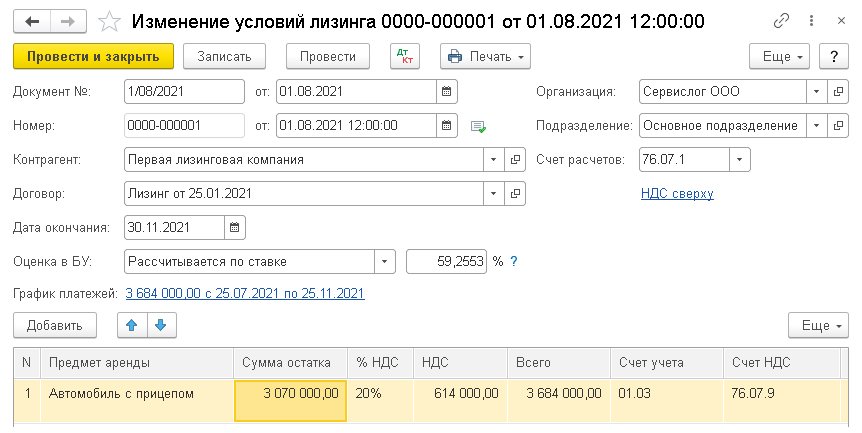

Изменение условий лизинга в программе отражается одноименным документом (раздел ОС и НМА). На рисунке 5 представлен заполненный документ.

Рис. 5. Изменение условия лизинга

При изменении условий лизинга в «1С:Бухгалтерии 8» (в базовой версии и версии ПРОФ) следует указать новый остаток арендных обязательств и новый срок окончания договора.

Исходя из этих показателей, в бухгалтерском учете пересчитывается стоимость ППА и сумма ежемесячной амортизации.

В «1С:Бухгалтерии 8 КОРП» дополнительно потребуется скорректировать график платежей и ставку дисконтирования (при необходимости).

По условиям Примера в поле Оценка в БУ следует выбрать значение Рассчитывается по ставке и указать фактическую ставку дисконтирования (59,2553 %), значение которой было автоматически определено в программе при проведении документа Поступление в лизинг. Также необходимо внести изменения в график платежей, поскольку меняются суммовые показатели и срок окончания договора лизинга.

Предположим, по дополнительному соглашению к договору лизинга организация должна внести остаток лизинговых платежей и выкупную стоимость предмета лизинга 25.11.2021.

Теперь итоговая сумма в новом графике платежей составляет 3 684 тыс. руб., и она равна сумме документа Изменение условий лизинга, указанной в поле Всего. Если эти суммы не будут равны, программа укажет на ошибку и не проведет документ.

Изменение графика платежей влечет перерасчет приведенной стоимости обязательства, а также сумму процентных расходов за оставшийся срок договора. Порядок такого перерасчета приведен в Справке-расчете начисления процентных расходов, которая доступна из документа Изменение условий лизинга по кнопке Печать (рис. 6).

Рис. 6. Справка-расчет начисления процентных расходов после изменений условий лизинга

Проанализируем показатели, указанные в графах 1-5 первой табличной части Справки-расчета (все суммы указываются без учета НДС):

Сумма процентов, подлежащих включению в расходы до конца срока действия договора, теперь составляет 247 тыс. руб. Результаты расчета процентных расходов отражаются во второй табличной части Справки-расчета.

Таким образом, в результате изменения условий лизинга:

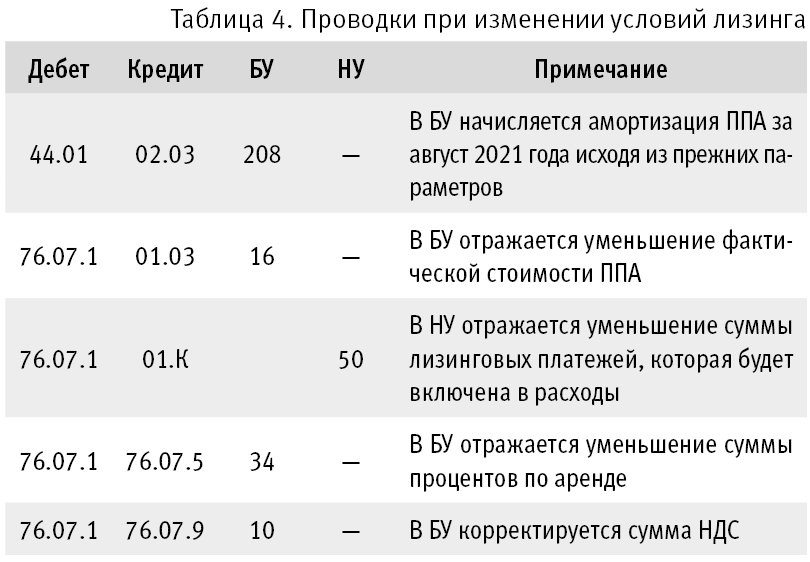

При проведении документа Изменение условий лизинга формируются проводки (таблица 4).

Таблица 4. Проводки при изменении условий лизинга

С августа по октябрь 2021 года лизингополучатель продолжает начислять лизинговые платежи в сумме 600 тыс. руб. в месяц (в т. ч. НДС 20 %). Также выполняются регламентные операции Признание в НУ арендных платежей (на сумму 500 тыс. руб.) и Начисление процентных расходов (в суммах согласно Справке-расчету).

Регламентная операция Амортизация и износ основных средств в августе не выполняется, поскольку амортизация ППА за август уже начислена при изменении условий лизинга. С сентября 2021 года при выполнении регламентной операции Амортизация и износ основных средств амортизация ППА начисляется исходя из новых параметров:

Расчет суммы амортизации можно проанализировать с помощью Справки-расчета амортизации.

Выкуп предмета лизинга

В ноябре 2021 года согласно графику платежей лизингополучатель выплачивает в адрес лизингодателя последний лизинговый платеж (1 140 тыс. руб., в т. ч. НДС 20 %), а также выкупную стоимость предмета лизинга (144 тыс. руб., в т. ч. НДС 20 %).

Лизинговый платеж за ноябрь 2021 года начисляется на оставшуюся сумму платежей по договору без учета выкупной стоимости (1 740 тыс. руб., в т. ч. НДС 20 %). В этом платеже учитывается авансовый платеж на сумму 600 тыс. руб. (в т. ч. НДС 20 %), выплаченный в октябре.

Таким образом, на конец ноября 2021 года до выполнения регламентных операций в учете лизингополучателя:

на счете 60.02 в качестве аванса, выданного лизингодателю, учтена сумма выкупной стоимости предмета лизинга (144 тыс. руб., в т. ч. НДС 20 %);

задолженность по лизинговым платежам, учтенная на счете 76.07.1, соответствует сумме выкупной стоимости и составляет 144 тыс. руб. (в т. ч. НДС 20 %);

в БУ фактическая стоимость ППА составляет 4 984 тыс. руб.;

в БУ начисленная амортизация по ППА составляет 1 873 тыс. руб. ((5 000 тыс. руб. / 24 мес.) х 7 мес. + (3 525 тыс. руб. / 17 мес.) х 2 мес.);

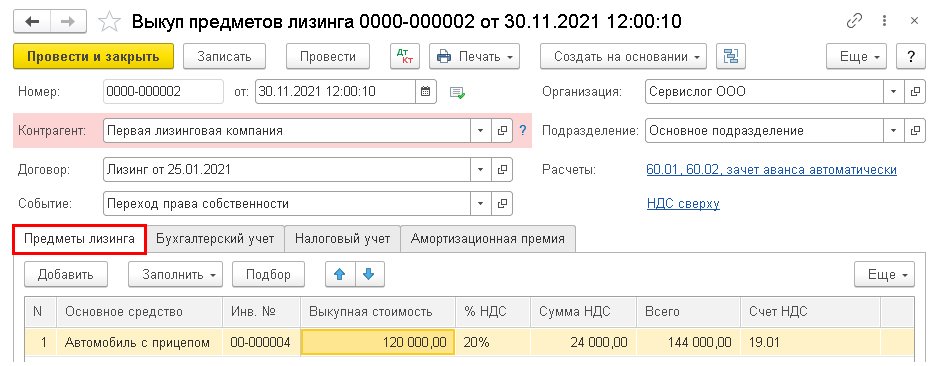

Для отражения перехода права собственности на предмет лизинга необходимо создать документ Выкуп предметов лизинга (раздел ОС и НМА).

В шапке документа следует указать лизингодателя, договор с лизингодателем, событие, происходящее с предметом лизинга (например, Переход права собственности).

На закладке Предметы лизинга следует указать предмет лизинга и его выкупную стоимость (рис. 7).

Рис. 7. Выкуп предмета лизинга

На закладке Бухгалтерский учет автоматически проставляются счета:

Закладка Налоговый учет заполняется следующим образом:

в поле Порядок включения выкупной стоимости в состав расходов установить значение Начисление амортизации, т. к. выкупная цена превышает 100 тыс. руб.;

оставить установленный по умолчанию флаг Начислять амортизацию;

В отношении выкупленного имущества лизингополучатель вправе применить амортизационную премию (п. 9 ст. 258 НК РФ, письмо Минфина России от 18.05.2012 № 03-03-06/1/253), но такое условие в Примере не предусмотрено, поэтому закладка Амортизационная премия не заполняется.

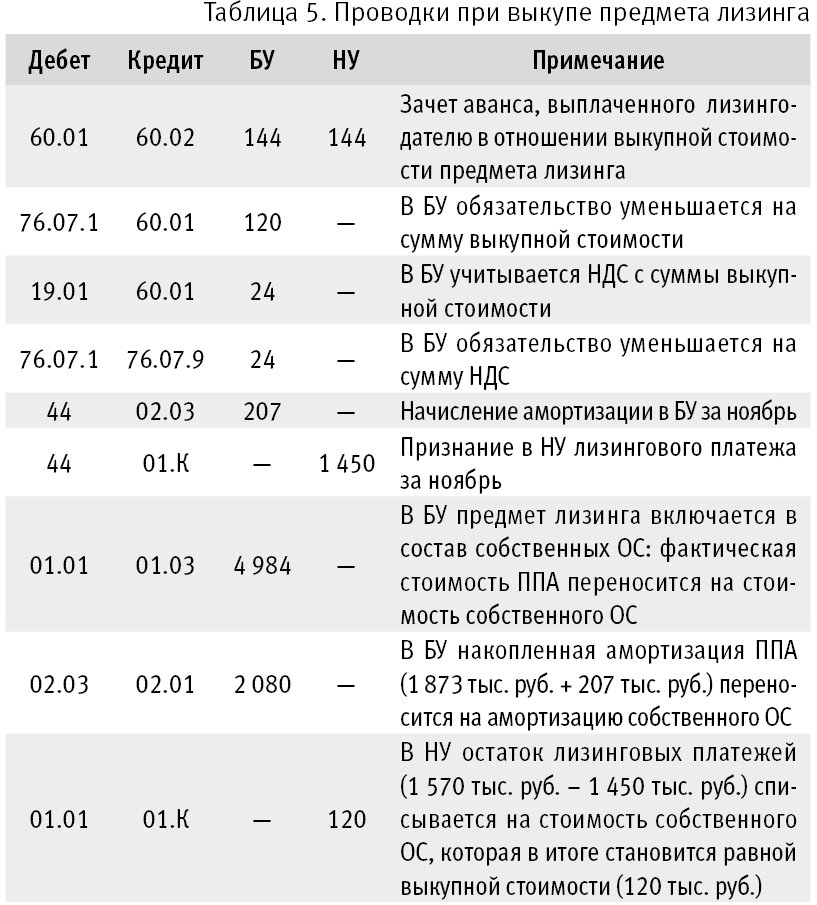

При проведении документа Выкуп предметов лизинга формируются бухгалтерские проводки, а также записи в регистры подсистемы учета ОС. Бухгалтерские проводки представлены в таблице 5.

Таблица 5. Проводки при выкупе предмета лизинга

При выполнении ежемесячных регламентных операций в ноябре 2021 года амортизация по автомобилю с прицепом в бухгалтерском учете не начисляется, также не признаются в налоговых расходах лизинговые платежи, поскольку указанные операции уже были учтены при проведении документа Выкуп предметов лизинга.

При выполнении операции Начисление процентных расходов в бухгалтерском учете отражаются расходы по процентам за последний месяц финансовой аренды (см. рис. 7):

Дебет 91.02 Кредит 76.07.5

— на сумму 34 тыс. руб.

Таким образом, по истечении договора лизинга на 30.11.2021 после проведения документа Выкуп предметов лизинга и выполнения регламентных операций обязательство по аренде полностью погашается, поэтому сальдо на всех субсчетах счета 76.07 обнуляется. Для автомобиля с прицепом, переведенного в состав собственных ОС, устанавливаются параметры амортизации:

в БУ первоначальная стоимость объекта не меняется и составляет 4 984 тыс. руб.;

в БУ оставшийся СПИ составляет 14 мес.;

в НУ стоимость объекта равна выкупной стоимости и составляет 120 тыс. руб.;

в НУ срок полезного использования составляет 14 мес.

Учет собственного ОС после его выкупа

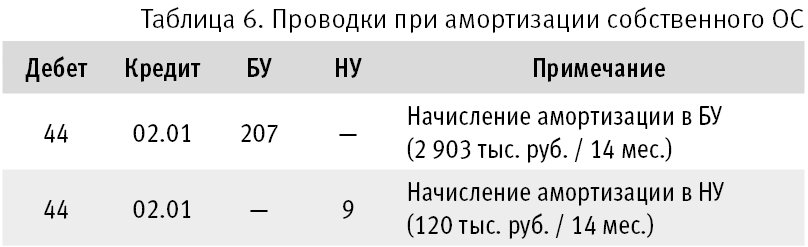

С декабря 2021 года при выполнении регламентной операции Амортизация и износ основных средств по автомобилю с прицепом, переведенному в состав собственных ОС, в бухгалтерском и налоговом учете начисляется амортизация. Проводки приведены в таблице 6.

Таблица 6. Проводки при амортизации собственного ОС

В январе 2023 года автомобиль с прицепом будет полностью самортизирован в БУ и НУ.

От редакции. В 1С:Лектории 01.04.2021 состоялась онлайн-лекция «ФСБУ 25/2018 «Бухгалтерский учет аренды»: поддержка в «1С:Бухгалтерии»» с участием эксперта 1С.