Как правильно писать: «подотчёт» или «под отчёт»?

Те, кто сталкивались с правописанием словоформ «подотчёт» или «под отчёт», наверняка испытывали сомнения в правильности написания того или иного варианта. Что это – одно целое слово с приставкой «под» или два, состоящие из предлога и существительного? Это необходимо выяснить.

Как правильно писать?

Писать можно и слитно, и раздельно. Оба варианта считаются правильными, а выбор целиком зависит от контекста предложения.

От того, какую смысловую нагрузку несёт текст фразы, зависит, пишем мы одним словом − «подотчёт» или двумя − «под отчёт».

Слитный вариант

Понимать лексему «подотчёт» следует, как «денежная сумма, выданная кому-либо под отчёт». Есть такие слова, как зарплата или компенсация. Они также обозначают денежные суммы, но за них не надо отчитываться. В этом разница между синонимически близкими словами.

Слитное написание объясняется тем, что слово является бухгалтерским термином, образованным от прилагательного «подотчётная сумма». Сокращённый аналог стал писаться с предлогом вместе, как и прилагательное, давшее ему жизнь. В нём невозможна вставка любых лексем или вопросов, другой предлог допустим лишь перед всей словоформой.

Морфемный анализ слова «подотчет»

Слово подотчёт в начальной форме состоит из приставки «под-» и корня «отчёт», они же составляют и основу слова. Суффикс отсутствует, а окончание нулевое, но появляется при изменении формы лексемы.

В слове присутствуют 2 (две) морфемы.

Этимологически существует ещё один префикс «от», сравним со словами «недочёт», «переучёт», «чет» и «нечет». Так что исходным корнем является «чёт», а «от» всего лишь ещё одна приставка, но почему-то при современном словообразовательном разборе этот факт не учитывается.

Примеры предложений со слитным написанием:

Случаи раздельного написания «под отчёт»

Существительное с предлогом пишется раздельно, если оно может употребляться самостоятельно, а с предлогом «под» сочетается, находясь в винительном падеже. Но если детально вникнуть в смысл фразы, то понимание контекста предложения предопределит правильный выбор и поможет избежать ошибки. Другой способ избежать казуса, попробовать вставить между предлогом и словом другую словоформу и вопрос. Если это удастся, значит, нужно писать раздельно.

Рассмотрим эти случаи на практике:

Неправильное написание слов «подотчет» и «под отчет»

Отдельно взятые словоформы не будут считаться ошибочными при написании в любом из вариантов. Ошибка может быть допущена лишь в том случае, если та или иная из данных лексем была неправильно применена в контексте предложения.

Заключение

Ошибки, которые нельзя определить вне контекста фразы, считаются речевыми и не являются грубыми. В этом их отличие от грамматических и орфографических нарушений правил. Но, тем не менее, это не исключает обязанности знать и правильно использовать слова в контексте предложений.

Деньги под отчет: пять главных правил и образцы заявления и приказа

Правила выдачи денег подотчет последний раз менялись 19.08.2017. Тогда же претерпели изменения некоторые кассовые операции. А последующие нововведения в проведении учета и налогообложения затронули порядок расчетов с подотчетниками.

Кто вправе получать деньги

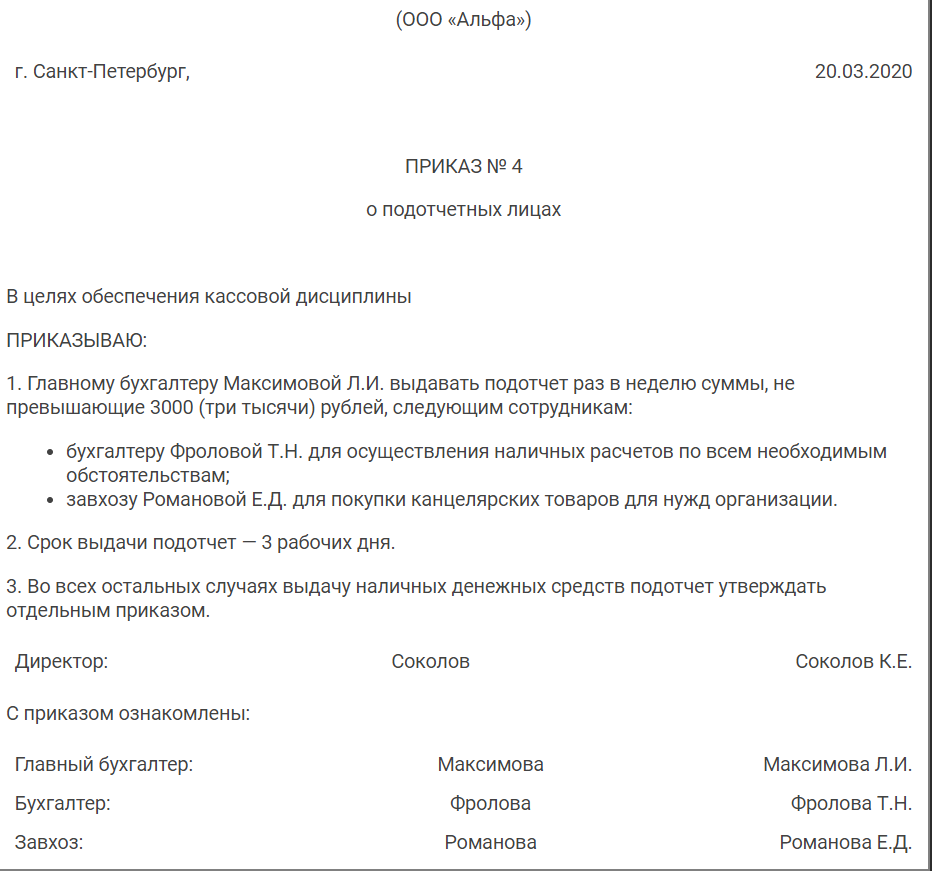

Работодатель, по ч. 1 ст. 19 ФЗ от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», обязан организовать и вести внутренний контроль совершаемых фактов хозяйственной деятельности. Порядок контроля за выдачей денег подотчетным лицам определяет руководитель компании. Он издает приказ со списком лиц, обладающих правом на получение денежных средств из кассы организации.

Подотчетными являются лица, которым организация или ИП выдает деньги для выполнения поручений и которые обязаны предоставить отчет об их использовании. Ими выступают любые работники предприятия.

Как получить деньги

Для выдачи денег достаточно приказа или другого распорядительного документа компании от имени директора. Форма такого документа произвольная. Но в нем должны содержаться следующие реквизиты:

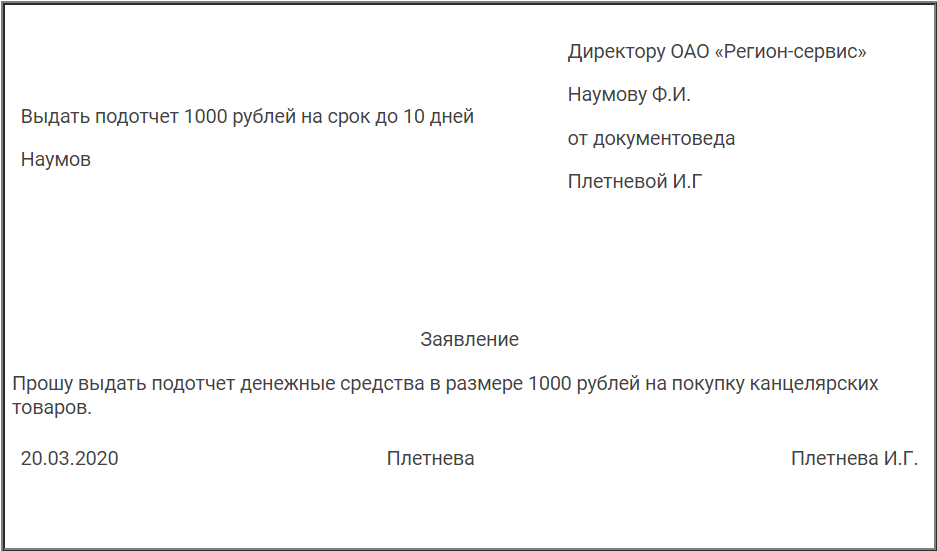

Заявление от работника

Приказ о подотчетных лицах

Какую сумму выдавать подотчет

Считается, что это ограничение превышать нельзя. Но есть и нюансы. Этот лимит на расходы установлен только для расчетов с другими организациями и ИП (см. п. 6 указаний ЦБ РФ № 3073-У). А на расчеты с физлицами, которыми выступают сотрудники предприятия, он не распространяется. Сюда входит заработная плата, социальные выплаты, личные нужды руководителя организации и выдача денежных средств подотчет. Учитывая это, выдача большей суммы не является нарушением кассовой дисциплины.

Необходим ли отчет за полученную сумму

Но это не значит, что оформлять авансовые отчеты по израсходованным суммам сотрудникам больше не нужно. Отчетные документы о потраченных деньгах работник в обязательном порядке передает в бухгалтерию.

Сроки отчета

Если срок возврата не установлен, сотрудник сдает отчет в тот же день, в который их получил. Указание на это имеется в письме ФНС от 24.01.2005 № 04-1-02/704.

А вот для командировочных расходов существуют особые условия авансового отчета. По п. 26 положения, утвержденного постановлением правительства РФ от 13.10.2008 № 749, сотрудник обязан отчитаться по ним в течение 3 рабочих дней со дня возвращения.

Что учесть в 2020 году

Оформляя документы по новым образцам для подотчета с 19 августа 2017 года, помните:

1. Если подотчетнику для приобретения товаров и услуг в интересах организации выдана доверенность и он предъявил ее продавцу, то продавец обязан отразить эти данные в выданном кассовом чеке.

2. Если продавец не в состоянии достоверно установить, что физическое лицо действует в интересах определенной организации, то выполнять это требование к оформлению чека он не обязан. В этом случае покупателем для продавца является само физлицо. И кассовый чек оформляется в обычном порядке.

Изменяем положение о ведении кассовых операций

Сотрудники вправе получать подотчетные средства наличными в кассе предприятия. Также допускается выдача компанией денег на банковскую карту, в том числе на зарплатную карту работника (см. указание № 3073-У, письмо Минфина России от 25.07.2014 № 03-11-11/42288). Чтобы это стало возможным, порядок расчета с подотчетными работниками следует зафиксировать в учетной политике компании.

Через кассу деньги выдаются в соответствии со следующими требованиями:

1. При оформлении кассовых документов бухгалтер обязан руководствоваться положениями указаний № 3210-У.

2. Деньги подотчетному лицу выдаются на основании приказа (или иного распорядительного документа) или по его письменному заявлению. Как указано в письме ЦБ РФ от 06.09.2017 № 29-1-1-ОЭ/2064, приказ подписывает директор, в нем указываются дата и регистрационный номер.

3. Срок, на который выданы подотчетные средства, устанавливается в распорядительном документе на их выдачу. Срок отчета (абз. 2 п. 6.3 указаний № 3210-У) составляет 3 дня. В течение этого времени подотчетник обязан отчитаться или вернуть деньги организации.

4. Выдача денег в подотчет из кассы оформляется расходным ордером. Возврат остатков подотчетных сумм — приходными ордерами. Деньги в подотчет вправе выдаваться и путем их перечисления на банковскую карту заявителя (письмо Минфина от 25.08.2014 № 03-11-11/42288). Вернуть деньги подотчетнику разрешается путем перечисления средств на расчетный счет предприятия. Возможность безналичных подотчетных расчетов закрепляется в учетной политике.

5. Лимит сумм, которые выдаются в подотчет, не установлен. Предприятие вправе выдать подотчетному лицу деньги в любой сумме. Лимит расчетов (100 000 руб. по одному договору) необходимо учитывать только при расчете между предприятиями. В этом отношении изменения для подотчетных лиц не произошли.

6. Выдача денег в подотчет лицу, у которого имеется задолженность по подотчетным суммам, с 19.08.2017 не является нарушением закона.

7. Организации и ИП вправе выдавать деньги в подотчет не только тем работникам, которые трудятся на основе постоянного трудового договора, но и тем, кто состоит с предприятием в гражданско-правовых отношениях (письмо ЦБ РФ от 02.10.2014 № 29-1-1-6/7859).

8. Выдача из кассы в подотчет оформляется проводкой Дт 71 Кт 50. При переводе денежных средств на карту — проводка Дт 71 Кт 51.

Главные правила

1. Под отчет выдается любая сумма.

2. С 19.08.2017 работнику, чтобы получить деньги подотчет, достаточно распоряжения руководителя компании. Заявление писать не обязательно.

3. Ранее до сдачи отчета за прошлую сумму работник не мог получить подотчетные, теперь ответ на вопрос: можно ли выдавать деньги в подотчет, если сотрудник не отчитался за предыдущий, — да, можно.

4. Подотчетные суммы разрешается переводить на банковские карты.

5. С 19.08.2017 обновлены локальные акты о расчетах с подотчетными лицами.

Ответственность

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.

Подотчетные суммы: рекомендации налогового консультанта

Рассмотрим риски, когда деньги выдаются подотчет: дефекты авансовых отчетов и прилагаемых к ним документов. А также ситуацию, когда подотчетные суммы по разным причинам персонал не возвращает.

Когда подотчет могут признать доходом сотрудника

Можно взять сумму в подотчет и больше никогда о ней не думать. Этот способ в некоторых компаниях является одним из способов получения наличных. Но что дальше?

В целях налога на прибыль расходами признаются обоснованные и документально подтвержденные затраты на деятельность, направленную на получение дохода (п. 1 ст. 252 НК РФ). Обоснованными принято считать те расходы, которые понесли именно в интересах развития и функционирования компании. Эти же расходы одновременно должны подтверждаться правильно оформленными документами.

Правильный документ содержит обязательные реквизиты: название и дату документа, наименование компании (ИП), суть сделки, величину натурального или денежного измерения хозяйственной операции, должность лица, совершившего операцию и ответственного за ее оформление, подпись. Дефекты документов могут стать основанием доначисления налога на прибыль, а также взносов и НДФЛ по сотруднику, который предоставил такие дефектные документы.

Приведем несколько примеров. В деле, которое дошло до Верховного суда (определение от 09.03.2016 № 302—КГ16—450), судьи признали правоту налоговой инспекции, которая признала полученный подотчет доходом сотрудника и доначислила НДФЛ. Причина — сотрудник приложил к авансовому отчету документы, где не были указаны должность и ФИО лица, который подписал документ. В товарных чеках наименование товаров указано как «хозяйственные расходы» или «канцелярские расходы». Отсутствовали даты составления документов, а также не заполнены графы «количество»,«цена товара».

В деле от 23.05.2016 №Ф08—2743/2016 Арбитражный суд Северо—Кавказского округа указал, что отсутствие в документе тех или иных реквизитов автоматически ставит под сомнение факт совершения сделки, а значит — и документальное подтверждение расходов. Так как расходов в интересах компании не было, то в этом деле подотчетные суммы тоже признали доходом сотрудника.

Часто возникает вопрос с кассовыми чеками как с документами, подтверждающими расходы. Кассовый чек по общему правилу обязателен, но есть исключительные случаи, когда продавец товара или услуги не использует кассу правомерно.

Закон не обязывает покупателя устанавливать должен продавец использовать кассу и оформлять чеки или нет. Однако сотрудник должен знать: если ему не дают обычный чек, он имеет право потребовать товарный с обязательными реквизитами. Это номер и дата товарного чека, наименование и ИНН продавца, наименование и количество товара, сумма оплаты, должность, ФИО, подпись лица, оформившего товарный чек. Это позволит признать расходы в налоговом учете (письмо Минфина от 16.08.2017 № 03—01—15/52653).

Инспекторам ничего не мешает узнать, должен ли продавец применять кассовую технику. Складывается парадоксальная ситуация. С одной стороны, сотрудник—покупатель не обязан знать должен ли продавец применять ККТ. С другой стороны, если при проверке выяснится, что продавец должен применять ККТ, но дает только товарный чек, то расходы снимут.

Минфин в письме от 22.01.2020 № 03—03—06/1/3300 разъясняет, что, если приложенные к авансовому отчету подтверждающие документы оформлены с нарушением законодательства РФ, расходы по такому авансовому отчету не учитываются для целей налога на прибыль организации, так как не имеют надлежащего документального подтверждения.

Предметом спора часто становятся транспортные документы. Для подтверждения транспортных расходов в командировке одного проездного билета недостаточно — еще нужны кассовые чеки. Исключение: оплата билетов в общественном транспорте.

В 2021 г. можно использовать электронные чеки в качестве подтверждения расходов. Например, если закупку оформляли через интернет и продавец прислал электронный чек, его необходимо распечатать и представить вместе с авансовым отчетом. На это указывает Минфин в письме от 21.04.2017 № 03—01—15/24307.

Как снизить «подотчетные» риски

Рекомендация № 1. Поработайте с сотрудниками

Проведите разъяснительную работу с сотрудниками по получению, оформлению и предоставлению в бухгалтерскую службу документов, подтверждающих расходы по авансовому отчету.

Избегайте подтверждения расходов без кассовых чеков. Расходы по авансовому отчету, к которому приложены какие-либо документы, оформленные не с помощью онлайн-кассы, могут быть признаны документально неподтвержденными. Обращайте внимание на форму чеков.

Рекомендация № 2. Контролируйте сроки оформления подотчетных документов

Утвердите правила, по которым будете определять срок подотчета, и разработайте систему внутреннего контроля за их соблюдением.

По общим требованиям работник обязан отчитаться о подотчетных суммах в течение 3 рабочих дней с момента окончания срока выдачи подотчета. Срок подотчета определяет руководитель при его согласовании. Фактически, на сегодняшний день он может быть любым.

Обратите внимание: подотчетные суммы на командировку по сроку ограничены ее длительностью. После возвращения из командировки сотрудник обязан представить авансовый отчет с документами в течение 3 рабочих дней. Компания может установить и более короткий срок сдачи авансового отчета, например, 1 день. Однако увеличить его нельзя.

Если сотрудник не представит авансовый отчет или не вернет неизрасходованные подотчетные средства, то высока вероятность, что налоговая признает эти выплаты его доходом еще до истечения срока исковой давности (определение Верховного суда от 03.02.2020 № 310—ЭС19—28047).

Особенно часто невозвратом сумм, выданных подотчет, грешат руководители. Они действуют по принципу «я тут главный, что хочу, то и делаю». Если со дня, когда сотрудник должен был отчитаться по подотчетным суммам, пройдет более трех лет — срок исковой давности, компании придется исчислить НДФЛ и взносы.

Рекомендация № 3. Если сроки пропущены, оформите долг

Зависшие миллионы на счетах подотчета — дурной тон. Налоговый инспектор обязательно обратит на это внимание.

Если подотчетник не отчитался своевременно, подпишите с ним соглашение о возврате долга, чтобы избежать доначислений НДФЛ и взносов. Это действие прерывает срок исковой давности (ст. 203 НК РФ, п. 20 постановления Пленума ВАС от 29.09.2015 № 43). С этого дня срок начинает отсчитываться заново. Данный шаг означает, что компания принимает меры и имеет все шансы вернуть деньги, не потраченные на указанные при получении подотчета цели. В соглашении можно указать даты и суммы погашения.

Нужно понимать, что эти суммы должны быть в итоге возвращены компании, а не существовать только на бумаге. Бесконечное переподписание соглашения с указанием новых сроков однажды может быть признано злоупотреблением права.

Настанет час, когда все суммы засчитают в доход сотрудника со всеми вытекающими для компании последствиями.

С 1 января 2020 г. доначисленный в ходе проверки НДФЛ платит компания. Ранее НК РФ устанавливал правило, по которому такие суммы взыскивали с самого физлица. Теперь ситуация изменилась. Доначисленный НДФЛ перестал быть проблемой физлица и стал проблемой компании. Работодатель вправе взыскать налог с сотрудника регрессом, сославшись на факт совершения работником противоправных действий. Однако это непростое дело. Участниками историй с крупными суммами вряд ли будут рядовые менеджеры.

Примеры из жизни

Кейс № 1. При выездной проверке налоговый инспектор обнаружил, что руководитель компании получил в подотчет 30 млн руб., а главный бухгалтер — 9 млн руб. Денежные средства выдавали наличными или перечисляли на карту. Авансовые отчеты фактически были пустыми и присутствовали частично. Оправдание компании, что часть документов безвозвратно утеряли в огне котла, не устроило сначала налогового инспектора, а потом и судейский состав.

Итог: подотчетные средства признали доходом физлица из-за отсутствия документов, подтверждающих расходование денег на нужды и цели компании. Были доначислены приличные суммы: 5 млн рублей НДФЛ, 420 тыс. рублей страховых взносов, пени и штрафы.

Подробности можно посмотреть в постановлении Арбитражного суда Северо-Западного округа от 15.10.2020 №А66—6506/2019.

Кейс № 2. Верховный суд 03.02.2020 рассмотрел дело № 310—ЭС19—28047, в котором подтвердил правомерность доначисления НДФЛ по невозвращенным подотчетным суммам.

Директор компании получил в подотчет в течение 3 лет больше 20 млн рублей в подотчет. Авансовые отчеты представил на сумму всего 350 тыс. рублей. В итоге все остальное проверяющие признали официальным доходом директора.

Суд указал, что при отсутствии доказательств, подтверждающих расходование подотчетных сумм, согласно ст. 210 НК РФ указанные денежные средства являются доходом подотчетного лица. Они подлежат включению в налоговую базу по налогу на доходы физических лиц. Цена вопроса — 4,5 млн рублей в виде налога, пени, штрафа. При этом инспекция не посчитала доход связанным с трудовой деятельностью, а то бы еще и взносы доначислила.

Резюмируем

Каждую ситуацию суд рассматривает с учетом конкретных обстоятельств. Чтобы подотчетные суммы у сотрудника не превратились в его доход, а компании не доначислили налог на прибыль, НДФЛ и взносы, необходимо соблюдать простые правила:

В качестве универсальной рекомендации — совет от древнегреческих мудрецов: «Мера во всем».

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.

Деньги ООО: как выдать под отчёт

Деньги ООО нельзя просто взять и потратить, даже на благо компании. Оплачивайте покупки с расчётного счёта или выдавайте сотрудникам. В последнем случае вы, на бухгалтерском языке, «выдаёте деньги под отчёт». Мы поможем правильно это оформить и разобраться, что делать, если сотрудник потратил больше или положил деньги в карман.

Зачем компании выдают деньги под отчёт

Допустим, в офисе закончилась бумага для принтера. Необязательно вести переговоры с поставщиком канцтоваров, заключать договор и перечислять деньги с расчётного счёта. Для покупки пары пачек бумаги выдайте деньги сотруднику. Он купит бумагу от своего имени и отчитается о расходах.

Компании выдают деньги под отчёт в трёх случаях.

Кому можно выдать подотчётные деньги

Директору и работникам, с которыми заключен трудовой или гражданско-правовой договор.

Раньше законодательство запрещало выдавать деньги под отчёт, если сотрудник не отчитался за прошлый раз. Запрет отменило Указание Банка России от 19 июня 2017 г. № 4416-У.

Как выдать деньги под отчёт наличными

Если деньги остались, сотрудник обязан вернуть их. При возврате в кассу оформите приходный кассовый ордер (ПКО).

Если денег не хватило и сотрудник вложил свои, организация компенсирует расходы. При выдаче наличных оформите РКО. При переводе безналом создайте отдельную платежку. Не выдавайте компенсацию вместе с зарплатой, потому что в этом случае налоговая может доначислить налоги и взносы.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Как выдать деньги под отчёт безналом

Обычно подотчётные деньги выдают из кассы. Минфин разрешает безналичные переводы, но советует издать об этом приказ.

В приказе о выдаче подотчётных пропишите, по каким реквизитам перечислите деньги сотруднику. В назначении платежа укажите, что деньги выданы под отчёт и по какому приказу. ПКО и РКО оформлять не нужно. В остальном порядок выдачи подотчётных безналом такой же, как и наличными.

Что, если нет подтверждающих документов

Налоговая может узнать об этом только при проверке. Она:

Что, если сотрудник не возвращает деньги

Срок отчёта по расходам прошёл, сотрудник ничего не купил, а деньги оставил себе. В течение месяца издайте приказ об удержании подотчётных сумм из зарплаты.

Вычитайте до 20% зарплаты сотрудника. Больше — запрещает Трудовой кодекс. Большой долг вычитают из зарплаты много месяцев.

Попросите сотрудника написать заявление об удержании подотчётных из зарплаты и сможете уменьшать её полностью.

Если сотрудник против возврата подотчётных, уменьшать зарплату нельзя. Обращайтесь в суд.

Что, если месяц прошёл, а вы не успели издать приказ о взыскании денег

Остался единственный способ — обратиться в суд.

А если с момента нарушения прошло 3 года, истёк срок исковой давности. Пришло время списать задолженность сотрудника как безнадёжную. Учитывать её в расходах УСН запрещает Налоговый кодекс.

Когда вы списываете подотчётные в безнадёжные долги, у сотрудника возникает доход. Удержите 13% НДФЛ с ближайшей выплаты. Если до конца года не удержали налог, уведомите налоговую до 1 марта, а сотрудник сам заплатит НДФЛ до 1 декабря следующего года.

Как простить подотчётные сотруднику

Подпишите с сотрудником договор дарения денежных средств. Удержите из зарплаты 13% НДФЛ с суммы свыше 4 000 рублей. Подарки на 4 000 рублей не облагаются НДФЛ.

Чем рискует директор, если не возвращает подотчётные

К подотчётным для директора относятся подозрительно: это популярный способ вывода денег из ООО. Налоговая может не дожидаться истечения срока исковой давности и начислить налоги. Юридически это неправильно: пока срок исковой давности не истёк, деньги не перешли в собственность сотрудника и не являются доходом. Но доказывать свою правоту придётся в суде.

Если директор регулярно берёт и возвращает подотчётные без видимого результата — налоговая сочтёт подотчётные беспроцентным займом. Займы под 0% выгоднее, чем в банке, поэтому облагаются налогом. Подробнее о займах читайте в статье.

Что, если сотрудник купил товар для компании и хочет получить компенсацию

При подотчёте сотрудник получает аванс и отчитывается по расходам. Когда сотрудник сначала покупает товар, а потом просит деньги — это не подотчёт. Поэтому авансовый отчёт не нужен.

Пусть сотрудник напишет заявление о компенсации расходов, а директор издаст приказ и перечислит деньги.

Иногда налоговики переквалифицируют компенсацию расходов в договор купли-продажи: будто бы сотрудник купил товар и перепродал компании. Будет сложно доказать, что сотрудник действовал в интересах компании. Налог платить не придётся, потому что физлица имеют право на вычет до 250 000 рублей за перепродажу имущества. Сотрудник сдаст декларацию и отразит в ней вычет. Но, возможно, у него были другие планы на вычет.

Поэтому оформлять подотчет безопаснее, чем получать компенсацию.

Полезно запомнить

Статья актуальна на 08.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур