Заявления в налоговую

Заявление в налоговую – это официальное обращение ФЛ или ЮЛ к госоргану. Основание для его составления – потребность в реализации своих прав. Заявление не оформляется, если есть факт нарушения прав заявителя. В этом случае составляется жалоба, которая отличается от заявления и по форме, и по функциям.

Основная информация

Заявление – это документ, позволяющий лицу воспользоваться конституционными правами и свободами. Его рассмотрение регулируется ФЗ №59 «О порядке рассмотрения граждан» от 2 мая 2006 года.

Налоговая – это госорган, а потому обращение в структуру отличается повышенным формализмом. Для заявления требуется бланк. Сведения вносятся в него на основании инструкции.

Требования

Заявление должно соответствовать этим нормам:

Заявление состоит из частей: «шапка», название документа, «тело», подпись и дата.

Особенности составления разных видов заявлений

В налоговую могут направляться разные виды заявлений. На виды они разделяются в зависимости от цели направления и содержания.

О получении ИНН

Любой плательщик налогов ставится на учет в ФНС. Постановка на учет выполняется в течение 5 дней после направления заявления. Последнее составляется по форме №2-2-Учет, установленной приказом ФНС №ЯК-7-6/488@ от 11 августа 2011 года.

О вычете

Вычет представляет собой сумму, сокращающую расчетную базу при определении налога. Различают эти виды вычетов:

Возврат налога выполняется на основании заявления. Форма его установлена приказом ФНС №ММВ-7-8/182@ от 14 февраля 2017 года.

О выдаче справки о том, что у плательщика нет долгов

Плательщик может запросить информацию о наличии/отсутствии задолженности по налогам. Для этого нужно запросить справку. Она может понадобиться, к примеру, при получении ипотеки.

Форма заявления не утверждена. То есть, документ может составляться в свободной форме. Однако рекомендуется придерживаться именно стандартной структуры: «шапка», название, текст с сформулированным запросом, подпись и дата.

На возврат или зачет налога, который был излишне уплачен

Компания может по ошибке уплатить излишнюю сумму налогов. Для возврата денег нужно направить заявление в налоговую. В «теле» документа нужно сформулировать свой запрос. Это может быть:

Заявление нужно подавать в течение 3 лет с момента переплаты. Средства должны быть возвращены на протяжении месяца с момента получения бумаги налоговой. Заявление можно подать в электронном формате. Для этого нужно зайти в личный кабинет ФНС.

Об отсрочке уплаты

Иногда ФЛ или ЮЛ не могут уплатить налог своевременно. В этом случае они могут запросить рассрочку. Суммы, на которые оформляется рассрочка, не могут быть больше стоимости собственности должника, на которую уплачивается налог. Для получения льготы требуется составить заявление по форме, указанной в приложении №1, утвержденном приказом ФНС №ММВ-7-8/469@ от 28 сентября 2010 года.

ВНИМАНИЕ! Если оформляется рассрочка, происходит начисление процентов.

О выдаче льготы

Ряд плательщиков может уменьшить сумму налогов на землю, транспорт и имущество, или же вовсе отменить платеж. В частности, льгота полагается военнослужащим, инвалидам первых и вторых групп, пенсионерам и лицам, заслужившим статус героя РФ. Для получения льгот также понадобится подать заявление.

Ответ на требование налоговой о предоставлении документов

Автор: Галина Кардашян Главный бухгалтер-методолог 1С-WiseAdvice

Ответ на требование налоговой о предоставлении документов

Автор: Галина Кардашян

Главный бухгалтер-методолог 1С-WiseAdvice

Рассказываем, как правильно оформить ответ на требование ИФНС о предоставлении документов и что грозит организации, если проигнорировать просьбу налоговиков.

Почему налоговая выставляет требование о предоставлении документов?

Фискалы, проводящие мероприятия налогового надзора имеют право требовать документы как у проверяемого субъекта, так и у его контрагентов. Запросить информацию могут и у третьих лиц, которые, по мнению инспекторов, обладают необходимыми сведениями.

Таким образом, налоговики проверяют полноту и правильность начисления и уплаты налогов, отслеживают реальность и экономическую целесообразность сделок, анализируют возможность извлечения налогоплательщиками необоснованной налоговой выгоды.

Требование составляется на бланке установленной формы (приложение № 17 к приказу ФНС от 07.11.2018 № ММВ-7-2/628@) и должно содержать все необходимые сведения, чтобы налогоплательщик мог четко идентифицировать, какие именно документы нужно представить и по какой причине.

Какие документы могут потребовать инспекторы

НК РФ не уточняет, какие виды документов могут требовать контролеры у налогоплательщиков. Статьи кодекса содержат лишь обтекаемые формулировки: «документы относительно конкретной сделки», «необходимые для проведения проверки документы», и т. д. Поэтому контролеры самостоятельно решают, какую именно документацию запросить в каждом отдельном случае.

Например, при камеральной проверке декларации НДС с заявленным возмещением, обычно требуют счета-фактуры и иные документы, свидетельствующие о правомерности вычетов.

При выездной проверке могут быть запрошены любые документы в пределах проверяемого периода и налога, включая регистры учета, первичную документацию (счета, договоры, накладные, банковские выписки) и пр.

Если фискалов интересуют сведения о контрагенте (встречная проверка) или определенной сделке, могут запрашивать: договор с конкретным субъектом и дополнительные соглашения к нему, счета, акты, товарные накладные, таможенные декларации, счета-фактуры и т. д.

Срок представления документов по требованию налоговой

Если компания должна представить контролерам свои документы в рамках проверки или документацию об определенной сделке – срок направления ответа 10 дн.

Передать документы с данными по контрагенту или сообщить, что таковые отсутствуют, нужно не позже, чем через 5 дн.

Как написать ответ на требование налоговой о предоставлении документов?

Ответ на запрос контролеров составляется в произвольной форме, ведь по большому счету — это просто сопроводительное письмо к представляемой документации.

То есть в тексте ответа указывается, что налогоплательщик выполняет конкретный запрос инспекторов, а также перечисляет, какие именно документы передаются, и в каком количестве. Если в требовании ИФНС были прописаны дополнительные вопросы, то в ответ включаются пояснения по каждому из них.

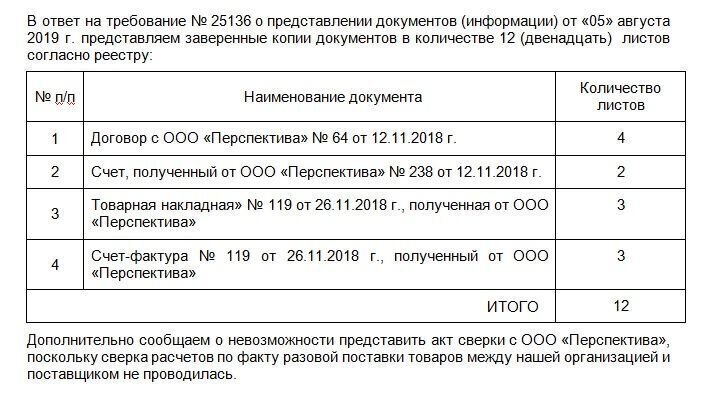

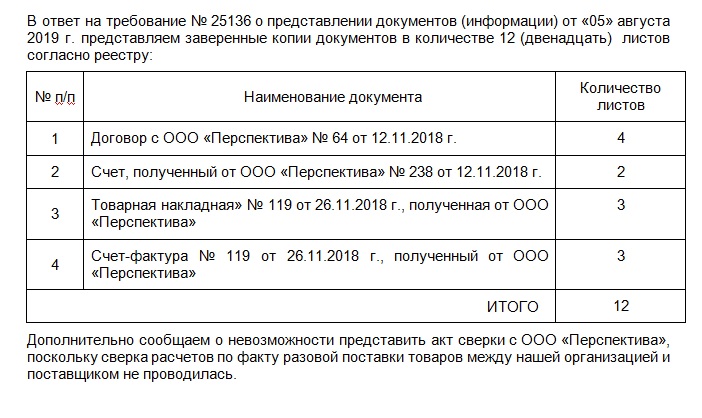

Образец ответа на требование

К сопроводительному письму прикладываются запрошенная документация в виде заверенных копий. Если компания представляет документы в бумажной форме, то допускается заверение как каждой отдельной копии, так и целиком прошитой пачки однородных документов (пачек, если документации очень много). Общий объем каждой прошивки не должен превышать 150 листов.

Наши эксперты обращают внимание, что пояснения в налоговую могут быть направлены в бумажном или электронном виде по ТКС. Правда, есть исключение. Речь идет о пояснениях, которые инспекторы просят представить в рамках камеральной проверки декларации по НДС. Данные пояснения направляются исключительно в электронной форме. Решите сдать на бумаге — налоговики будут считать, что объяснения не представлены ( ст. 88 НК РФ).

Клиенты 1С-WiseAdvice могут в кратчайшие сроки подготовить ответ на запрос налогового органа благодаря уникальной технологии обработки первичной документации «Процессинг». Все поступающие оригиналы документов сразу сканируются и хранятся в электронной базе данных, что многократно облегчает доступ к нужным сведениям и способствует их сохранности.

В случаях, когда налогоплательщик не располагает запрошенными документами, просит отсрочку по их подготовке или не может предоставить сведения по каким-либо причинам, в налоговый орган подается уведомление по установленной форме (приложение № 1 к приказу ФНС от 24.04.2019 № ММВ-7-2/204@).

Что будет, если не отправить ответ?

У законопослушного предприятия, получившего требование контролеров, есть всего 3 варианта действий:

Неисполнение запроса инспекторов карается штрафами по ст. 126 НК РФ. Положения п. 1 этой статьи распространяются на предприятия, вовремя не подавшие сведения в отношении самих себя (200 руб. за каждый несданный документ), а п. 2 применяется, если налогоплательщик не ответил на запрос ИФНС о конкретной сделке или контрагенте (10 000 руб.).

Пункт 2 ст. 126 НК РФ никак не разграничивает ответственность налогоплательщика в зависимости от того, представил ли он документацию частично или не подал совсем. Поэтому даже неподача 1 документа из затребованного списка дает налоговикам право взыскать с виновного полную сумму штрафа.

Должностным лицам компании также может грозить административный штраф (до 500 руб.). Обычно санкции налагаются на руководителя организации. Но, если в штате предприятия есть главбух (бухгалтер), и в его должностной инструкции четко прописано, что именно он несет ответственность за неподачу сведений налоговым органам, то штраф с высокой долей вероятности придется платить уже штатному сотруднику (решение ВС РФ от 09.03.2017 № 78-АД17-8).

Что будет, если запрошенных документов нет?

Итак, ответить налоговикам нужно обязательно. А что, если запрошенные документы должны быть у компании, но их нет? С высокой долей вероятности такого безответственного налогоплательщика ждет выездная проверка.

И если документация была утеряна, уничтожена до истечения установленных сроков хранения или не оформлялась совсем — компанию ждут серьезные неприятности:

Как пишется сопроводительное письмо в налоговую о предоставлении документов

Сопроводительное письмо к требованию о предоставлении документов в ИФНС — это пояснительный документ, который налогоплательщик готовит и передает налоговикам. Некоторые такие разъяснения составляют исключительно в электронном формате при обмене налоговыми сведениями через телекоммуникационные каналы связи.

Сопроводительные письма: что это и зачем их просит ИФНС

Сопроводительное письмо представляет собой бумагу, в которой перечисляются направленные материалы и пояснения к ним. Такое дополнение существенно облегчает взаимодействие налоговой службы с налогоплательщиками, поскольку:

Существующим законодательством не установлена унифицированная форма сопроводительного письма. Но существуют нормативные акты, на которые необходимо опираться при осуществлении документооборота с ИФНС. Это приказ ФНС России от 08.07.2019 № ММВ-7-19/343@ и «Методические рекомендации по организации электронного документооборота. », утвержденные приказом ФНС РФ № ММВ-7-6/196@ от 13.06.2013.

Помимо этого, есть форматы, утвержденные исключительно для обмена сообщениями через телекоммуникационные каналы связи. Приложением № 5 к приказу ФНС от 19.10.2018 № ММВ-7-6/602@ утвержден образец сопроводительного письма в налоговую к доверенности на сдачу электронной отчетности, который автоматически передается при сдаче налоговых деклараций по доверенности через ЭДО. Найти такое информационное сообщение в традиционном письменном формате не удастся, но оно и не нужно, поскольку разработано для проверки полномочий лиц, передающих отчетность за налогоплательщиков онлайн (см. письмо ФНС от 10.08.2016 № ГД-4-11/14578@).

Еще один пример исключительно электронного вида пояснений — образец сопроводительного письма к аудиторскому заключению в налоговую инспекцию, формат которого утвержден приказом ФНС от 18.01.2017 № ММВ-7-6/16@. Как уточняет Минфин в информационном сообщении от 25.12.2019 № ИС-учет-21, аудиторское заключение в онлайн-виде направляется вместе с сопроводительным документом, но если вы сдаете его на бумаге, дополнительно уточнения по утвержденному формату не понадобятся.

Какие документы нуждаются в письменном сопровождении

По общему правилу, письмо прикладывают к тем бумагам для ИФНС, в которых не указаны сведения об отправителе и получателе.

Но существуют и такие документы, которые разрешено отправлять без пояснений. Среди них первичные налоговые декларации без приложений. Предоставление таких деклараций обосновано определенными законодательными нормами, поэтому пояснение причин их отправки не требуется. Кроме того, в них содержатся сведения об отправителе и получателе. Если первичная декларация содержит какие-либо приложения, сопровождение прикреплять обязательно.

Без письменного сопровождения направляют и жалобы в вышестоящие инстанции на действия ИФНС. Такие отправления в обязательном порядке содержат сведения об отправителе и получателе, а также перечень предоставленных бумаг.

Сопровод к уточненной налоговой декларации

Сопроводительное письмо обязательно составляется при подаче уточненной налоговой декларации. В КонсультантПлюс есть подробное руководство, которое поможет оформить и сдать ее. Используйте его бесплатно.

Правила составления

Унифицированная форма сопровождения законодательно не установлена, но существуют правила его составления, выработанные на практике. В шапке оно должно содержать следующие реквизиты:

Предлагаем разработанный с экспертами образец шапки письма в налоговую, соответствующий правилам подготовки деловой документации.

Ниже представлен образец, как написать сопроводительное письмо в налоговую в ответ на требование, с учетом требований ИФНС.

В ИФНС России № 27 по г. Москве

от Общества с ограниченной

ИНН 1234567890, КПП 121001001

456789, Россия, Субъект РФ,

просп. Замечательный, д. 1

на № 123/20-Т от 08.06.2020

Общество с ограниченной ответственностью «PPT.ru» в ответ на требование ИФНС России № 27 по г. Москве от 08.06.2020 № 123/20-Т направляет следующие документы:

Договор подряда № 12-C/2019 от 17.12.2019 (копия)

Акт о приемке выполненных работ № 1 от 30.03.2020 к договору подряда № 12-C/2019 от 17.12.2019 (копия)

Счет-фактура от 05.03.2020 № 45 (копия)

Счет-фактура от 16.03.2020 № 60 (копия)

Счет-фактура от 19.03.2020 № 64 (копия)

Счет-фактура от 23.03.2020 № 67 (копия)

Счет-фактура от 25.03.2020 № 71 (копия)

Счет-фактура от 27.03.2020 № 86 (копия)

Общее количество листов документов

Копии документов, предоставляемых по требованию от 08.06.2020 № 123/20-Т, на 14 листах.

Генеральный директор ООО «PPT.ru» Петров /П.П. Петров/

Текст послания составляется в зависимости от того, с какой целью оно готовится. Например, если в нем содержится опись документов, рекомендуется начать его с фраз: «По вашему запросу направляем …», «Направляем в ваш адрес…» и т. п.

Если обращение направляют конкретному сотруднику налоговой службы, слова «Вам», «Вашему» пишутся с заглавной буквы. Если направляется уточненная декларация, то в послании стоит пояснить причину уточнений. Например, ошибка в расчетах.

В ответе на запросы о пояснении каких-либо спорных моментов, выявленных в ходе камеральной проверки, стоит доходчиво, но кратко дать ответы на вопросы, заданные налоговиками.

В каком виде предоставить сопровождение

Сопровождение составляют в бумажном или электронном виде. В электронном формате послания обычно направляют вместе с остальной документацией по ТКС. В обязательном порядке это надо делать с пояснениями по НДС.

Скачать образец сопроводительного письма о подтверждении достоверности сведений в ЕГРЮЛ

Скачать образец письма в налоговую о предоставлении документов по требованию

Ответ на требование налоговой о предоставлении документов

В статье пойдет речь о том, как правильно оформить ответ на требование налоговой службы о предоставлении документов и что можно ожидать, в случае если выше обозначенная просьба будет проигнорирована организацией.

Почему налоговая служба выдвигает требование о предоставлении документов

Сотрудники налоговой службы имеют право требовать документы, как у самого субъекта предпринимательской деятельности, так и у его контрагентов. Запросить информацию могут и у третьих лиц, если они, по мнению инспекторов, обладают необходимыми сведениями.

Наличие документов позволяет фискалам проверить полноту и правильность начислений и уплаты налогов, реальность и экономическую целесообразность сделок, возможность извлечения субъектом необоснованной налоговой выгоды.

Требование о предоставлении документов должно быть изложено на специальном бланке. В нем детально указывают, какие именно документы должен предоставить налогоплательщик, и по какой причине.

Какие документы могут потребовать инспекторы налоговой службы

В налоговом кодексе РФ нет упоминаний о том, какие именно виды документов могут требовать инспекторы у налогоплательщиков. Все формулировки несколько размыты и нет конкретных указаний. Это дает контролерам право самостоятельно решать, какие виды документов запрашивать в каждом отдельном случае.

Например, камеральная проверка декларации НДС с заявленным возмещением проводится с предоставлением счета-фактуры и других документов, подтверждающих правомерность вычетов.

Во время выездной проверки сотрудники налоговой службы могут потребовать любые виды документов, относящиеся к определенному периоду, например: регистры учета, первичную документацию и т.д.

В случае если фискалам понадобится информация о контрагенте и определенной сделке, налогоплательщику понадобится предъявить договор о сотрудничестве с конкретным субъектом и доп. соглашения к нему. В список могут войти: счета-фактуры, товарные накладные, таможенные декларации и прочие документы.

Проверка базы 1С на ошибки со скидкой 50%

Сроки предоставления документов

Ответить на запрос о предоставлении документов для проверки необходимо в течение десяти дней. Аналогичный срок предусмотрен для предоставления документации об определенной сделке.

Документы с данными по контрагентам необходимо направить сотрудникам налоговой службы в течение пяти дней. Ответ должен поступить не позднее обозначенного срока, даже если у субъекта предпринимательской деятельности не было контрагентов в указанный для проверки период.

Как правильно написать ответ в налоговую службу

Ответ контролерам налоговой службы составляют в произвольной форме. По сути, налогоплательщик пишет сопроводительное письмо к предоставляемой документации. В тексте письма он указывает, что выполняет запрос налоговых органов и отправляет им запрашиваемые документы.

В письме обязательно указывается перечень документов, отправленных для проверки. В случае если в требовании контролеров были прописаны дополнительные вопросы, налогоплательщик включает пояснения к каждому из них.

Запрашиваемая инспекторами документация отправляется в виде заверенных копий. Бумажные копии заверяются по отдельности или прошитыми пачками однородных документов, при этом объем каждой прошивки не должен превышать 150 листов.

Пояснения в налоговую службу могут быть направлены в бумажном или электронном виде. Исключение составляют пояснения, предоставленные для камеральной проверки декларации по НДС. В данном случае информация направляется исключительно в электронной форме. Это обязательно следует учитывать, так как сдача документов в бумажном виде будет проигнорирована налоговой службой и не будет засчитана.

В быстрые сроки подготовить ответ на запрос налогового органа поможет сервис 1С-Отчётность.

В случае отсутствия запрашиваемых документов, налогоплательщик отправляет в налоговый орган уведомление в установленной форме. В документе субъект предпринимательской деятельности обращается к сотрудникам налоговой службы с просьбой предоставить ему отсрочку для подготовки необходимых документов.

Что будет в случае непредставления документов в налоговую службу

Законопослушный субъект предпринимательской деятельности после получения запроса контролеров должен выполнить следующие действия:

В случае если запрос инспектора на предоставление информации о конкретной сделке будет проигнорирован, на налогоплательщика будет возложен штраф в размере 10 000 рублей. Предприятия, не подавшие документы в отношении самих себя, будут вынуждены заплатить по 200 рублей за каждый несданный документ.

Важно! Отсутствие даже одного документа в списке влечет за собой полную сумму штрафа.

Ответственность за своевременную подачу документов в налоговые органы несет руководитель предприятия. Иногда за подачу документов отвечает главный бухгалтер. Сведения о возложенной ответственности отображаются в должностной инструкции сотрудника.

Запрошенные документы отсутствуют – что ждет налогоплательщика?

Дать ответ налоговикам необходимо в любом случае. Но, что делать, если документы требуют предоставить, а их нет? Скорее всего, сотрудники налоговой службы выполнят выездную проверку предприятия.

Компанию ждут серьезные неприятности, если документы были утеряны, уничтожены или не выдавались совсем.

Своевременное предоставление сотрудникам налоговой службы всех необходимых документов, исключает вышеперечисленные риски.

Как написать ответ на требование налоговой?

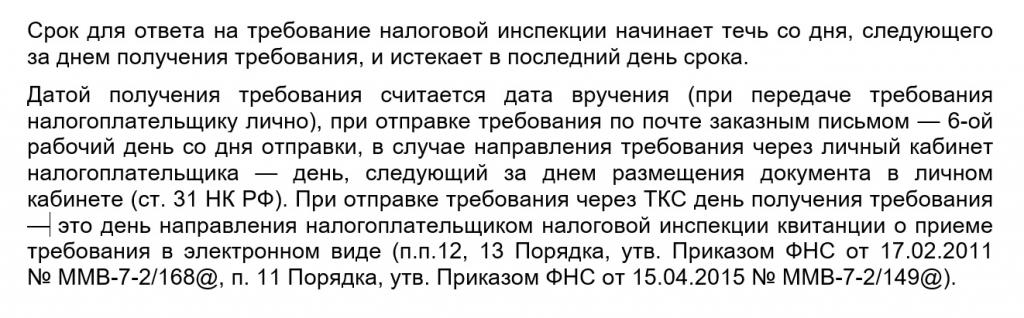

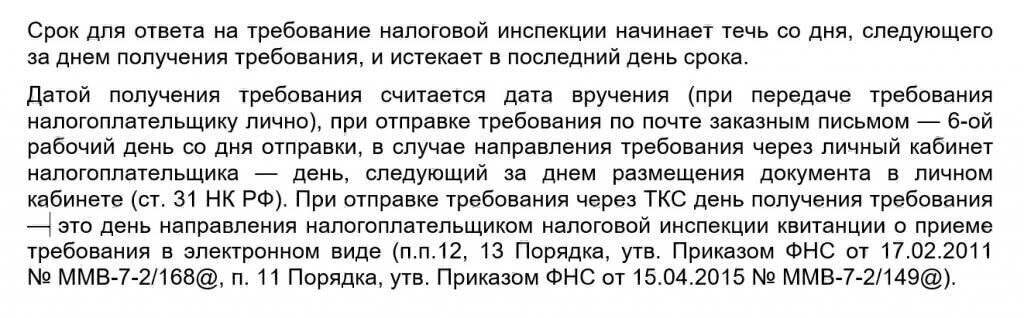

Ответить на требование налоговой инспекции о представлении документов (пояснений) необходимо в установленный срок. Как правило, срок исполнения требования указан в тексте самого документа. А какие дни – рабочие или календарные брать для исполнения требования? Как говорит нам пункт 6 статьи 6.1 НК РФ, срок, определенный днями, исчисляется в рабочих днях, если срок не установлен в календарных днях. При этом рабочим днем считается день, который не признается в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем.

Ваша компания получила требование о представлении документов или пояснений в ходе проведения, например, камеральной проверки. Как правильно реагировать и отвечать на это требование – об этом пойдет речь в моей статье.

Сразу обращаю ваше внимание на то, что такой документ, как «требование», он не может быть произвольным, написанным «как попало» – это документ, форма которого утверждена приказом ФНС России от 08.05.2015 г. № ММВ-7-2/189@.

Итак, требование может быть о представлении документов (информации) и о представлении пояснения (мы сейчас не рассматриваем требование об уплате налога). И в каждом виде требования должно быть указано:

– основание для выставления требования;

– если требование о представлении пояснений, то обязательно указывается причина выставления данного требования. То есть, прочитав данное требование, компания или ИП должны понимать, что от них требуется;

– если требование о представлении документов (информации), тогда обязательно указываются: какие документы и за какой период они нужны;

– срок исполнения требования.

Перейдем сразу к примеру, чтобы было понятно, какие действия надо совершить при получении требования.

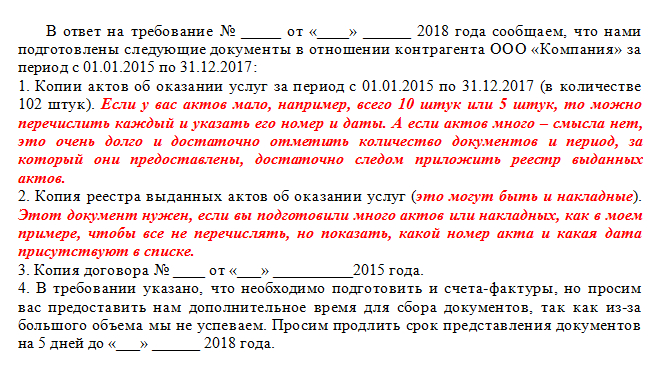

Компания получила требование о представлении документов в отношении проводимой налоговой проверки контрагента. Согласно требования, следует представить:

1. Договоры за период с 01.01.2015 по 31.12.2017;

2. Акты за период с 01.01.2015 по 31.12.2017;

3. Счета-фактуры за период с 01.01.2015 по 31.12.2017.

Срок исполнения требования – пять дней со дня получения требования.

Компания вела активное сотрудничество со своим контрагентом, и поэтому накопилось много документации. Подготовить в срок пять дней все копии, заверить их должным образом, не представляется возможным.

Как продлить срок представления документов

Само сопроводительное письмо будет являться ответом на требование. Допустим, компания смогла найти и подготовить только акты и договоры, а счета-фактуры нет. Как мы напишем сопроводительное письмо?

Как мы видим из письма (это пример), мы частично подготовили уже документы и сдаем их, а на вторую часть просим продлить срок представления документов. Мы вправе объединить наши действия в одном сопроводительном письме (оно служит ответом на требование).

На практике я часто сталкивалась с тем, что приходя в кабинет инспектора, можно увидеть огромные коробки в узких проходах между их столами. Как рассказывают работники инспекции, это могут быть документы, которые компания принесла в ответ на требование.

То есть, вы понимаете, что компания «перегнула» палку – принести несколько коробок бумаги, которую перебрать просто нереально… Достаточно все оформлять реестром. Например, у вас тысячи накладных и счетов-фактур только за один год, а надо за три года.

Советую в сопроводительном письме написать и уточнить, что вы представляете не конкретно поштучно сами накладные в адрес покупателя, а реестр выписанных счетов-фактур и накладных. Для того, чтобы инспектор мог увидеть воочию сам документ, приложите копии пары документов из каждого года.

Главное – отразить информацию в сопроводительном письме по каждому документу. И можно спросить – за какой месяц или какую дату лучше всего предоставить дополнительно документ, потому что из-за большого объема документации, не представляется возможным физическая доставка документов.

И уже, когда вы принесете документы к инспектору, спросите у него лично – как ему лучше, может он проверить определенную сделку и все. Инспекторы тоже люди и не автоматы, они «пугаются», когда видят, что им несут «контейнеры» бумаг.

В ответе на требование советую внизу слева указать исполнителя и его телефон, чтобы инспектор мог оперативно связаться с тем бухгалтером, который работал по этому требованию.

Если вам так будет удобно, конечно. Я так всегда делала, что было очень удобно.

Итог – запомните, ответить на требование или собрать документы (информацию) надо в тот срок, который указан в самом требовании. И если вы не успеваете собрать документы, не переживайте, это не конец света, вы просто успейте в установленный срок написать ответ на требование – в котором просите продлить срок представления документов (информации) по причине большого объема документации.

Не упустите никакой документ. Например, в требовании указано 6 видов документов, три из которых вы подготовили, на два из которых вы просите дать вам время, а про один забыли – проверьте, упомянули ли вы все виды документов в своем ответе на требование или нет. Это важно, чтобы потом вы не забыли про этот вид документа.

Сопроводительное письмо (ответ на требование) распечатать надо в трех экземплярах (если вы несете документы вручную). Почему три? Возможно, что у вас достаточно будет двух, но в моей практике, в кабинетах налоговой «оседает» два документа, а третий с отметкой о принятии идет мне.

Не забывайте брать свой экземпляр с отметкой о принятии. На отметке будет стоять дата приема документов (ответа на требование) и ФИО инспектора, его подпись. В том случае, если в будущем у вас попросят повторно предоставить документы, вы всегда сможете поднять ваш «сопровод», сделать с него копию и написать – что такой-то документ был уже ранее подан такого-то числа.

Какой срок ответа на требование налоговой

10 дней – в случае, если вне рамок проведения налоговых проверок у налоговых органов возникает обоснованная необходимость получения документов (информации) относительно конкретной сделки.

5 дней – если идет проверка в отношении вашей компании или ИП.

Основание – пункт 5 статьи 93.1 НК РФ.

А какие дни – рабочие или календарные брать для исполнения требования?

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.